invest heroes

Сколько стоит экосистема Сбера?

- 20 апреля 2021, 11:30

- |

Сбербанк последние несколько лет активно вкладывается в развитие своих технологических возможностей, а Греф делает отдельный акцент на становлении компании не только в роли банка, но и в качестве полноценной технологической компании. И хотя сейчас финансовые услуги занимают подавляющую долю в финансовых результатах компании, Сбер не прекращает развивать другие проекты.

Из этой статьи вы узнаете:

- Из чего сейчас состоит экосистема Сбера;

- Какие активы являются прибыльными, а какие — нет;

- Какова оценка экосистемы;

- Какие риски мы видим в развитии экосистемы.

Что такое экосистема Сбера?

Под экосистемой Сбер подразумевает свои нефинансовые сервисы. В настоящий момент Сбер выделяет следующие основные направления:

- Электронная коммерция — СберМаркет, Goods.ru;

- FoodTech & Mobility — Ситимобил, Delivery Club, YouDrive, Самокат, Кухня на районе;

- Развлечения — Okko, Rambler & Co, СберЗвук, Союзмультфильм;

- Здравоохранение — СберЗдоровье, СБЕР ЕАПТЕКА;

- B2B (Облачные технологии, Кибербезопасность и т.д.) — SberCloud, BI.ZONE.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 27 )

X5 Retail и Магнит долгосрочно интересны

- 19 апреля 2021, 10:47

- |

На фоне высокой базы прошлого года LFL продажи фуд-ритейлеров начинают замедляться. X5 Retail представила результаты за 1 кв. 2021 г.: LFL продажи выросли на 2,2% г/г. Первые два месяца 2021 г. были сильными (LFL продажи >7% для X5 и Магнита), что при высокой базе марта прошлого года поддержало общий показатель за квартал.

В статье:

- В апреле эффект высокой базы не оказывает такое сильное давление, тем не менее во 2 кв. 2021 будет сохраняться (так как в апреле и мае 2020 г. в России действовали ограничения).

- В 3–4 кв. ждем более сильные LFL продажи, чем в первой половине года

- Долгосрочно продолжаем считать фуд-ритейлеров интересными для покупки

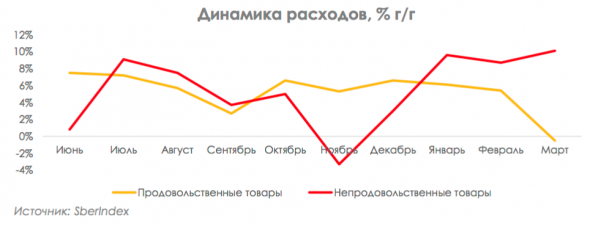

На фоне высокой базы прошлого года темпы роста расходов на продовольствие снижаются

По данным Sberindex, в марте расходы на продовольственные товары снизились на 0,5% г/г, а в первую неделю апреля на 7,6% г/г. Это обусловлено высокой базой второй половины марта прошлого года, которая сопровождалась аномальными закупками впрок на фоне COVID-19. В то же время, расходы на непродовольственные товары в марте выросли на 10,1% г/г, что по аналогии поддерживалось низкой базой прошлого года на фоне начала пандемии и снижения трат на данную категорию товаров.

( Читать дальше )

Coinbase – охлаждение рынка?

- 16 апреля 2021, 11:09

- |

Вчера на бирже NASDAQ начали торговаться акции Coinbase. Компания объединила сразу две популярные на данный момент истории: прямой листинг и криптовалюты. Однако это не помешало акциям закрыться на 14% ниже в первый день торгов.

Сегодня мы рассмотрим:

— Чем примечательна история Coinbase?

— Почему Coinbase — качественный бизнес?

— Что происходит на рынке криптовалют?

— Стоит ли в Coinbase инвестировать?

Чем примечателен листинг Coinbase?

Вчера на бирже NASDAQ начались торги акциями Coinbase. Компания использовала механизм прямого листинга на бирже — при такой схеме цена открытия торгами акций неизвестна, как не известен и объём выпускаемого пула.

Coinbase также является и ставкой на хайповый сектор криптовалют. Это первая компания, которая вышла на биржу и имеет прямое отношение к сектору криптовалют.

Coinbase смешал в одном флаконе сразу две горячие темы на бирже: криптовалюты и листинг. С одной стороны, приток инвесторов в IPO пробил максимум в 2020 году. С другой стороны, люди активно покупают всё, что связано с криптовалютами: стоит только посмотреть, что количество биткойнов у компании MicroStrategy переоценено на 30%.

( Читать дальше )

Что происходит на рынке облигаций?

- 15 апреля 2021, 12:21

- |

Инвесторы, добрый день!

Сегодня предлагаем вам взглянуть на то, что сейчас происходит на долговом рынке и ответить на вопрос «А уже можно покупать?».

Для этого мы посмотрим:

- что происходит на рынке ОФЗ;

- что происходит на рынке корпоративных облигаций.

В конце статьи вас ждет полезный совет.

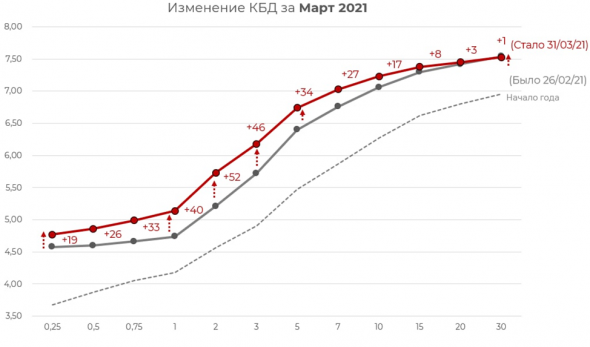

Что происходит на рынке ОФЗ

Доходности на рынке ОФЗ в марте вдоль всей кривой выросли от 1 до 52 бп, а цены снизились, т.к. при росте доходности облигации падает её цена.

Источник: Bonds Lab

Какие есть причины для роста доходности:

1. Рост инфляции. В марте инфляция ускорилась до 5,8% г/г, и это ещё не экстремум.

2. Обострение геополитических рисков, которое привело к распродажам со стороны нерезидентов. В марте чистый отток средств со стороны нерезидентов составил 125 млрд руб. ($1,7 млрд). Доля иностранных инвесторов в ОФЗ на 1 апреля 20,2% vs 22,7% на 1 марта и 32,2% на 1 января 2020. Кстати, на этом фоне на прошедшей неделе был отток из иностранных фондов, которые инвестируют в российские акции в размере $10 млн (а на неделе до этого был приток $20 млн).

( Читать дальше )

Как потерять деньги на круизе?

- 14 апреля 2021, 11:01

- |

Пролог

Прошло уже больше года, как человечество вступило в фазу борьбы с новым вирусным заболеванием. Многие инвесторы совершенно привыкли к такому экономическому шоку и все чаще начинают обращать внимание на компании, которые хуже всех перенесли коронавирусные ограничения и полный запрет на передвижения. В число таких компаний входят корпорации, деятельность которых связана с услугами морских путешествий. Поэтому мы решили разобраться, пришло ли время делать ставку на морские круизы?

Успех круизных компаний в настоящее время — это функция от 2 важных переменных:

- Скорость вакцинации и снятия коронавирусных ограничений;

- Скорость восстановления морских путешествий.

Америка и Европа демонстрируют разные темпы снижения заболеваемости, а туристические страны бьют рекорды по кол-ву заболевших

Европа

После первой волны коронавируса большинство стран перешло в режим локдауна. Это помогло приостановить первую волну коронавируса. Потом, после постепенного снятия ограничений, в конце 2020 на мир обрушилась вторая волна, на пике которой в Европе было 318,6 тыс. новых заболевших.

( Читать дальше )

Северный поток – 2 мотивирует к войне и санкциям

- 13 апреля 2021, 10:37

- |

Российский рынок отстает от мировых последние несколько недель. Основной драйвер — падение рубля, которое мы связываем с выходом нерезидентов из ОФЗ. $4,7 млрд был отток в 1 кв. 2021, который привел к падению доли нерезидентов в ОФЗ ниже 20% впервые с 2015 года.

С середины марта наш рынок, до этого опережавший, начал стремительно проигрывать европейским индексам (синий график — РТС, оранжевый — DAX):

Отток денег нерезидентов связан с пересмотром рисков. Например, JP Morgan снизил целевую долю российских бумаг до рыночного уровня из-за рисков, связанных с затягиванием конфликта на Украине — Reuters. Из таких снижений доли российского рынка в портфелях крупных нерезидентов и состоит обвал наших акций в долларах, который мы наблюдаем.

Между Россией и Германией проложены крупнейшие газотранспортные маршруты: «Ямал – Европа» и «Северный поток».

( Читать дальше )

Краткосрочные и долгосрочные перспективы на сталь

- 12 апреля 2021, 11:06

- |

В последнее время цены на сталь бьют рекорды. В марте экспортные цены на г/к сталь дошли до отметки в 865 $/т. Есть ряд факторов, которые краткосрочно будут поддерживать высокий уровень цен на сталь, тем не менее во второй половине 2021 г. мы ждем снижения на 30-40%.

При этом, даже с учетом снижения цен, по нашей оценке, металлурги торгуются с двухзначной недооценкой.

В статье о том:

- Какие факторы краткосрочно поддержат цены на сталь;

- Почему мы ждем коррекцию на более длительном горизонте;

- Как на металлургах скажется налог на сверхприбыль.

Сокращения производства в Китае — позитив для цен на сталь

В округе Таншань насчитывается 30 заводов, которые производят 20-25% стали в Китае. На фоне экологических проблем правительство Китая решило ввести производственные ограничения, в ходе которых 7 заводов сократят производство вдвое до 30 июня и на 30% во второй половине 2021 года, еще 16 заводов могут попасть под сокращение производства на 30% до декабря 2021 года. Если проект плана по экологии будет принят, то за год производство чугуна в регионе может упасть на 22,2 млн тонны, что сократит спрос на железную руду более чем на 35 млн тонн.

Несомненно, такое сокращение производства в Китае — это позитив для цен на сталь и негатив на железную руду. Из Российских сталеваров основной бенефициар данной ситуации — ММК, так как он закупает железную руду, в отличие от своих собратьев Северстали и НЛМК.

( Читать дальше )

Как проходят пандемию Америка и Европа?

- 08 апреля 2021, 10:31

- |

В последние месяцы лидирующие страны перешли в новые стадии борьбы с коронавирусом. Америка начинает активно вакцинировать граждан, в то время как Европа вводит новые локдауны. Сегодня мы хотим рассказать:

- На какой стадии борьбы с коронавирусом пребывает Европа и отстаёт ли она от Америки;

- На какой стадии борьбы с коронавирусом находится Америка и наблюдается ли оживление экономики;

- Как индексы экономик реагируют на эпидемиологическую ситуацию.

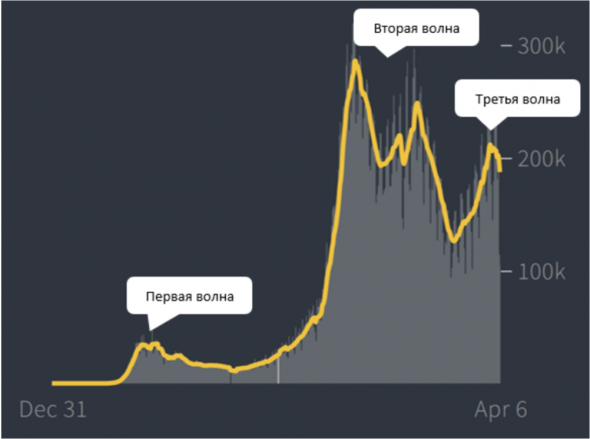

Европа испытывает проблемы в борьбе с коронавирусом: третья волна идёт

После первой волны коронавируса большинство стран перешло в режим локдауна. Это помогло приостановить первую волну коронавируса. Потом, после постепенного снятия ограничений, в конце 2020 на мир обрушилась вторая волна, на пике которой в Европе было 318,6 тыс. новых заболевших.

Сейчас же в Европе наблюдается третья волна коронавируса. Основными её причинами стали:

- Замедлившаяся скорость вакцинации на фоне проблем с поставками (4% вакцинированных против 17% в США);

- Временное приостановление использования вакцины AstraZeneca — выяснилось, что вакцина может вызывать тромбоз сосудов головного мозга;

- Также проблемой стал новый штамм коронавируса, обнаруженный в Великобритании, который оказался более заразным.

( Читать дальше )

Новый пакет стимулирования. Сталевары будут в авангарде

- 07 апреля 2021, 10:41

- |

Пролог

В начале марта 2021 года лидер от демократической партии и президент США Джо Байден подписал документ о помощи экономике США на сумму до $1,9 трлн. Сразу после начала действия стимулирующего пакета Джо Байден и демократическая партия в США начали рассматривать вопрос об объеме инфраструктурного финансирования, о котором так долго велись дебаты в период президентской гонки. Уже 31 марта Белый Дом представил инфраструктурный план объемом до $2 трлн, в рамках которого расходы будут распределены на следующие 8 лет. Более детализированный план расходов будет доступен лишь не раньше начала мая, так как полный проработанный пакет должен пройти процедуру согласования с партией Республиканцев. Поэтому мы решили разобраться, смогут ли сталевары в США выиграть от роста государственных расходов на инфраструктуру.

Где используется сталь?

Стальная продукция благодаря своей износостойкости и доступности используется практически в каждом секторе экономики. По данным Statista, около 40% спроса на сталь в США приходится на строительный сектор, 26% — на автомобильную индустрию, 10% — на энергетику. Например, в строительстве сталь используется при возведении высокопрочных соединительных дорожных сооружений (мостов) с использованием сталежелезобетонных конструкций, в возведении опор ЛЭП или в прокладке водопроводных труб широкого диаметра.

( Читать дальше )

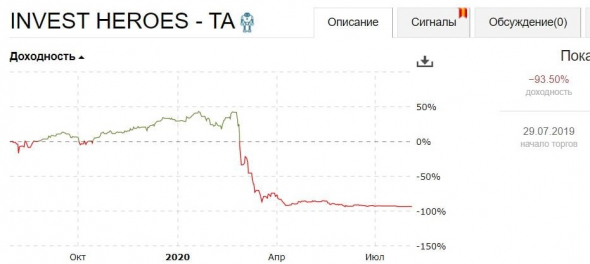

Как получить убыток 93%

- 06 апреля 2021, 15:30

- |

герои инвестирования, типа того...

а вот подъехали и результаты их геройского инвестирования

Мда.... -93%

По ходу, пацанчикам срочно надо начинать курсы обучения трейдингу… это ж классика жанра

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал