Блог им. InvestHero

Что происходит на рынке облигаций?

- 15 апреля 2021, 12:21

- |

Инвесторы, добрый день!

Сегодня предлагаем вам взглянуть на то, что сейчас происходит на долговом рынке и ответить на вопрос «А уже можно покупать?».

Для этого мы посмотрим:

- что происходит на рынке ОФЗ;

- что происходит на рынке корпоративных облигаций.

В конце статьи вас ждет полезный совет.

Что происходит на рынке ОФЗ

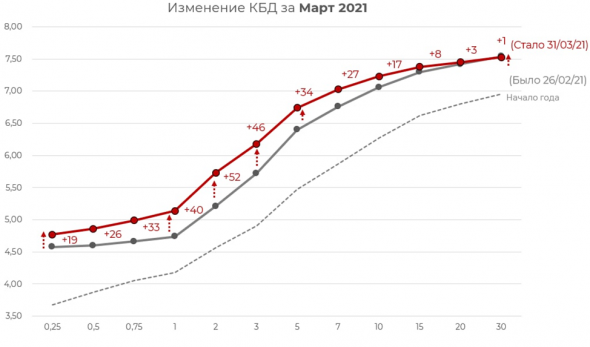

Доходности на рынке ОФЗ в марте вдоль всей кривой выросли от 1 до 52 бп, а цены снизились, т.к. при росте доходности облигации падает её цена.

Источник: Bonds Lab

Какие есть причины для роста доходности:

1. Рост инфляции. В марте инфляция ускорилась до 5,8% г/г, и это ещё не экстремум.

2. Обострение геополитических рисков, которое привело к распродажам со стороны нерезидентов. В марте чистый отток средств со стороны нерезидентов составил 125 млрд руб. ($1,7 млрд). Доля иностранных инвесторов в ОФЗ на 1 апреля 20,2% vs 22,7% на 1 марта и 32,2% на 1 января 2020. Кстати, на этом фоне на прошедшей неделе был отток из иностранных фондов, которые инвестируют в российские акции в размере $10 млн (а на неделе до этого был приток $20 млн).

3. Премии ко вторичному рынку на аукционах Минфина. Регулятору удалось привлечь лишь 774,4 млрд руб. в 1 кв. 21 при плане в 1 трлн руб.

4. Рост доходности американских 10-летних treasuries с 1,4% до 1,73%, что делает операции carry-trade менее доходными для зарубежных инвесторов и ослабляет интерес к ОФЗ.

На этом фоне 19 марта ЦБР ожидаемо поднял ключевую ставку на 25 бп до 4,50%. На заседании 23 апреля мы ожидаем, что ЦБР ещё раз поднимет КС, вероятно даже на 50 бп — до 5,00%.

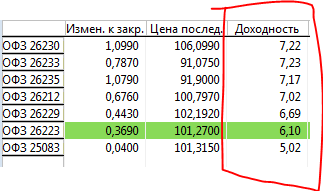

Что с доходностью ОФЗ сегодня

Снизу вверх по годам: 1-3-5-7-10-14-18

Смотря на доходности ОФЗ видно, что такое решение уже в ценах. Более того, в ценах ОФЗ уже заложено возвращение к КС 5,50%. А сейчас на цены дополнительно давит геополитическая неопределенность, и доходности ОФЗ находятся даже выше уровня, при котором они должны быть при будущей ключевой ставке 5,50%.

Россия ждет санкции за применение хим. оружия, за взлом SolarWinds Corp и за вмешательство в выборы президента — подробнее писали тут.

К этим ожидаемым санкциям добавилась эскалация военного конфликта на Украине, и, в случае военных действий и введения жестких санкций, доходности вдоль всей кривой могут вырасти ещё на 50-100 бп вверх, и это уже будут очень привлекательные уровни для покупок ОФЗ в портфель.

Как на это реагируют корпоративные облигации

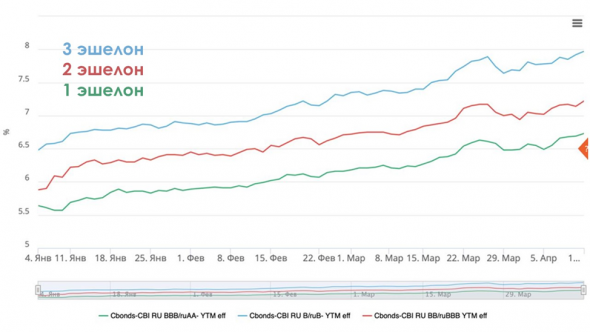

Для этого предлагаю взглянуть на этот график.

Источник: Cbonds

Здесь представлена эффективная доходность к погашению корпоративных облигаций по эшелонам с первого дня торгов в 2021 году. Как видно из графика, корпоратов продавали с начала года из-за роста доходности ОФЗ, а потом слегка откупили (падение с пика в 20-х числах марта). Покупки произошли тогда, когда не последовало продолжения санкций, а темы с обострением конфликта на Украине ещё не было в СМИ. Далее снова начались продажи и, соответственно, рост доходности.

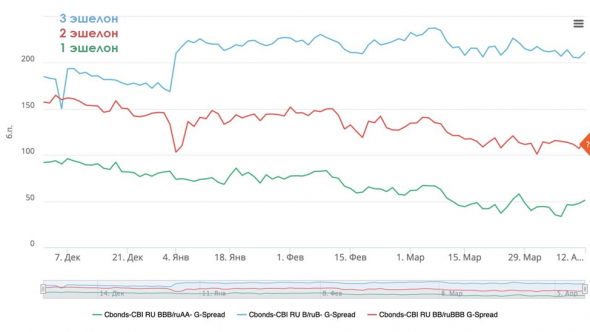

А что же с кредитными спредами?

Теперь давайте посмотрим на кредитные спреды с декабря 2020. Кредитный спред — это разница между доходностью корпоративной облигации и доходностью ОФЗ с близкой дюрацией.

Источник: Cbonds

На графике видно, что в конце декабря произошли активные покупки в ОФЗ и 1-2 эшелонах, а в 3-ем были слабее, поэтому спред в этом эшелоне расширился по сравнению с первыми двумя.

Также мы видим, что спред в 1-2 эшелоне был нисходящий тренд, что говорит нам о сужении спреда. Это значит, что доходности ОФЗ росли, а доходности корпоративных облигаций нет, и эти два эшелона пока еще не переоценились вверх.

Исходя из этого, можно сделать вывод, что корпоративные облигации 1-2 эшелона пока что неинтересны к покупкам, т.к. впереди будет переоценка доходности вверх, а цен — вниз.

3 эшелон выделяется

Спред в 3 эшелоне находится в боковике с начала года. Это означает, что доходности корпоративных облигаций растут одновременно с доходностью ОФЗ. Почему это происходит?

Дело в том, что на долговой рынок с начала года вышли компании с новыми облигационными займами, преимущественно из 3-го эшелона: в январе заняли 4 млрд руб., в феврале 280 млрд руб. и в марте 174 млрд руб.

Часть из эмитентов разместилась с премией ко вторичному рынку.

Например, новые облигации Самолет1Р9 разместились с купоном 9,05%, что транслировалось в спред к кривой ОФЗ 370 бп. Инвесторы посчитали такой спред довольно широким и привлекательным для покупки, поэтому облигации быстро выросли на 1 фигуру в цене и закрепились по 101% от номинала, несмотря на нестабильную и напряженную обстановку на долговом рынке.

Вслед за новыми размещениями происходит переоценка облигаций на вторичном рынке, и определенные облигации отдельных компаний могут быть интересны к покупкам.

Совет, который сохранит вам деньги

Сейчас идет череда роста процентных ставок. При росте ставок растет доходность облигации, а ее цена падает. Сила падения цены зависит от длины бонда. Чем длиннее, тем сильнее будет корректироваться цена. Поэтому сейчас опасно инвестировать в длинные облигации (это касается и ОФЗ, и корпоративных выпусков) — лучше выбирать бумаги не длиннее 2-х лет.

Удачных инвестиций!

Статья написана в соавторстве с аналитиком Виктором Низовым

теги блога Сергей Пирогов

- ЕС

- рынок труда РФ

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

никого не удивляют причина и следствие? что телега впереди лошади? ))