henderson

За январь–сентябрь 2025 года российский рынок покинули 12 фэшн-брендов — аналитики NF Group

- 06 ноября 2025, 09:00

- |

За январь–сентябрь 2025 года российский рынок покинули 12 фэшн-брендов, сообщают аналитики NF Group. Все уходящие компании представляли сегмент одежды и аксессуаров. Часть брендов изменила стратегию и полностью ушла в онлайн-модель продаж.

В третьем квартале деятельность прекратили Inspire Girls, Etam, Yollo, Prav.da и Mudo, а в четвертом — Face Code, который начал освобождать торговые площади и остановил поставки новых коллекций.

Одновременно приток новых иностранных компаний замедлился: за девять месяцев 2025 года в Россию пришли 9 новых брендов, что вдвое меньше аналогичного периода прошлого года (20 новых игроков в январе–сентябре 2024 года, всего 27 брендов за весь 2024 год). Из них шесть относятся к сегменту одежды и обуви, два — к бытовой технике и электронике. Такая динамика подтверждает рост осторожности и более тщательную оценку перспектив российского рынка со стороны международных ретейлеров.

Компании адаптируются к новым условиям: одни закрывают нерентабельные направления, другие развивают новые форматы. Тренд смещается в сторону досуга и гастрономии — например, открытие монобрендовых кафе в торговых центрах. Российские ретейлеры также запускают молодежные бренды, проекты для сторонников здорового образа жизни и концепции с готовой едой.

( Читать дальше )

- комментировать

- 270

- Комментарии ( 0 )

За последние три года обувь в России подорожала на 59%, а одежда — на 36%. Однако в 2025 году рост цен существенно замедлился, составив 6–9%, что примерно соответствует уровню инфляции — Ъ

- 06 ноября 2025, 08:58

- |

За последние три года обувь в России подорожала на 59%, а одежда — на 36%, однако в 2025 году рост цен существенно замедлился. По итогам первых трех кварталов 2025 года подорожание составило лишь 6–9%, что примерно соответствует уровню инфляции.

По данным аналитиков сервиса «МойСклад», за январь–сентябрь 2025 года средний чек на одежду вырос всего на 9%, на обувь — на 6% год к году. Оператор фискальных данных «Платформа ОФД» фиксирует сопоставимые показатели: средний чек на одежду и обувь составил 1,3 тыс. рублей, увеличившись лишь на 5%. По Росстату, цены на одежду и белье за этот период выросли на 2,7%, трикотаж — на 2,9%, обувь — на 2,4%.

Для сравнения: в предыдущие годы рынок fashion-ритейла рос скачкообразно. В 2023 году одежда подорожала на 8%, обувь — на 29%. В 2024 году темпы роста сохранились: +15% по одежде и +17% по обуви.

Основная причина замедления — снижение потребительского спроса, что вынуждает ритейлеров удерживать цены. Илья Ярошенко (Baon) отмечает, что рост цен обычно зависит от колебаний курса валют, но в 2025 году рубль относительно стабилен. Дополнительный фактор — бизнес успел адаптироваться: наладились логистика и процессы, которые в 2023 году были нарушены из-за санкций, роста ключевой ставки и инфляции.

( Читать дальше )

Налоговый шторм

- 05 ноября 2025, 18:21

- |

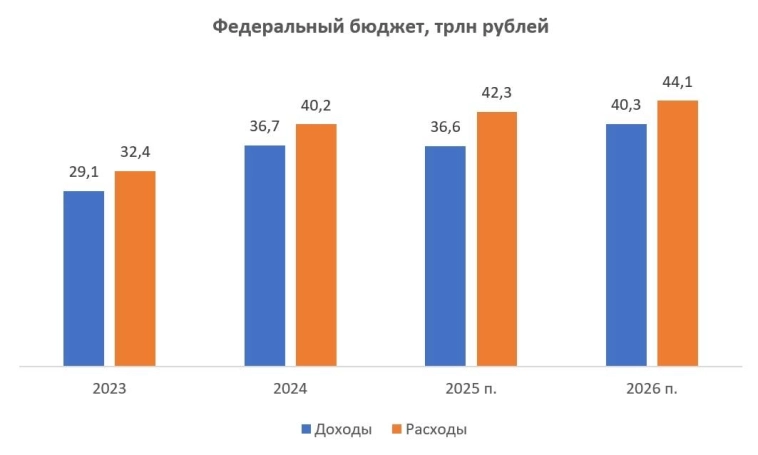

Госдума готовится утвердить бюджет на 2026 год, который изменит правила игры для российского бизнеса. Повышение НДС, рост страховых взносов — эти меры, словно волны цунами, накрывают компании, заставляя их искать спасение в штормящем экономическом океане. Но к чему приведёт этот эксперимент? Давайте разберёмся, какие риски скрываются за сухими строчками законопроекта.

↗️ Повышение НДС до 22% — не просто цифра в налоговом кодексе. Это удар по доверию, поскольку министр финансов Антон Силуанов еще весной обещал, что до 2030 года власти не будут менять налоговые ставки. НДС является самым собираемым налогом в России: в прошлом году он обеспечил около 37% всех поступлений в федеральный бюджет. Повышение НДС принесет бюджету дополнительные 2,3 трлн рублей в 2026 году.

В 2019 году власти уже проводили аналогичную меру, увеличив НДС на 2 п.п. до 20%. Тогда это привело к росту инфляции на 0,8% и принесло бюджету дополнительные 507 млрд рублей. Нынешнее повышение ожидается более значительным, и это обусловлено не только общим экономическим ростом, но и расширением круга налогоплательщиков.

( Читать дальше )

Хэндерсон выдерживает двузначные темпы роста

- 29 октября 2025, 11:00

- |

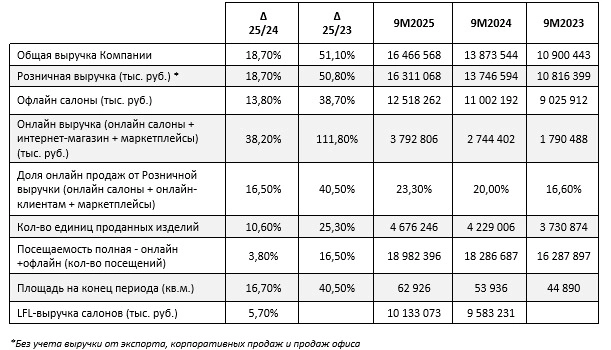

Хэндерсон представил операционные результаты за 9 месяцев 2025 г.

Ключевые результаты:

• Совокупная выручка: 16,5 млрд рублей (+18,7% г/г)

• LFL-продажи: + 5,7% г/г

• Онлайн-выручка: +38,2% г/г.

• Совокупная посещаемость (онлайн+офлайн): +3,8% г/г

Наше мнение:

Компания сохраняет двузначные темпы роста за счет развития в онлайн- и офлайн-форматах, у нее низкая долговая нагрузка (0,5х по МСФО 17), что важно в текущих условиях, неплохая маржинальность (21,3% EBITDA по МСФО 17). Полагаем, что расширение торговых площадей и повышение эффективности имеющихся салонов вместе с продолжением развития в сегменте онлайн будут поддерживать результаты и далее.

Больше аналитики в нашем ТГ-канале

Видео- и презентационные материалы - День Инвестора HENDERSON 28.10.2025

- 29 октября 2025, 10:57

- |

⚡Дорогие Друзья!

🎥Делимся с вами записью эфира Дня Инвестора HENDERSON, который прошёл совместно с Московской Биржей и с основателем Усиленных Инвестиций Кириллом Кузнецовым — 28.10.2025

💻 📌С видео- и презентационными материалами вы можете ознакомиться на нашем IR сайте в разделе «Презентации, отчеты и видео», перейдя по ссылке: https://ir.henderson.ru/news-and-reports

🍿Приятного просмотра!

Ваш HENDERSON❤️

Операционные показатели за 9 месяцев 2025 года

- 28 октября 2025, 14:55

- |

Дорогие друзья!

🔥 Сегодня делимся с вами основными операционными показателями за 9 месяцев 2025:

✨Выручка в сентябре 2025 года выросла на 24,2% к сентябрю 2024 года и составила 2.1 млрд рублей. Компания показала существенный рост выручки к сентябрю 2023 года, составивший 40,6%.

📊Онлайн-продажи

Благодаря целенаправленным усилиям Компании по цифровой трансформации бизнеса — продолжается опережающая динамика роста онлайн-каналов относительно офлайна.

📈Онлайн выручка за 9 месяцев 2025 года выросла на 38,2% к аналогичному периоду 2024 года и на 111,8% к 9 месяцам 2023 года и составила 3.8 млрд. рублей.

Общая доля онлайн-продаж от выручки за 9 месяцев 2025 года составила 23,3%.

👔👖Посещаемость

Совокупная посещаемость (онлайн+офлайн) за 9 месяцев 2025 года выросла на 3,8% к аналогичному периоду 2024 и на 16,5% к 9 месяцам 2023 год и составила 19,0 млн. посетителей.

‼️Подробные данные указаны в таблице.

Ваш HENDERSON❤️

#hnfg

$HNFG

#henderson

$RU000A10BQC8

Выручка HENDERSON за 9 мес 2025г выросла на 18,7% г/г до ₽16,5 млрд, выручка за сентябрь выросла на 24,2% г/г до ₽2,1 млрд — компания

- 28 октября 2025, 12:10

- |

Выручка

Совокупная выручка HENDERSON за 9 месяцев 2025 года выросла на 18,7 % к аналогичному периоду 2024 года и достигла 16,5 млрд рублей. Рост к 9 месяцам 2023 года составил 51,1%.

Выручка в сентябре 2025 года выросла на 24,2% к сентябрю 2024 года и составила 2.1 млрд рублей. Компания показала существенный рост выручки к сентябрю 2023 года, составивший 40,6%.

Благодаря повышению эффективности управления, наша динамика роста LFL-продаж в сопоставимых салонах за 9 месяцев 2025 года составила + 5,7% к 9 месяцам 2024 года.

Онлайн-продажи

Благодаря целенаправленным усилиям Компании по цифровой трансформации бизнеса — продолжается опережающая динамика роста онлайн-каналов относительно офлайна.

( Читать дальше )

День инвестора HENDERSON

- 28 октября 2025, 11:45

- |

⌛️ До вебинара «День инвестора HENDERSON» осталось 15 минут

Подключайтесь по ссылке!

День Инвестора - 28.10.2025

- 27 октября 2025, 17:41

- |

🗓️ Уже завтра — 28.10.2025 состоится День Инвестора HENDERSON 💻

📌Ссылка на трансляцию:

VK: vkvideo.ru/video338898873_456239297

Youtube: youtube.com/live/1AW5m9bqEIE

⏰ Начало трансляции в 12:00

Ваш HENDERSON❤️

#hnfg

$HNFG

#henderson

$RU000A10BQC8

Henderson Fashion Group: Стильно, модно... прибыльно? Разбор полетов для вашего портфеля 🧐

- 24 октября 2025, 21:22

- |

💼Привет, инвесторы! Сегодня под нашим микроскопом – ПАО «ХЭНДЕРСОН ФЭШН ГРУПП», известный ритейлер мужской одежды и аксессуаров под брендами Henderson и Hayas. Компания одевает мужчин России с 2003 года и оперирует исключительно на территории РФ. По просьбе трудящихся проверим насколько крепок финансовый «костюмчик» эмитента их облигаций 001P-01.

🩺Что предлагает эмитент?

— Номинал 1000 руб.

— Купонный ежемесячный 19,5% годовых

— Срок до 24.05.2027 г.

— Текущая цена 106,28

— Текущая доходность 16,1%

— Без оферт и амортизаций.

Финансовый Health Check: Что под капотом? 💪

Начнем с позитива:

✅Рост налицо: Выручка стабильно растет год к году, достигнув 20,8 млрд руб. в 2024-м против 16,8 млрд в 2023-м и 12,4 млрд в 2022-м.

✅Показатели EBIT и EBITDA тоже демонстрируют уверенный рост, достигнув 5,3 млрд руб. и 7,8 млрд руб. соответственно в 2024 году.

✅Чистая прибыль также подросла до 3,05 млрд руб. Компания явно умеет продавать! 📈

✅ Z-счет Альтмана в 2023 и 2024 годах держится выше 4 (4,23 и 4,70 соответственно), что сигнализирует о низкой вероятности банкротства в ближайшие пару лет. Финансовая устойчивость на уровне!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал