faang

Квартальный отчет Apple - возможно главный бенефициар вертолетных денег

- 01 мая 2021, 21:41

- |

Накануне Apple (AAPL) опубликовала отчет за 2 квартал 2021 финансового года. Выручка за 2 квартал финансового 2021 г. выросла на 53,6% до $89,58 млрд по сравнению с 58,31 годом ранее. Прибыль в расчете на 1 акцию (EPS) составила $1,41 в сравнении с $0,64 за 2Q20. Аналитики Wall Street ожидали в среднем, что выручка составит $77 млрд, а EPS $0,98. Apple завершила квартал с денежной позицией $69,8 млрд и чистым долгом $51,8 млрд. Маржинальность бизнеса 42,5%.

Подробнее о результатах Apple за 1 квартал финансового 2021 г. читайте здесь.

За первое полугодие финансового 2021 г. выручка Apple составила $201,02 млрд, что на 34% больше, чем за тот же период годом ранее. Прибыль в расчете на 1 акцию составила $3,11 по сравнению с $1,91.

Выручка компании складывается из двух больших сегментов — продукты (телефоны, смарт-часы, ноутбуки, наушники, аксессуары) и сервисов (подписки). Сегмент Products во 2Q2021 вырос на 61,6% до $72,68 млрд, за первое полугодие на 35,7% до $168,36 млрд. Сегмент Services показал более скромные темпы роста, во 2Q2021 г. вырос на 26,6% до $16,9 млрд, за первое полугодие вырос на 25,3% до $32,66.

( Читать дальше )

- комментировать

- 449

- Комментарии ( 1 )

Как FAANGM распределяют деньги

- 06 апреля 2021, 15:19

- |

Часто слышу странный аргумент: Если компания не платит дивиденды, то о каком сложном проценте в инвестициях может идти речь?

Уоррен Баффетт в письме 2019 г. обращал внимание на то, как люди часто заблуждаются, недооценивая силу сложного процента при инвестициях компанией в свое производство. А в письме 2020 г. отмечал силу обратного выкупа.

Посмотрел, а как обстоят дела у FAANGM с «не-дивидендами»?

1. Facebook. Начали выкупать акции, на 21% от прибыли в 2020 г. Огромные инвестиции и R&D — 47% от выручки.

2. Apple. Только 15% от всех денег Apple вернул в 2020 через дивиденды и 85% — через обратный выкуп. Сумма больше прибыли: используются накопленные ранее деньги.

3. Amazon. Пока не делает buyback и не платит дивидендов. Возможно, стоило в картинку поставить отрицательную цифру: дело в том, что Амазон «балуется» допэмиссией. Так, в 2020 году выпущено чуть менее 8 млн акций, что составляет порядка 15-20 млрд долл. Но у компании рекордные затраты на инвестиции, технологии и контент. Вряд ли в мире найдется компания с сопоставимыми затратами.

( Читать дальше )

Банк Швейцарии продает акции FAANG

- 10 февраля 2021, 12:23

- |

Больше всего были сокращены вложения в бумаги Apple — 4,5% или на 382 млн долларов.

Более подробные действия Банка Швейцарии в Telegram-канале.

Есть ли пузырь в технологическом секторе США? Nasdaq. S&P 500

- 19 января 2021, 22:01

- |

Когда Продавать акции Рынок упадет Обвал рынка Кризис Инвестиции в акции Tesla в индексе S&P 500

- 17 декабря 2020, 06:24

- |

В этом видео Вы узнаете:

📈о причинах коррекции на фондовом рынке

❓Когда будет коррекция и что на это может повлиять.

🚘Tesla в индексе S&P 500 что будет с индексом после этого

ℹ️ Индикатор Уоррена Баффета

💬Список FAANG как он повлияет на индекс

🚹А в конце этого ролика👇 я по традиции я выскажу свое личное мнения о всем вышесказанном. Рекомендую досмотреть это видео до конца.

( Читать дальше )

Технологические компании (FAANG), стоимость на рынке и антитрастовое законодательство

- 09 декабря 2020, 15:56

- |

Несколько лет рассуждений о работе алгоритмов, рекламы в интернете и влиянии на выборы в США разбудили дискуссию о монополии в большом техе и, главное, антитрастовое законодательство. Со времени последнего крупного дела с Microsoft прошло 20 лет, но базовые вопросы об открытости и личных данных пользователей остались неизменно те же. Добавляет ко всему и то, что падающий на некоторых участках этого года в пух и прах рынок двигали вверх акции четырех компаний с уже привычной аббревиатурой FAANG,, общая рыночная капитализация которых составляет 5 (пять) триллионов ( это не ошибка) долларов. Facebook, Amazon, Apple, Netflix, Google — это, безусловно, гиганты, но в современном американском законодательстве нет ничего преступного в том, чтобы быть монополией, а связь с выборами — это скорее отдельная тема про алгоритмическую пропаганду, фабрики троллей и формирование искусственных новостей ( вспомните хотя бы недавнюю растиражированную в России новость со ссылкой на псевдо источник “Вечерний Гамбург”, сверстанный на каком-нибудь вордпрессе) и по этой теме лучше читать тематические работы ( люблю нежно исследования Oxford Internet Institute, особенно их проект computational propaganda во главе с Филиппом Ховардом). Поэтому нынешний ( уже громкий) процесс — это скорее вопрос защиты конкуренции, который опирается на антитрестовый акт Шермана 1890-го года, цель которого показать, не проблемы монополии как таковой ( это законно), а некорректные методы использования своего могущества в конкуренции — защитить потребителей в данном случае.

( Читать дальше )

Что такое ротация из Growth в Value и чем грозит FAANG?

- 13 ноября 2020, 10:36

- |

В последние месяцы наблюдалось острое расхождение между динамикой акций разных секторов : технологии улетели вверх, а сырье, банки, потребительские товары не восстановили позиций с марта. Вот как это выглядит (динамика акций S&P за год):

С появлением вакцин и осознания, что в 2021 жизнь будет возвращаться к норме, инвесторы понимают тактическую возможность продать Zoom и Amazon, выигрывающих от локдаунов (и теряющих это преимущество), и купить что-то дешевое, что будет восстанавливаться в 2021, тем самым стимулируя переток денег.

Вот как рынок среагировал на новость о вакцине Pfizer:

( Читать дальше )

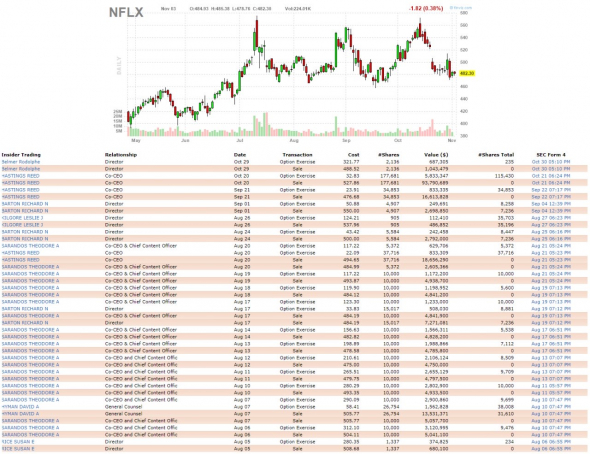

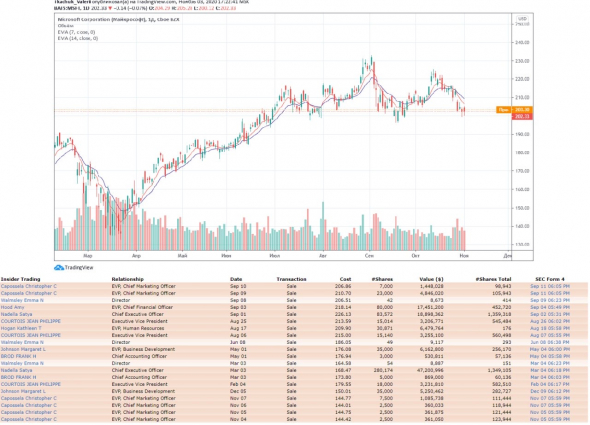

Инсайдеры продают FAANG

- 03 ноября 2020, 18:25

- |

Немного кошмаринга перед выборами. Инсайдеры продавали акции FAANG-ов в течение всего второго полугодия, в октябре в том числе.

( Читать дальше )

Список FAANG. Стоит их покупать? Пузырь в акциях? Facebook. Amazon. Apple. Netfix. Google

- 29 октября 2020, 20:30

- |

Приветствую, Вас, Вы находитесь на канале посвященный инвестициям и приумножению личных сбережений.

В этом видео👇 будет динамика акций каждой компании из этого списка, будут графики, аналитика, а также поговорим о каждой компании отдельно. Какие у нее перспективы роста и реально ли у этих компаний образовался пузырь. В общем смотрите это видео до конца, будет много интересной и нужной информации.

( Читать дальше )

В какой ситуации акции хайтек компаний США обвалятся более чем на 50%?

- 19 октября 2020, 16:32

- |

Стратегия (то есть мой текущий бюджет) позволяет высиживать просадку 50%-80%. То есть крах акции на 50% для стратегии не катастрофа, а повод докупиться. Но если пойдёт дальнейшее снижение, то всё. Вот кажется малореальным такой сценарий (и не мне одному, раз эти акции прут как на дрожжах), более того, считаю, что те, кто сидел в акциях классических компаний, типа форда, GM продали эту рухлядь и понесли деньги в IT компании, от этого и такой рост. Когда говорят про пузырь на рынке айти, что-то мне подсказывает, что это сильное заблуждение, т.к. соотношение IT компаний и компаний реального сектора до сих пор имеет дисбаланс в сторону вторых, т.е. запас денег инвесторов очень большой, для того, чтобы из IT начали выходить куда-то в другое место, скорее наоборот, что мы и видим.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал