SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

emc

Когда EMC переедет и заплатит дивиденды?

- 25 ноября 2023, 09:46

- |

Продолжаем выкладывать видео с конфы.

Смотрим внимательно и ждем дивидендов от ЕМЦ:

Смотрим внимательно и ждем дивидендов от ЕМЦ:

- комментировать

- 3.2К

- Комментарии ( 1 )

Forbes опубликовал список 20 крупнейших медицинских компаний РФ: первые места заняли Медси (АФК Система), Мать и дитя, ЕМС

- 23 ноября 2023, 12:15

- |

Совокупная выручка 20 крупнейших медицинских компаний России за год выросла с 189 млрд рублей до 208 млрд. Растущие показатели обусловлены в первую очередь подорожавшим услугам из-за сложностей, которые появились после введения антироссийских санкций.

По данным BusinesStat, в 2022 году, по сравнению с предыдущем годом,количество приемов в коммерческой медицине снизилось на 6%. Аналитики агентства считают, что в прошлом году потребители стали чаще обращаться в клиники экономкласса, либо переходили на лечение по ОМС. По опросам Национального агентства финансовых исследований, проведенного в марте 2023 года, платные медицинские услуги считали доступными 49% мужчин и 43% женщин. Росстат в своем отчете отмечает, что в 2022 году из 85 регионов страны в 74 произошел рост расходов на платные услуги.

Самой дорогой медицинской компанией нашего рейтинга остается «Европейский медицинский центр» — первичный прием терапевта в ее клиниках стоит 20 000 рублей, годом ранее эта услуга в сети стоила почти в два раза меньше.

( Читать дальше )

По данным BusinesStat, в 2022 году, по сравнению с предыдущем годом,количество приемов в коммерческой медицине снизилось на 6%. Аналитики агентства считают, что в прошлом году потребители стали чаще обращаться в клиники экономкласса, либо переходили на лечение по ОМС. По опросам Национального агентства финансовых исследований, проведенного в марте 2023 года, платные медицинские услуги считали доступными 49% мужчин и 43% женщин. Росстат в своем отчете отмечает, что в 2022 году из 85 регионов страны в 74 произошел рост расходов на платные услуги.

Самой дорогой медицинской компанией нашего рейтинга остается «Европейский медицинский центр» — первичный прием терапевта в ее клиниках стоит 20 000 рублей, годом ранее эта услуга в сети стоила почти в два раза меньше.

( Читать дальше )

💡GEMC

- 22 ноября 2023, 09:06

- |

🥜Интересно смотрится бумажка. Цена пришла в зону покупателя. Тут же пытается изобразить закругление, да и импульсы из этой зоны проклëвывались.

🥜Да, импульсы гасят, но опять же, тут тоже не надо клювом щëлкать и если цель спекулятивная, надо тоже пользоваться моментом.

🥜Опять же сейчас момент, когда стоп, если он требуется, максимально короткий.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

💡GEMC

- 13 ноября 2023, 16:24

- |

🥜В последнем посте по этой бумаге указывал, что высока вероятность слива последнего импульса в ноль, так и вышло.

🥜Я был ранее настроен восстановить позицию, которую закрыл на 880+. На биржу попал только сейчас, но смотрю уже откупили и тут мне уже не так интересно. Так что пока наблюдаю, смотрю что будет дальше!

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

💡GEMC

- 10 ноября 2023, 12:01

- |

🥜Ранее я фиксировал позицию по 880+ и выполнил перезаход на 1/2 позиции в районе 850р.

🥜Сейчас восстанавливать позицию не тороплюсь, рост был не поддержан и есть высокая вероятность, что ростовой импульс будет слит в ноль.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

👍GEMC

- 30 октября 2023, 17:05

- |

🥜Мать и Дитя, сегодня вновь напомнила, что готова вернуться к выплатам по дивам по решению вопросов по переезду и выкатила отчет, в котором прилично просел средний чек. Котировки отреагировали снижением, не помогли даже разговоры о дивах. Возможно, это поиск баланса после пятничной ракетки, но как по мне, это больше слабость бумаги. График тоже не нравится и пока всё же нет желания с ней работать.

🥜А вот Гемс продолжает нравиться. Пока переключусь полностью на неë. Есть слом, подтверждëнный второй ростовой свечой, не на самом сильном рынке кстати. Есть запас хода. Есть интрига и в тоже время триггер с дивами.

🥜В пятницу бумажку добирал, сейчас позиция в символическом плюсе. Работать с ней продолжу с перезаходами. А вот если вдруг всë же припадëт и слом не отработает, возьму в Детский портфель на подержать.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

🩺Первому игроку приготовиться, или в чем идея в акциях ЕМС?

- 12 октября 2023, 18:33

- |

На прошлой неделе я побывал на стриме Вредного с участием IR от Европейского Медицинского Центра (EMC) и вынес для себя некую полезную информацию. Вообще, с бизнесом EMC я знаком уже давно и достаточно близко, поэтому общая концепция быстро сложилась в голове.

Начнем с того, что ЕМС — одна из немногих (а точнее из двух, вместе с Мать и Дитя) компаний, которая утвердила вопрос редомициляции здорового человека, а значит конвертация грязных бумажек депозитарных расписок в обыкновенные акции уже не за горами. Почему же ЕМС так хочет переехать, в то время как некоторые другие эмитенты (не будем показывать пальцем на Озон и X5) ждут каких-то законов, у моря погоды и вообще всем своим видом показывают, как они этого «хотят»? Ответ прост и циничен — большие акционеры хотят дивидендов. А без переезда выплатить их, увы, нельзя.

Переходя к вопросу дивидендов, скажем, что компания исторически выплачивала практически 100% НЕскорректированной (это важно, я уточнил) чистой прибыли.

( Читать дальше )

🏥 ЕМС (GEMC) - о переезде в РФ и перспективах бизнеса

- 11 октября 2023, 09:24

- |

▫️Капитализация: 75,6 млрд / 840₽ за расписку

▫️Выручка ТТМ: 306 млн €

▫️EBITDA ТТМ: 117 млн €

▫️Чистая прибыль ТТМ: 103 млн €

▫️скор. Чистая прибыль ТТМ:73 млн €

▫️Net debt/EBITDA:0,9

▫️P/E ТТМ:9,7

▫️P/E fwd 2023 (скор):9

▫️fwd дивиденд 2023: 13,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

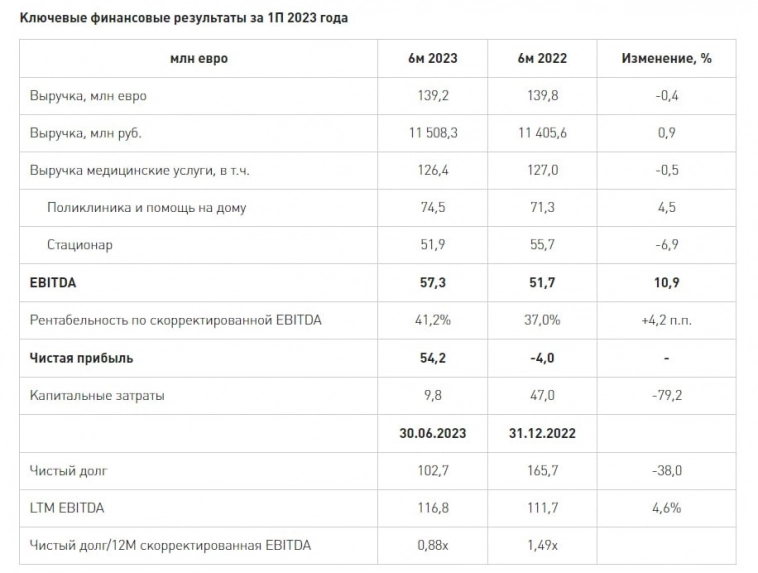

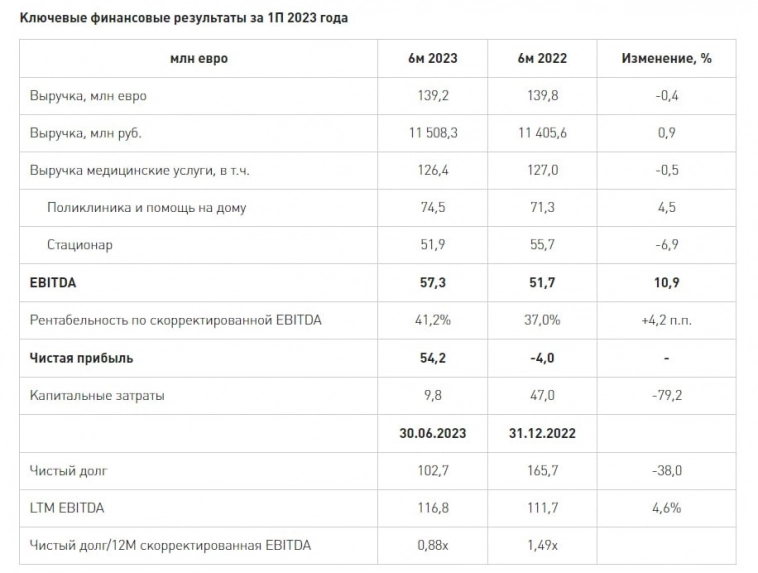

👉 Результаты компании за 1П 2023г:

▫️Выручка (в евро): 139,2 млн € (-0,4% г/г)

▫️Выручка (в рублях): 11,5 млрд ₽ (+0,9% г/г)

▫️EBITDA: 57,3 млн € (+10,9% г/г)

▫️Чистая прибыль: 54,2 млн € (против убытка в 4€ млн в 1П 2021г)

▫️скор. ЧП: 37 млн € (+23% г/г)

✅Компания вышла на рекордную маржинальность по EBITDA в 41,2% (против 40,1% в 1П 2021г). На это повлияло в первую очередь сокращение доли низкомаржинальных операций по ОМС в структуре услуг.

✅ Акционеры ЕМС утвердили редомициляцию с Кипра в РФ. После завершения технической процедуры переезда, компания получит статус МКПАО и разблокирует возможность выплаты дивидендов. Скорее всего этого можно ожидать уже в 1кв 2024г.

( Читать дальше )

▫️Выручка ТТМ: 306 млн €

▫️EBITDA ТТМ: 117 млн €

▫️Чистая прибыль ТТМ: 103 млн €

▫️скор. Чистая прибыль ТТМ:73 млн €

▫️Net debt/EBITDA:0,9

▫️P/E ТТМ:9,7

▫️P/E fwd 2023 (скор):9

▫️fwd дивиденд 2023: 13,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты компании за 1П 2023г:

▫️Выручка (в евро): 139,2 млн € (-0,4% г/г)

▫️Выручка (в рублях): 11,5 млрд ₽ (+0,9% г/г)

▫️EBITDA: 57,3 млн € (+10,9% г/г)

▫️Чистая прибыль: 54,2 млн € (против убытка в 4€ млн в 1П 2021г)

▫️скор. ЧП: 37 млн € (+23% г/г)

✅Компания вышла на рекордную маржинальность по EBITDA в 41,2% (против 40,1% в 1П 2021г). На это повлияло в первую очередь сокращение доли низкомаржинальных операций по ОМС в структуре услуг.

✅ Акционеры ЕМС утвердили редомициляцию с Кипра в РФ. После завершения технической процедуры переезда, компания получит статус МКПАО и разблокирует возможность выплаты дивидендов. Скорее всего этого можно ожидать уже в 1кв 2024г.

( Читать дальше )

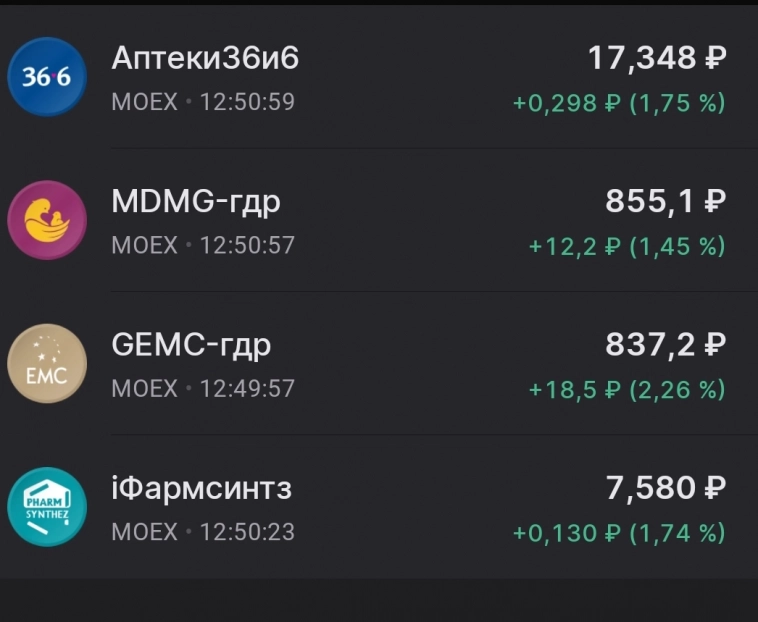

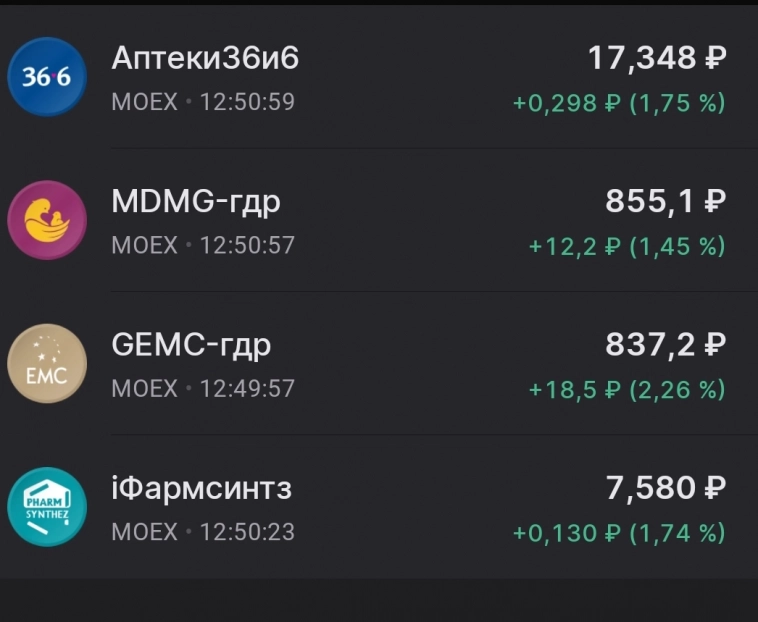

Недооценённый сектор мосбиржи, потенциал 100% до конца года📈👍

- 02 октября 2023, 13:11

- |

Фарма торгуется лучше рынка, но ещё не отыграли грядущую эпидемию Covid и ОРВИ

02.10.23

Вирус коронавируса продолжает мутировать. Правда, изменения незначительные и в большей степени касаются способности ковид распространяться быстрее.

Об этом министр здравоохранения России Михаил Мурашко сообщил в интервью Наиле Аскер-заде на канале «Россия 24».

При этом, отметил министр, произошедшие определенные изменения в скорости распространения вируса не критичны.

Что касается агрессивности новых штаммов, заразившиеся переносят болезнь достаточно легко.

02.10.23

Вирус коронавируса продолжает мутировать. Правда, изменения незначительные и в большей степени касаются способности ковид распространяться быстрее.

Об этом министр здравоохранения России Михаил Мурашко сообщил в интервью Наиле Аскер-заде на канале «Россия 24».

При этом, отметил министр, произошедшие определенные изменения в скорости распространения вируса не критичны.

Что касается агрессивности новых штаммов, заразившиеся переносят болезнь достаточно легко.

💡GEMC

- 28 сентября 2023, 13:39

- |

🍋Друзья, на посткоррекционной фазе есть бумажки, которые прям выделяются сильными графиками. Одной из них является эта.

🍋На сломе движения я усреднялся. Сейчас профит в районе 4%. Обратите внимание на объëмы, которые меньше прежних. И ладно бы они были меньше, когда была слабость и бумагу сливали, но они и меньше, чем на предыдущей волне роста. Лично для меня, это указывает на то, что продавцы отсутствуют напрочь, что позволяет бумаге расти даже на минимальных покупках. А коли желающих продавать нет, то и меня не посещают мысли фиксировать профит.

🍋Продолжаю удерживать позицию до более интересных цен. Примечательно, то что именно такие тренды привлекают покупателей среднесрочников, по крайней мере ту разумную часть, которая покупает по тренду!

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал