X5 retail group

Фундаментальные идеи по рынку

- 22 июля 2021, 18:10

- |

Подоспела ссылочка на мое интервью каналу «Vernikov100-инвестирование» Немного поговорили о моем пути в инвестициях, а самое главное о тех идеях, которые будут актуальны во второй половине 2021 года.

Приятного просмотра:

( Читать дальше )

- комментировать

- Комментарии ( 6 )

X5 Group к концу года запустит свой платежный сервис в партнерстве с Альфа-банком

- 22 июля 2021, 16:17

- |

Директор по корпоративным финансам и связям с инвесторами X5 Group Наталья Загвоздина.

X5 Group к концу года запустит финансовый сервис с Альфа-банком — топ-менеджер (fomag.ru)Позднее в этом году вы услышите от нас о запуске предложения финансовых услуг для держателей нашей карты лояльности. Будет создан платежный сервис, работает команда над тем, что мы внутри компании называем «X5 банк». Под капотом у него пока находится Альфа-банк, дальше будем смотреть

X5 ищет пути решения не платить увеличенный налог на дивиденды по своим дочкам, зарегистрированным зарубежом. Дивполитика остается неизменной

- 22 июля 2021, 15:48

- |

Директор по корпоративным финансам и связям с инвесторами X5 Group Наталья Загвоздина.

Окончательное решение еще не принято, ожидается к концу года.Поскольку у нас операционный бизнес весь в России, а инкорпорирована компания в Нидерландах, чтобы выплатить дивиденды операционные дочки должны перевести эти дивиденды в Нидерланды. Этот объем дивидендов облагался налогом в 5%, который мы уплачивали в России сверх налога на прибыль. По новому соглашению 5% могут превратиться в 15%. То есть, если мы уплачивали с объема 50 млрд руб. (дивиденды по итогам 2020 г. — прим. ТАСС) 2,5 млрд руб., то могут добавиться еще 5 млрд. У компании, конечно, есть выбор — изыскать внутри себя эффективность на эти 5 млрд руб., выплатить их, что не повлияет на нашу дивидендную выплату, но уменьшит нашу чистую прибыль, или то, что мы делаем, — мы продолжаем диалог с регулятором в России относительно того, чтобы, возможно, уровнять позицию по тем компаниям, которые инкорпорированы в Нидерландах с теми, которые инкорпорированы на Кипре, Мальте, Люксембурге, где было принято решение оставить 5%

Худший случай, что с 2022 г. upstreem (перевод — ред.) этих дивидендов будет стоить дороже. Опять же компания нашего размера всегда имеет возможность найти эту эффективность, поискать где-то еще, чтобы это не повлияло негативно на наши возможности и размер выплачиваемых дивидендов

Планы по дивидендной политике

Подчеркивается, что дивидендная политика компании остается неизменной, планов перейти на ежеквартальные выплаты пока нет.Скорее всего, еще несколько лет мы будем платить 100% чистой прибылиX5 может найти возможность платить налог на дивиденды после 2022 г. — топ-менеджер (fomag.ru)

Мы можем платить больше чистой прибыли, потому что у нас есть нераспределенная прибыль прошлых лет, которая позволяет это делать. Наше решение по размеру дивидендов привязано больше к свободному денежному потоку, чем к чистой прибыли, потому что бизнес зарабатывает порядка 140 млрд рублей в год свободного денежного потока. У нас есть capex порядка 80-90 млрд рублей.<...> После обслуживания долгового портфеля у нас все равно остается свободный денежный поток. Мы можем еще несколько лет занимать в банках. Мы не скрываем, что сейчас дивидендные выплаты не на 100% покрываются свободным денежным потоком, но компания туда движется. Наша долговая нагрузка уверенно держится ниже двух раз

Операционные результаты по рос. компаниям

- 19 июля 2021, 14:53

- |

💎 Алроса – улучшение операционных результатов за 2 кв. 2021 г. Выросла средняя общая цена реализации алмазов +33% кв/кв (!), что сохранило рост выручки +1% кв/кв (или 13,5х г/г), также восстанавливается добыча алмазов +22% г/г. Улучшение операционных результатов поддерживают ожидания высокой дивидендной доходности в этом году.

🍗 Черкизово – операционные результаты за 2 кв. 2021 г. Выручка выросла +40% (!) г/г, объем продаж курицы и индейки выросли на 13% и 33% г/г соответственно, объем производства свинины в живом весе -20% г/г. Рост цен на свинину должны поддержать финансовые результаты компании. Компания может быть интересна по аналогии с Русагро, так как растут финансовые показатели, EV/LTM EBITDA = 6,3х.

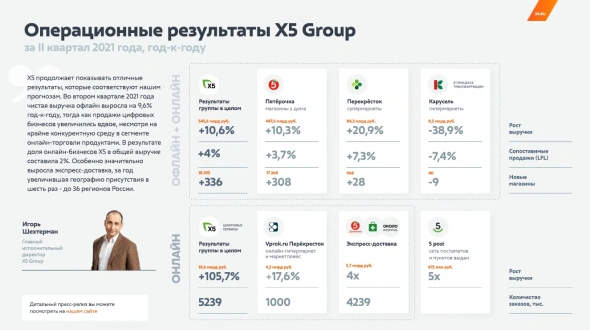

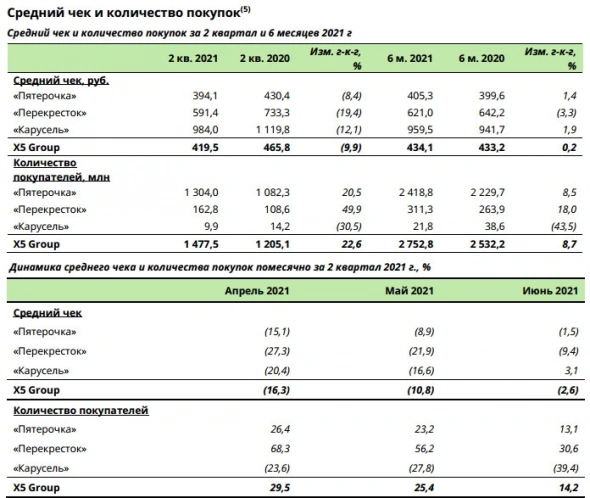

🛒 X5 Retail Group – операционные результаты за 2 кв. 2021 г. Темп роста чистой выручки +10,6% г/г (выше, чем в 1 квартале, но ниже исторического 14,3%), сопоставимые LFL офлайн-продажи выросли на 4,0% (неплохой уровень!). Открыто 336 новых магазинов (с учетом закрытий), рост количества покупателей +22,6% г/г, снижение среднего чека -9,9% г/г. Выручка цифровых бизнесов выросла во 2 кв. на 105,7%.

X5 Retail Group идет в ногу с основными тенденциями и старается развивать сервисы, запущенные в пандемию - Промсвязьбанк

- 19 июля 2021, 13:37

- |

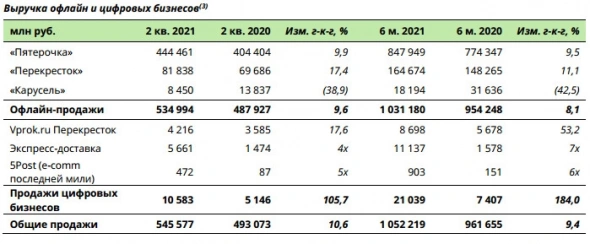

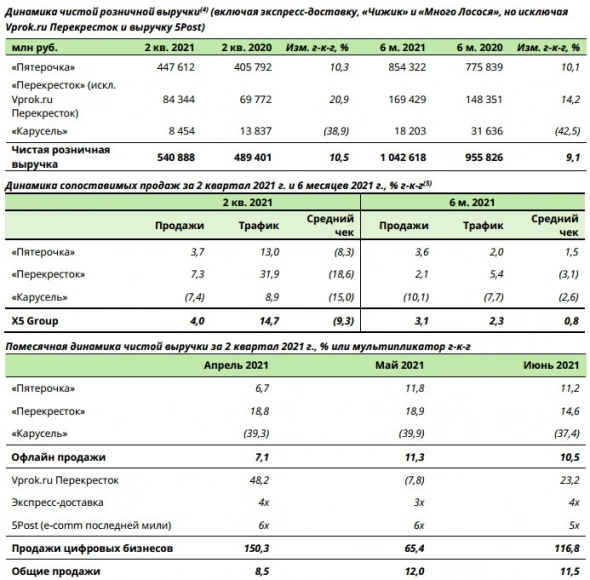

В частности, офлайн-продажи выросли на 9,6%, до 534,994 млрд рублей, а выручка цифровых бизнесов увеличилась более чем в два раза (на 105,7%), до 10,583 млрд рублей. LFL-продажи выросли на 4% за счет роста покупательского трафика на 14,7%, который был частично нивелирован сокращением среднего чека на 9,3%

В целом результаты компании оказались ожидаемые, основная динамика и изменение структуры продаж связаны с нетипичной базой — 2 кв. 2020 г. Текущая ситуация с ростом трафика и сокращением среднего чека сейчас наблюдается у многих ритейлеров, т.к. сравнение происходит с периодом, когда люди закупались впрок. Мы считаем, что на данном этапе компания «идет в ногу» с основными тенденциями и старается развивать сервисы, запущенные в пандемию. Сохраняем целевой уровень 2800 руб. за акцию.Промсвязьбанк

Х5 представила хорошие операционные показатели за 2 квартал - Атон

- 19 июля 2021, 11:22

- |

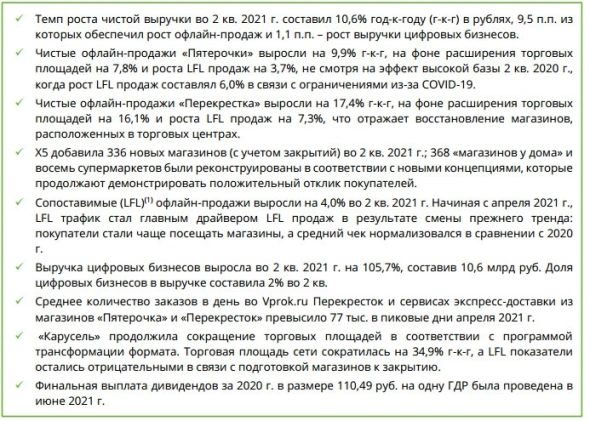

X5 Retail Group представила операционные результаты за 2К21. Совокупная чистая выручка достигла 545.6 млрд руб., увеличившись на 10.6% г/г, из которых 9.5 пп обеспечил рост офлайн-продаж и 1.1 пп — рост выручки в сегменте цифровых бизнесов. Общее число торговых объектов достигло 18 295, увеличение торговых площадей составило 7.4% г/г. Сопоставимые (LFL) офлайн-продажи показали рост на 4.0% в результате роста трафика на фоне снижения LfL-корзины. Выручка в сети Пятерочка увеличилась на 9.9% до 444.5 млрд руб. за счет расширения торговых площадей на 7.8% и роста LfL-продаж на 3.7% (трафик +13.0%, объем корзины -8.3%). Выручка в сети Перекресток показала рост на 17.4% до 81.8 млрд руб. вследствие расширения торговых площадей (+16.1%) и роста LfL-продаж на 7.3% (трафик +31.9%, объем корзины -18.6%). Выручка в сети Карусель упала на 38.9% до 8.5 млрд руб. на фоне продолжения реализации планов по трансформации формата гипермаркет. Выручка в сегменте цифровых бизнесов взлетела на 105.7% г/г до 10.6 млрд руб., обеспечив 2.0% совокупного результата (2.1% в 1К21).

X5 представила хорошие операционные результаты, достигнутые в основном за счет расширения торговых площадей и роста потока покупателей. Мы отмечаем, что динамика LfL-выручки отражает смену тренда: во 2К21 покупатели стали чаще совершать покупки, но на меньшую сумму.Атон

Операционные результаты Х5 за 2 квартал оказались ожидаемыми - Финам

- 16 июля 2021, 18:49

- |

Важный показатель эффективности, сопоставимые продажи (LFL Sales), выросли на 3,7% (г/г) у главного сегмента компании – «Пятерочки» (трафик стал выше на 13%, в то время как средний чек упал на 8,3%). Это неплохой результат, особенно учитывая высокую базу прошлого года (рост LFL сегмента на 6,5% за 2 квартал 2020 года и рост на 4,8% за сопоставимый период в 2019 году).

Самый высокий рост основных финансовых метрик продемонстрировал «Перекресток». Отчасти это результат переориентации Х5 Retail Group от гипермаркетов и передачи ряда магазинов «Карусель» «Перекрестку». Во многом успешным результатам сегмента способствовало восстановление работы магазинов в торговых центрах (почти половина всех супермаркетов «Перекресток» расположены в ТЦ), многие из них были временно закрыты год назад. Чистая выручка «Перекрестка» по итогам 2 квартала выросла на 17,4% (г/г), показатель LFL показал рост на 7,3% с впечатляющим скачком трафика на 31,9%. Наконец, количество покупателей за 2 квартал 2021 года достигло 162,8 млн человек, что соответствует росту показателя на 49,9%(г/г).

Как и ожидалось, аутсайдером стал сегмент гипермаркетов «Карусель». Это связано, главным образом, со стратегией компании по трансформации и сокращению магазинов этого формата. В частности, 19 гипермаркетов «Карусель» были переданы «Перекрестку». По состоянию на 30 июня 2021 года осталось всего 40 «Каруселей». Для сравнения: магазинов «Пятерочка» – 17 268 (рост по итогам за 2 квартал на 7,3% (г/г)), «Перекресток» – 968 (рост 12,3% (г/г)). Торговые площади гипермаркетов упали более чем на треть год к году (34,9%). На фоне этого отрицательную динамику показали и остальные метрики (г/г): чистая выручка (-38,9%), LFL-продажи (-7,4%) и, конечно, количество покупателей (-30,5%).

Что касается планов по экспансии компании, то она следует своей стратегии. Цель на 2021 год – открытие новых 1 400 магазинов (без учета закрытий). Во 2 квартале было открыто 354 новых магазина. Напомним, что за 1 квартал 2021 года компания добавила 252 магазина.

Также продолжается трансформация магазинов под новую концепцию. Они отличаются повышенными метриками сопоставимых продаж (выше на 5% для «Пятерочки» и на 12% – для «Перекрестка»). На данный момент около 21% от всего сегмента «Пятерочек» — это магазины нового формата. Показатель у «Перекрестка» чуть ниже – 17%. Во 2 квартале 2021 года было открыто 2 новых распределительных центра – в Курской области (36 тыс. кв. м.) и в Красноярском крае (35 тыс. кв. м.).

Отдельно стоит отметить достаточно успешную политику лояльности компании. Так, активных пользователей карт лояльности системы магазинов Х5 Retail Group стало на 12,9% больше, чем годом ранее, их количество достигло 62,9 млн человек. Проникновение по сегментам: «Пятерочка» – 79%, «Перекресток» – 83%, «Карусель» – 94%. Как сообщает Х5 Retail Group, во 2 квартале 2021 года средний чек покупателей, участвующих в программе лояльности «Пятерочки», был в 2 раза больше, чем у тех, кто совершал покупки, не пользуясь картой лояльности.

Мы придерживаемся нашей рекомендации «Покупать» бумаги Х5 Retail Group с целевой ценой 2 735 руб. за акцию на горизонте следующих 9 месяцев, что соответствует апсайду от текущих ценовых уровней в размере 13,5%.Шамшуков Артемий

ФГ «Финам»

X5 отчитывается об операционных результатах за 2 квартал

- 16 июля 2021, 10:54

- |

— Темп роста чистой выручки во 2 кв. 2021 г. составил 10,6% год-к-году (г-к-г) в рублях, 9,5 п.п. из которых обеспечил рост офлайн-продаж и 1,1 п.п. – рост выручки цифровых бизнесов.

— Чистые офлайн-продажи «Пятерочки» выросли на 9,9% г-к-г, на фоне расширения торговых площадей на 7,8% и роста сопоставимых (LFL) продаж на 3,7%.

— Х5 добавила 336 новых магазинов (с учетом закрытий) во 2 кв. 2021 г.

— Сопоставимые (LFL) офлайн-продажи X5 выросли на 4,0% во 2 кв. 2021 г. Начиная с апреля 2021 г., LFL трафик стал главным драйвером LFL продаж в результате смены прежнего тренда: покупатели стали чаще посещать магазины, а средний чек нормализовался в сравнении с 2020 г.

— Выручка цифровых бизнесов выросла во 2 кв. 2021 г. на 105,7%, составив 10,6 млрд руб. Доля цифровых бизнесов в выручке составила 2% во 2 кв.

— Наибольший рост доли цифровых бизнесов в консолидированной выручке Х5 наблюдался в Москве и Московской области: во 2 кв. 2021 г. она достигла 3,6%, по сравнению со средним значением в 2%.

Финансовые результаты X5 за 2 квартал, включающие чистую прибыль, долговую нагрузку и EBITDA, выйдут 12 августа.

X5 Group во 2 квартале увеличила чистую выручку на 10,6%

- 16 июля 2021, 10:23

- |

X5 объявляет о росте чистой выручки на 10,6% во 2 кв. 2021 г. Рост выручки цифрового бизнеса составил 105,7%.

Рост чистой выручки X5 по итогам 2 квартала может ускориться - Велес Капитал

- 15 июля 2021, 23:53

- |

Дополнительную поддержку результатам отечественных ритейлеров в первой половине года могла оказать высокая продуктовая инфляция, которая превысила 7%. Мы пока сохраняем уверенность, что X5 удастся выполнить поставленную цель и увеличить выручку в 2021 г. минимум на 10% г/г. Наша рекомендация для акций X5 Retail Group «Покупать» с целевой ценой 3 152 руб. за бумагу.Михайлин Артем

ИК «Велес Капитал»

В ходе последнего звонка менеджмент X5 сообщил, что в первые 26 дней апреля рост чистой розничной выручки составил 6,8% г/г, а LFL-продаж — 0,5% г/г. Значительную часть месяца негативное влияние оказывал эффект высокой базы сравнения, так как в первой половине апреля 2020 г. продолжался период ажиотажного спроса на товары с длительными сроками хранения. Уже в начале последней недели апреля, когда негативный эффект ослабел, рост чистой розничной выручки составил 15,1%, а LFL-продаж — 8,5%.

Как мы ожидаем, сильный рост продаж наблюдался весь май и несколько скорректировался только в июне, но все равно оставался двузначным. В июне прошлого года были отменены основные ограничения, связанные с режимом самоизоляции, и рост продаж тогда ускорился.

Согласно нашим расчетам, чистая розничная выручка X5 увеличилась по итогам 2К на 10,6% г/г, до 545,4 млрд руб., против роста на 8% г/г в 1К. Темп прироста торговой площади, как ожидается, замедлился по сравнению с предыдущим кварталом на 1,3 п.п. и, вероятно, будет дальше снижаться во втором полугодии.

По нашему мнению, во 2К должно было произойти ускорение роста продаж у сети «Перекресток», если сравнивать с прошлым годом, так как сопоставимый период 2020 г. был наиболее слабым для супермаркетов.

«Карусель», вероятнее всего, продемонстрировала снижение выручки около 40% г/г в силу программы трансформации гипермаркетов. Рост LFL-продаж мог составить более 3% (вмененный показатель в наших прогнозах +3,6%), а структура, скорее всего, изменилась в пользу роста трафика и падения среднего чека. На динамику среднего чека положительно влияет высокий уровень продуктовой инфляции (7,3% г/г во 2К), но из-за эффекта базы сравнения показатель, как мы полагаем, все равно был в минусе.

Свои финансовые результаты группа, как ожидается, раскроет 12 августа. По нашим расчетам, рентабельность EBITDA оказалась ниже рекордного уровня 2К 2020 г., но все же заметно превысила показатель предыдущего отчетного периода.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал