TCS Group

Клиентская база TCS Group должна стать базой для будущей монетизации - Синара

- 23 ноября 2022, 15:46

- |

TCS Group опубликовала пресс-релиз с отдельными ключевыми показателями за 3К22 и 9М22.

Чистая прибыль группы за 3К22 практически удвоилась в квартальном сопоставлении, но все еще ниже на 64% г/г — 5,9 млрд руб.

( Читать дальше )

- комментировать

- 197

- Комментарии ( 0 )

Ожидания по коррекции ММВБ оправдались, где откупать бумаги?

- 21 ноября 2022, 14:37

- |

По РФ рынку коррекция была ожидаема! Писал не раз, что тяжело расти, дадут откат. Дали. Что теперь?

Глобально сильную просадку не жду, еще немного осталось попадать и снова можно набирать в лонг позиции.

Что бы подбирал?

Для меня интересны:

VK по 475 р и целью у горизонтального сопротивления 545 р.

Сбербанк АП на ретесте поддержки 121р и целью у ЕМА по 145 р.

( Читать дальше )

Как выглядел бы портфель Уоррена Баффета в России. Эксперимент

- 18 ноября 2022, 12:10

- |

Уоррен Баффет — легендарный инвестор, сколотивший состояние на фондовом рынке. Его компания Berkshire Hathaway входит в первую десятку самых крупных по капитализации в США. Мы решили пересобрать портфель инвестора на российский лад, выбрав акции с нашего рынка.

Как выбираем

Согласно последнему отчету по форме 13F за III квартал 2022 г., в портфеле легенды было 50 наименований американских компаний. Иностранные и частные компании здесь не учтены, также портфель мог поменяться после отчетного период из-за 45-дневной задержки публикации формы.

Для нашего эксперимента мы возьмем бумаги, чья доля превышает 0,5%. Далее найдем максимально близкий и ликвидный аналог на российском рынке акций. Так мы получим «портфель Баффета по-русски» и посмотрим на его доходность.

На поиски

( Читать дальше )

Дивиденды нефтяников — топливо для роста российского рынка акций

- 15 ноября 2022, 15:40

- |

Драйвер для роста

В России в декабре–январе пройдет промежуточный дивидендный сезон. Выплаты ожидаются от четырех крупных нефтяных компаний:

• Роснефть

• ЛУКОЙЛ

• Газпром нефть

• Татнефть.

I полугодие 2022 г. было для нефтяников сильным на фоне высоких цен на нефть и относительно слабого рубля. Поэтому, даже несмотря на макроэкономическую нестабильность, дивиденды ожидаются высокими.

Учитывая снизившуюся ликвидность российского рынка, приток дивидендов от нефтяников может обеспечить рост индекса МосБиржи в конце 2022 г., став драйвером для новогоднего ралли. Сам фактор ожидания притоков на рынок способен спровоцировать подъем индекса выше 2300 п.

Про дивиденды

ЛУКОЙЛ

Дивиденды — совет директоров рекомендовал выплатить 537 руб. на акцию из нераспределенной прибыли и

( Читать дальше )

TCS Group сохраняет планы экспансии - Синара

- 11 ноября 2022, 11:45

- |

Мы рассматриваем новость позитивно: намерение расти и расширяться по-прежнему в силе. Что касается сделок M&A, у TCS Group они обычно относительно невелики по размеру и заключаются в отношении перспективных активов с потенциалом роста. У группы должен быть существенный запас капитала: у банка норматив достаточности капитала Н 1.0 в конце 2021 г. составлял 15,3%, а бизнес группы приносил прибыль даже в 1П22 (собственный капитал тогда вырос на 9%).Найдёнова Ольга

Синара ИБ

Куда вложить дивиденды от Газпрома

- 25 октября 2022, 11:41

- |

В конце октября и в первые недели ноября ожидаются поступления дивидендов от Газпрома. Газовый гигант по итогам I полугодия выплатил рекордные 1208,1 млрд руб.

По нашим оценкам, в рамках реинвестирования выплат на рынок может вернуться около 97,7–130,3 млрд руб. В среде аналитиков появляются и другие еще более оптимистичные оценки объема реинвестирования, например, в 250–300 млрд руб.

Итого объемы поступлений могут достичь 3–7 дней торговых оборотов по индексу МосБиржи за последний месяц. Учитывая низкую ликвидность рынка, это очень существенная величина, которая способна ощутимо поддержать индексы в ближайшие недели.

С учетом сложившейся ситуации мы подготовили несколько вариантов, как можно распорядиться ожидающимися поступлениями Газпрома.

Вариант 1. Для долгосрочных инвесторов

Самый банальный способ использовать дивиденды — реинвестировать их в акции Газпрома (Покупать. Цель на год: 260 руб./ +61%). Этот вариант актуален, если доля бумаг в портфеле ниже 20%. В противном случае снизится уровень диверсификации, вырастут риски.

( Читать дальше )

Стратегия: Российский рынок акций - Синара

- 04 октября 2022, 20:21

- |

Хотя по индексу МосБиржи рынок откатился на 20% с момента объявления частичной мобилизации, динамика цен акций за это время значительно отличалась, даже с учетом вчерашнего отскока. Мы полагаем, что фундаментальные показатели экспортеров в целом не пострадали, и оптимизировали структуру «Модельного портфеля акций», уменьшая веса бумаг, показавших лучшую динамику, в пользу самых перепроданных. В результате совокупная ожидаемая доходность нашего портфеля на годичном горизонте достигла 98%.

Катализаторы: промежуточные дивиденды; переток денег со срочных вкладов и из иностранных бумаг; девальвация рубля; рост цен на сырьевые товары.

( Читать дальше )

Акции QIWI не интересны сейчас ни со спекулятивной, ни с инвестиционной точек зрения - Открытие Инвестиции

- 29 сентября 2022, 17:20

- |

— общая чистая выручка увеличилась на 68,8% г/г до 10 208 млн руб. ($199,5 млн);

— объем платежей в сегменте «Платежные услуги» достиг 499,7 млрд руб., чистая выручка сегмента увеличилась на 64,1% г/г до 9 318 млн руб.;

( Читать дальше )

Ревизия портфеля в ожидании притока денег - Синара

- 06 сентября 2022, 22:57

- |

Катализаторы: промежуточные дивиденды; приток денег с текущих счетов и средств от продажи иностранных активов и валюты; понижение ставки ЦБ РФ; деэскалация в геополитике.

( Читать дальше )

Какие акции отстали от рынка и могут начать догонять

- 30 августа 2022, 16:53

- |

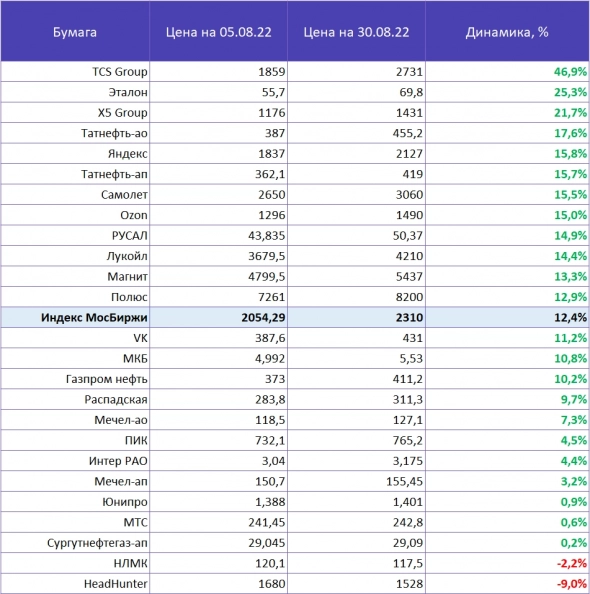

Российский рынок растет четвертую неделю подряд. Индекс МосБиржи вернулся выше уровня 2300 п. впервые за два месяца. Мы решили оценить, какие бумаги на этой волне выглядят лучше рынка, а какие отстали и имеют шансы догнать индекс.

В качестве выборки мы рассмотрим только те акции, по которым положительный долгосрочный взгляд, с рекомендацией аналитиков BCS Global Markets на 12 месяцев «Покупать».

В качестве точки отсчета берем 5 августа — в этот день индекс МосБиржи закрывался на локальных минимумах, после чего началась поступательная волна роста российского рынка. К текущему моменту он вырос на 12,4%.

В итоге получаем следующую картину (на 30.08):

Однозначным лидером выступили расписки TCS Group, отскочившие почти на 50%. Еще более 15% прибавили Ozon, Самолет, Татнефть, Эталон и X5 Group.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал