Sber

headlines Quants: про Сбер

- 18 апреля 2024, 14:38

- |

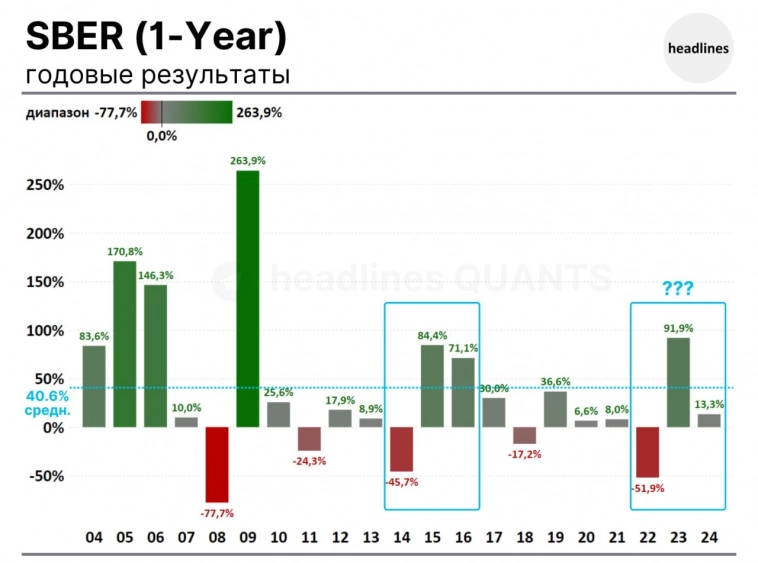

После падения в 2014 году на -45.7% акции показывали рост > +70% 2 года подряд. Посмотрим, повторится ли данный сценарий в этом году.

headlines Q.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

- комментировать

- 262 | ★1

- Комментарии ( 1 )

Sber 18 04 (+NG, CL)

- 18 апреля 2024, 12:58

- |

А вот по NG тупанул, зашел в середине ренджа, за что и получил от рынка. Свои ошибки надо признавать.

СТрашно заходить после убытков, но надо.

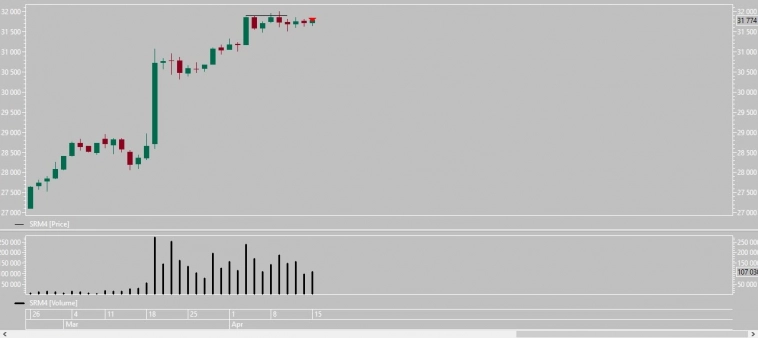

Sber

По Дневке также в моем понимании лонги.

( Читать дальше )

Про рынок 18,04

- 18 апреля 2024, 08:18

- |

Поста накануне не было, поэтому по традиции начну с новостей (за два дня).

Йеллен: США рассматривают возможность фактической конфискации замороженных активов РФ, а также использования их в качестве залога для кредита Украине.

В 2025 году экономику США ждет «еще больше поломок», если ставки останутся высокими (https://www.profinance.ru/news2/2024/04/16/cc13-v-2025-godu-ekonomiku-ssha-zhdet-esche-bolshe-polomok-esli-stavki-ostanutsya-vys.html).

Выступил Пауэлл: Последние данные указывают на отсутствие дальнейшего прогресса в борьбе с инфляцией. Уместно позволить текущей дкп подержаться некоторое время. Если более высокая инфляция сохранится, ФРС будет поддерживать текущую ставку столько, сколько потребуется.

Т.е. иными словами ФРС (как и наш ЦБ) попадают в бюджетный капкан — ставку надо понижать, но обоснование для этого нет! Что нас ждет дальше? Гиперинфляция и высокие ставки надолго!

=

UC Rusal 15 апреля направил в Минпромторг предложения об экстренных мерах поддержки отрасли цветной металлургии на фоне новых санкций со стороны США и Британии.

( Читать дальше )

Про рынок 16,04

- 16 апреля 2024, 08:07

- |

По традиции начну с новостей.

Состоялась анонсированная атака Ирана на Израиль. Сказать, что это была полноценная атака язык не поворачивается, но формально она состоялась. Теперь снова вопрос — а будет ли ответ со стороны Израиля.

Официальные лица США и Запада ожидают, что Израиль атакует Иран уже сегодня — https://ria.ru/20240415/izrail-1940032964.html?ysclid=lv16a3n8l4211931177. США не обладают сведениями, что Израиль принял решение по поводу ответа на атаку Ирана — Кирби.

Главы МИД стран ЕС обсудят 16 апреля шаги по деэскалации после иранских ударов по Израилю

Иран: Тегеран не поддерживает усиление напряженности, но он отреагирует мгновенно и сильнее, чем раньше, если Израиль ответит — гос СМИ Ирана. Министр обороны Израиля заявил Министру обороны США, что у Израиля нет другого выбора, кроме как ответить на нападение Ирана – Axios. Будет ответ или не будет гадать бесполезно, так что больше не буду касаться этой темы!

( Читать дальше )

Про рынок 15,04

- 15 апреля 2024, 07:56

- |

По традиции начну с новостей.

Состоялась анонсированная атака Ирана на Израиль. Сказать, что это была полноценная атака язык не поворачивается, но формально она состоялась. Теперь снова вопрос — а будет ли ответ со стороны Израиля.

В США на неделе творилось что-то непотребное в мнениях аналитиков по дальнейшим действиям ФРС со ставкой. Одни говорят что будут снижать, причем даже три раза, некоторые сходятся на двух, а некоторые вообще говорят о возможном повышении ставки… А рынок продолжает лихорадить! Гадать, что они предпримут по мне ОГРОМНАЯ загадка, все может быть, надо просто ждать и быть готовым к любому действию регулятора!

Плюс примешивался геополитический фактор (которого исключать кстати в будущем нельзя) — контратака Израиля на Иран. Под это дело выносилось все — начиная с сырья, и заканчивая криптой. Но в пятницу пришла расплата…

Пишу постоянно — «скорость роста в американских акциях меня поражает.

( Читать дальше )

Про рынок 12,04

- 12 апреля 2024, 08:08

- |

По традиции начну с новостей.

В США творится что-то непотребное в мнениях аналитиков по дальнейшим действиям ФРС со ставкой. Одни говорят что будут снижать, причем даже три раза, некоторые сходятся на двух, а некоторые вообще говорят о возможном повышении ставки… А рынок продолжает лихорадить! Гадать, что они предпримут по мне ОГРОМНАЯ загадка, все может быть, надо просто ждать и быть готовым к любому действию регулятора!

=

Нефть.

Вышел ежемесячный доклад ОПЕК по рынкам нефти: ОПЕК СОХРАНИЛ ПРОГНОЗ ПО РОСТУ СПРОСА НА НЕФТЬ В МИРЕ В 2024 Г. И 2025 Г. НА УРОВНЕ 2,2 МЛН Б/С И 1,8 МЛН Б/С. ОПЕК СНИЗИЛ ПРОГНОЗ РОСТА ПРЕДЛОЖЕНИЯ НЕФТИ ОТ СТРАН «НЕ ОПЕК» В 2024 Г. НА 0,1 МЛН Б/С, ДО 1 МЛН Б/Сотчет (https://momr.opec.org/pdf-download/) . Итак все неплохо, так еще и геополитика «помогает»… Будет эскалация или нет — тоже гадать бессмысленно, но по нефти я остаюсь быком.

Чисто по ТА — нефть на днях рисует попытку коррекции, но RSI не имеет дивергенции. Я вижу две полки-поддержки = на $87,2+ и в районе $83,5±, на этих уровнях надо присматриваться к покупке (либо фьючерсы, либо колл-опционы).

( Читать дальше )

Про рынок 11,04

- 11 апреля 2024, 08:16

- |

По традиции начну с новостей.

Столтенберг считает (https://www.interfax.ru/world/955141) допустимыми удары Украины по военным целям в России«Это часть законного права на самооборону — удары по легитимным военным целям за пределами страны», — сказал Столтенберг на совместной пресс-конференции с президентом Финляндии Александром Стуббом.

Рейтинговое агентство Fitch пересмотрело прогноз по рейтингу Китая со «стабильного» на «негативный» (https://www.interfax.ru/business/955034) . Ранее в декабре 2023 агентство Moody's приняло аналогичное решение. Причина банальна, правительство Китая будет наращивать долг, чтобы вывести экономику из замедления, вызванного ростом цен на недвижимость. Об этом я пишу постоянно.

Появляются определенные противоречия и между США и Китаем. Ранее анонсированную «зеленую повестку» стал активно использовать Китай, что вызывает недовольство Штатов. Получается, что она нужна лишь до того момента, пока это выгодно США, и они на этом зарабатывают деньги.

( Читать дальше )

Про рынок 10,04

- 10 апреля 2024, 07:53

- |

По традиции начну с новостей.

ГОСДУМА ПРИНЯЛА ЗАКОН О ПОВЫШЕНИИ НДПИ НА ЗОЛОТО НА 78 ТЫС. РУБЛЕЙ ЗА 1 КГ С 1 ИЮНЯ ДО КОНЦА 2024 Г. No comment. Пишу об этом постоянно — «Все происходит конечно не быстро, как некоторые ожидали, но времени для введения новых правил уже достаточно долго».

ПРИБЫЛЬ БАНКОВ РФ В В 2024Г МОЖЕТ БЫТЬ НА УРОВНЕ 2023 ГОДА ИЛИ НЕМНОГИМ БОЛЕЕ — ЗАМПРЕД ЦБ. И снова ключевое слово «МОЖЕТ».

Поступления в федеральный бюджет за I квартал 2024 г. составили 8,7 трлн руб., что на 53,5% выше аналогичного показателя 2023 г., следует из предварительной оценки Минфина. Наибольшую часть поступлений за квартал, по данным министерства, обеспечили ненефтегазовые доходы – 5,7 трлн руб., превысившие на 43,2% показатель прошлого года. — Ведомости (https://www.vedomosti.ru/economics/articles/2024/04/09/1030617-pochemu-dohodi-byudzheta-rezko-virosli)

Доля инвесторов-физлиц на торгах акциями на Московской бирже в марте сократилась до одного из самых низких показателей с начала 2022 года.

( Читать дальше )

Показатели «Сбера» растут, но рынок реагирует нейтрально: какой потенциал у акций?

- 09 апреля 2024, 12:32

- |

«Сбер» представил результаты деятельности за первые три месяца этого года. Чистая прибыль в марте составила 128,5 млрд руб., увеличившись на 2,6% (г/г), а за январь-март в сумме достигла 364 млрд руб. (+3,9% (г/г)) при рентабельности капитала (ROE) на уровне 22%.

Чистый процентный доход банка в прошлом месяце вырос на 15,2% (г/г) до 208,2 млрд руб., за январь-март — на 19,7% (г/г) до 618,8 млрд руб. Чистый комиссионный доход увеличился на 2,4% до 61,1 млрд руб. за март и на 6% до 165,7 млрд руб. по итогам трех месяцев. Операционные расходы в январе-марте поднялись на 21,3% до 208 млрд руб., при этом соотношение расходов к доходам (коэффициент Cost/Income) на уровне 24,1% говорит о сохраняющейся высокой операционной эффективности «Сбера». Расходы на резервирование за январь-март составили 206 млрд руб. при стоимости риска без учета влияния изменения валютных на уровне 1,8%.

Корпоративный кредитный портфель «Сбера» на конец марта равнялся 23,4 трлн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал