S&P500

S&P500 короткая позиция

- 31 июля 2019, 18:03

- |

Стоп 31000

Выход до 6 августа

- комментировать

- Комментарии ( 2 )

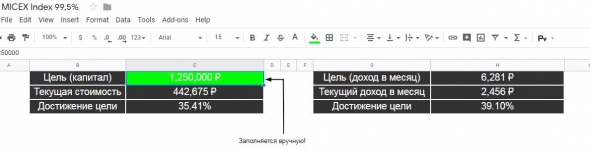

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

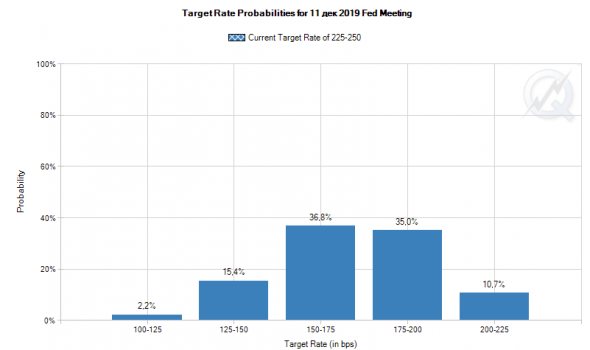

Решение по ставке ФРС сегодня

- 31 июля 2019, 12:08

- |

Во-первых, ФРС снижает ставку впервые c 2008 года.

Во-вторых, рынок полностью учел снижение ставки, но еще и рассматривает вариант снижения ставки не на 0.25% а не 0.5%. Поэтому снижение ставки на 0.25% может кого-то разочаровать.

Лично у меня нет сомнений, что ФРС даст ориентир к еще одному снижению ставки до конца 2019 года.

На сайте CME есть инструмент, который показывает ожидания по ставке исходя из фьючерсов на ставку. Посмотреть его можно здесь:

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

Сейчас эти ожидания говорят, что рынок рассматривает равновероятно снижение на 50 и 75 пунктов до конца года. То есть с уровня 2,5% до 2% или 1,75%. У кого-то, кто смотрит экономические отчеты США, особенно рынок труда и потребление, может возникнуть вопрос:

а зачем снижать ставку, если оснований для этого нет?

У меня есть 2 версии.

1. Раньше ФРС всегда опаздывала со снижением ставки, когда действия инерционных сил продолжали опускать экономику в рецессию. Правда, в прошлом, и инфляция была выше.

2. Дефицит бюджета США 2020 будет рекордным с 2011 года, новые заимствования будут резко расти уже в этом году. Им надо снижать стоимость финансирования и рефинансирования долга с целью снижения давления на бюджет, потенциал есть, так как спред к доходностям в Европе и так огромный. Где это видано, чтобы Греция и трежерис давали примерно одинаковую доходность?

Что касается реакции рынка сегодня, я бы смотрел на золото. Похоже, что золото не собирается останавливаться на достигнутом. Думаю, сегодня вечером именно в золоте волатильность может быть максимальной.

Как отреагирует рынок акций мне сказать сложно. Тренд вверх, страха нет. Но важно понимать, что рынок вырос на 29% в этом году отчасти именно на ожиданиях того, что ФРС начнет снижать ставку. На этих ожиданиях налили денег во все рискованные активы, в том числе и в наши российские. Нормальных коррекций с тех пор еще не было.

Компании S&P 500 с большим количеством глобальных отчетов о рисках снижают двузначный доход во II кв

- 30 июля 2019, 21:15

- |

S&P 500 Companies with More Global Exposure Reporting Double-Digit Earnings Decline in Q2

JULY 29, 2019Приближаясь к сезону прибыли во втором квартале, на рынке возникли опасения по поводу влияния более сильного доллара США, более медленного глобального экономического роста и торговой напряженности на компании в S&P 500 с более высокой подверженностью международным доходам. Теперь, когда более 40% компаний, включенных в индекс, сообщили о фактических результатах за второй квартал, компании S&P 500 с более высокой глобальной подверженностью выручке уступают компаниям S&P 500 с более низкой глобальной подверженностью выручке с точки зрения роста выручки и роста выручки за второй квартал 2019 года?

Ответ — да. FactSet Географические данные о доходах (основанные на самых последних опубликованных данных финансового года для каждой компании в индексе) были использованы для ответа на этот вопрос. Для этого анализа индекс был разделен на две группы: компании, которые производят более 50% продаж внутри США (менее глобальный охват) и компании, которые производят менее 50% продаж внутри США (более глобальный охват). Совокупные темпы роста доходов и выручки были затем рассчитаны на основе этих двух групп.

( Читать дальше )

55 в квадрате getting respected. 3025 S&P500.

- 30 июля 2019, 16:11

- |

S&P500. cash. Weekly. Target still 3030 short term.

Что любопытно, 4 подряд торговые сессии. PUT/CALL Ratio VIX < 20%, последний раз подобное происходило ЛЕТОМ 2007г.

Вчера в моменте было 5.68%, то есть примерно на каждые 5путов волатильности было 85 колов.

Как это прогнозировать? Никак. Четких выводов рынок не дал аналитикам. Явление вообще очень редкое.

Мои же личные наблюдения говорят о том, что либо Медведи (лонгующие волу) сразу в течении 2х дней берут профит и уходят.

Либо кукл их сначала прокатывает ВСЕХ агрессивно лонгующих волатильность (85 calls) , а затем начинается очень серьезный взлет волатильности. типа 2007, 2015гг

Я склоняюсь к последнему доводу. Target VXX = 22.38-42 оттуда вниз к 20.67-73 (именно здесь мои давние цели лонговать волатильность)

Цели по Short Nasdaq NDX100 = 8062 и выше.

Краткосрочно ищу точки входа LONG S&P. QQQ. в конце недели возможно после NON FARM PAYROLL (Friday) перевернусь в шорт…

( Читать дальше )

GoldmanSachs повысил цель по S&P500 на конец года = 3100

- 30 июля 2019, 15:20

- |

Это сулит ростом на 24% по итогам 2019 года.

Цель на конец 2020 = 3400.

Прогноз роста EPS индекса был +3-6%, теперь Goldman ждет 3% (в прошлом году было +23% на фоне снижения корпоративного налога Трампом).

Goldman ожидает восстановления экономического роста США и мира.

Модель GS показывает, что рост ВВП на 0,1% конвертируется в +5$ S&P EPS

Маржа прибыли S&P500 пиканула на уровне 11,3% в 2018.

Ожидается, что в 2019 маржа будет ниже на 0.39пп и вырастет на 0.14пп в 2020.

Верите?

30 июля - начало переговоров между США и Китаем. Следите за фьючерсами на сою и хлопок

- 30 июля 2019, 13:57

- |

Сегодня начало переговоров между представителями США и Китая, которые встретились в Шанхае. Китай начал закупать соевые бобы из США. Официальный Пекин попросил свои компании начать покупать сельхоз продукцию — хлопок, сорго, соевые бобы.

США сняли ограничения на ввоз продукции из Китая -небольшой перечень из 110 товаров.

Стороны готовы к переговорам.

На этой неделе статистика из США и будут озвучена процентная ставка. Ситуация на рынке застыла в ожидании всех событий.

S&P 500, золото, нефть, индекс доллара и евро, бразильский реал. Почему снизился газ. Почему может вырасти кофе и сахар. Какао. 12 августа отчет от минсельхоза США. Пшеница, соевые бобы и кукуруза.

Барчарт и опционы.

( Читать дальше )

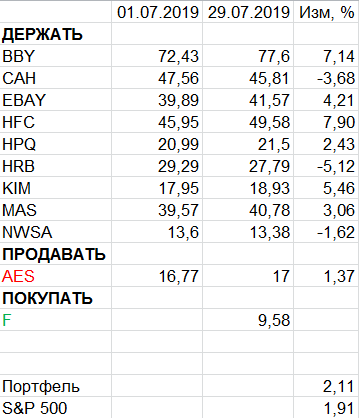

Пересмотр портфеля американских акций 29-07-2019

- 30 июля 2019, 12:24

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Профессиональные спекулянты ставят на падение фондовых рынков США

- 30 июля 2019, 11:19

- |

Маркетмейкеры фьючерсного рынка США ставят на резкий рост волатильности фондовых индексов.

По состоянию на 27 июля в портфелях дилеров находилось 104,9 тыс. длинных и 10,2 тыс. коротких позиций по фьючерсу на волатильность S&P 500. В общей сложности их чистый «лонг» за неделю вырос на 15,8 тыс. контрактов и составил 94,8 тыс.

Чистая позиция дилером по VIX

Источник: Комиссия по торговле товарными фьючерсами

В предыдущий раз соразмерная ставка была сделана в конце апреля 2019 г., а до этого в конце сентября 2018 г.

Начиная с весны прошлого года дилеры достаточно точно предсказывали локальные развороты трендов. Правда, с середины 2016 г. и по 2017 г. они оказывались не у дел, ожидая падения фондового рынка, которого не происходило.

Одновременно с этим, даже несмотря на то что действия маркетмейкеров на рынке фьючерсов VIX в последнее время были правильными, были случаи когда для новой коррекции требовались месяцы, так было в 2015 г., тогда понадобилось 3 месяца и в 2016 г., когда падение началось лишь через 20 месяцев.

( Читать дальше )

Совпадение? Не думаю))

- 30 июля 2019, 04:31

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал