S&P500

Рынок США: Обзор и прогноз на 5 сентября. Данные по занятости определят вектор рынка

- 05 сентября 2025, 13:41

- |

Ключевым макроэкономическим событием дня станет публикация августовского отчёта по рынку труда США. Консенсус-прогноз предполагает умеренный рост числа занятых в несельскохозяйственном секторе на 75 тыс. (после 73 тыс. в июле) и повышение уровня безработицы c 4,2% до 4,3%, пишут аналитики Freedom Finance Global. Реализация этого прогноза, вероятно, будет воспринята рынком позитивно, так как подтвердит тезис о постепенном охлаждении рынка труда и усилит ожидания по снижению ставки ФРС. Однако заметно более слабые данные, напротив, могут спровоцировать коррекцию на фондовом рынке, так как инвесторы начнут закладывать в цены растущие риски рецессии.

На политическом фронте внимание остаётся прикованным к заявлениям президента Трампа, который в четверг вечером во время ужина в Белом доме с руководителями крупнейших технологических компаний вновь подтвердил планы ввести «существенные» тарифы на полупроводники. При этом он подчеркнул, что компании, инвестирующие в производство в США, такие как Apple (AAPL), будут защищены от новых ограничений. Несмотря на отсутствие принципиально новых деталей, эти комментарии поддерживают неопределённость в технологическом секторе в преддверии публикации данных по занятости.

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 0 )

Конференция на Nonfarm Payrolls

- 05 сентября 2025, 13:32

- |

Сезонного притока ликвидности со 2 сентября не было, сессии США проходили скучно, реакция на данные США была слабой.

Можно сделать вывод, что управляющие ждут публикацию нонфарма США за август для принятия решения об открытии позиций.

Замедление рынка труда США очевидно, основной причиной является депортация мигрантов и неопределенность в отношении торговой политики Трампа, но по опросам в промышленности роботизация тоже набирает ход.

Снижение количества рабочих мест в США может указывать на приближение рецессии, что будет означать замедление потребления, а значит автоматически приведет к снижению инфляции и позволит ФРС возобновить цикл снижения ставок.

Но члены ФРС утверждают, что уменьшение количества мигрантов снизило необходимое ежемесячное количество новых рабочих мест до 50К-80К для поддержания рынка труда неизменным, тогда как ранее этот уровень составлял 125К рабочих мест.

Такое изменение означает, что нонфарм выше 80К для ФРС будет восприниматься как сохранение роста рынка труда.

( Читать дальше )

Рынок США: Обзор и прогноз на 4 сентября. Технологии остаются в фокусе

- 04 сентября 2025, 14:18

- |

Ключевым макроэкономическим событием сегодня станет публикация индекса деловой активности (PMI) в секторе услуг от ISM за август (консенсус: 50,5 п. против 50,1 п. в июле), пишут аналитики Freedom Finance Global. Ожидается умеренное улучшение, но показатель, вероятно, останется вблизи пороговой отметки в 50 пунктов, что будет указывать на стагнацию в ключевом секторе американской экономики. На этом фоне финальное значение аналогичного индекса от S&P Global, по предварительным оценкам, составило 55,4 п., что подчеркивает сохраняющееся расхождение между двумя индикаторами. В любом случае, признаки слабости в секторе услуг, особенно после отчета JOLTS, могут укрепить ожидания рынка по смягчению монетарной политики ФРС. Дополнят картину еженедельные данные по заявкам на пособие по безработице, которые, согласно нашему прогнозу, вырастут до 235 тыс. (ранее: 229 тыс.), и статистика по росту занятых в частном секторе от ADP (ожидается рост на 73 тыс.).

Однако фокус инвесторов может сместиться в сторону политической повестки.

( Читать дальше )

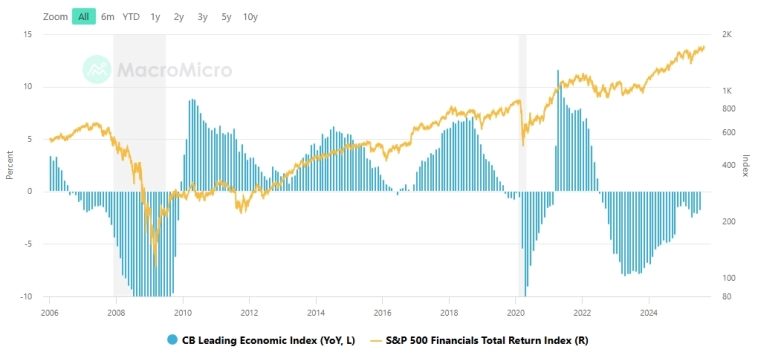

📉 Индикатор предупреждает

- 04 сентября 2025, 09:29

- |

🚨 Финансовый сектор США: сигнал, который нельзя игнорировать

Большинство инвесторов смотрят только на рост графиков и радуются. Но рынок всегда предупреждает заранее.

Есть один индикатор — CB Leading Economic Index.

Каждый раз, когда он уходил ниже нуля, спустя время финансовый сектор США падал.

📉 Это срабатывало снова и снова.

Что сейчас?

Индекс всё ещё в минусе.

Финансовый сектор уже растёт.

История намекает: риски никуда не исчезли, а значит, впереди может быть интересное движение.

❗️И вот тут важно: кто умеет читать такие сигналы — тот не теряет, а зарабатывает.

Я слежу за этими индикаторами и показываю, как они реально влияют на рынок.

👉 Хочешь видеть такие разборы каждую неделю и понимать, где риск, а где возможность? Подписывайся на мой телеграм канал — там я разбираю рынок так, чтобы ты всегда был на шаг впереди.

Новые токенизированные акции США

- 03 сентября 2025, 16:53

- |

Пока можно купить только в сети ETH. Через USDC. Легче всего в BitGet Wallet, вкладка Trade > Stocks. Нужен VPN. Можно купить например S&P500.

+ В Bitget кошельке проходит розыгрыш 220000$ среди держателей этих токенизированных акций от 50$.

( Читать дальше )

Рынок США: Обзор и прогноз на 3 сентября. Сентябрь стартует под знаком риск-офф

- 03 сентября 2025, 14:30

- |

Ключевым событием дня станет публикация JOLTS за июль, которая может подтвердить сохраняющийся тренд на ослабление рынка труда— ожидается снижение числа открытых вакансий до 7,25 млн (предыдущее значение: 7,44 млн), пишут аналитики Freedom Finance Global. На фоне недавних заявлений главы ФРС о растущих рисках в сфере занятости умеренно слабые данные могут усилить ожидания смягчения денежно-кредитной политики, поддерживая интерес к фондовому рынку. Однако более резкое ухудшение показателей способно усилить опасения по поводу рецессии и спровоцировать коррекцию. Также выйдет Бежевая книга ФРС — региональный обзор экономики, который ФРС использует при подготовке заседания. Оценки спроса, цен, зарплат и кредитных условий помогут рынку понять, насколько вероятно дальнейшее смягчение политики: признаки замедления поддержат такие ожидания, а сигналы устойчивости — наоборот, могут их ослабить.

Перед открытием рынка отчётность представят Dollar Tree (DLTR), Campbell Company (CPB), Macy’s (M) и REV Group (REVG). После закрытия — Salesforce (CRM), Figma (FIG), Credo Technology Group (CRDO), Hewlett Packard Enterprise (HPE), C3.ai (AI), American Eagle Outfitters (AEO) и GitLab (GTLB).

( Читать дальше )

S&P500 в состоянии освежающей коррекции, но у быков есть ещё козыри в рукавах

- 02 сентября 2025, 21:53

- |

Американский индекс S&P500 продолжает обновлять исторические максимумы, забираясь всё выше и выше, фактически каждый месяц открывая перед собой новые впечатляющие вершины. Сейчас цена подалась в коррекцию и интересной линией, от которой быки вновь могут вступить в игру, может стать медиана, построенная по максимумам 06.12.2024 и 19.02.2025. Более глубокой откат может быть до области поддержки, сформированной между горизонталями 6100-6147.

Может быть также вариант, когда у продавцов появятся большие силы рынок может упасть до уровня поддержки в районе 5750, хотя тогда можем увидеть и быстрый отскок котировок, как это было в апреле этого года. Во всех случаях стоит следить за формированием свечных сигналов, которые могут подсказать о дальнейших намерениях индекса.

Понравилась моя статья, и пользуетесь приложением Telegram? Если Вы ответили на оба вопроса «Да!», тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал