Passive invests

ЦБ хочет навязать инвестирование в Российские активы, запретить в иностранные

- 30 сентября 2019, 17:42

- |

На прошлой неделе стало известно, что ЦБ РФ внёс новые поправки в законопроект о категоризации инвесторов. Многие просили меня осветить данную новость! Дак вот, наш ЦБ предлагает несколько категорий инвесторов:

Особо защищённые неквалифицированные – статус присваивается по умолчанию. Разрешено торговать российскими ценными бумагами, сделки можно проводить, только если ценные бумаги обеспечены средствами инвестора у брокера. Также инвесторы имеет возможность инвестировать до 50 тыс. руб. в год в производные инструменты, такие как фьючерсы, опционы и в иностранные ценные бумаги, такие как акции и евробонды.

При этом, инвесторы после успешного тестирования получают возможность заключать маржинальные сделки с акциями и облигациями российских эмитентов, неограниченными паями и облигациями за пределами котировальных списков

Простые неквалифицированные – от 1,4 млн руб. + аттестат или сертификат, соответствующий стандартам СРО. Скорее под аттестатами подразумеваются ФСРФ, забавно, действие которых отменили с 1 июля 2019 г. Разрешено торговать российскими инструментами, но теперь сделки можно проводить без обеспечения средствами инвестора у брокера. Также инвесторы имеет возможность инвестировать до 50 тыс. руб. в год в иностранные ценные бумаги, такие как акции и евробонды.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 33 )

Татнефть заслуживает попадания в долгосрочные портфели

- 23 сентября 2019, 18:59

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Татнефть.

Татнефть является российской нефтяной компанией, которая занимает, по разным данным, 6 место по объему нефтедобычи. Свою историю отсчитывает от 1950 г., когда решением Совмина СССР было создано производственное объединение «Татнефть». Процедуру смены формы собственности в акционерное общество прошла в 1994 году. Штаб-квартира находится в Татарстане в городе Альметьевск. Полное название компании — Открытое акционерное общество «Татнефть» имени В. Д. Шашина. Акции Татнефти принадлежат Национальному расчетному депозитарию (более 56%) и Центральному Депозитарию Республики Татарстан (имеет акции в объеме порядка 33%).

Финансовые показатели:

Выручка нефтяника в I пол. 2019 г. увеличилась на 6,5% по сравнению с аналогичным периодом прошлого года – до 449,6 млрд руб. Чистая прибыль за январь-июнь составила 114,3 млрд руб., увеличившись на 8,7%. За II кв. 2019 г. прибыль снизилась на 10% — до 54,1 млрд руб.

( Читать дальше )

Почему не стоит покупать акции Алросы?

- 20 сентября 2019, 11:30

- |

Алроса 14 октября направит дивиденды за I полугодие 2019 года в размере 3,84 руб. на акцию, текущая дивидендная доходность составляет 5,13% — это уровень годового депозита в Сбербанке. Несмотря на это, не стоит инвестировать в данную компанию.

Почему не стоит покупать акции Алросы?

1. Укрепление рубля. 87,77% выручки компания получает от экспорта. Таким образом, укрепление рубля негативно влияет на финансовые результаты компании.

2. Падение продаж. За 8 месяцев 2019 года. Алроса продала алмазно-бриллиантовую продукцию на $2,2 млрд – это на 35% ниже показателя аналогичного периода 2018 года.

3. Прогноз менеджмента. В начале сентября, глава компании заявил: ««В случае низкого или отрицательного free cash flow за II пол. 2019 г., может выплатить дивиденды с чистой прибыли, как и предполагает дивидендная политика». Учитывая заявление, менеджмент ожидает слабых финансовых результатов, а чистая прибыль может оказаться ниже FCF из-за отрицательной валютной переоценки.

( Читать дальше )

ФосАгро — позитивные факторы сохраняются. Выбор подписчиков

- 19 сентября 2019, 17:26

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на ФосАгро.

ФосАгро — российская холдинговая компания, лидер в мировом производстве высококачественного фосфорного сырья и в европейском производстве фосфорсодержащих удобрений. Также является одним из ведущих мировых производителей аммофоса и диаммонийфосфата, занимает лидирующее положение в европейском производстве кормового монокальцийфосфата. Предприятие основано в 2001 году, штаб-квартира находится в Москве.

Финансовые результаты:

Выручка по итогам отчётного периода увеличилась на 17% по сравнению с аналогичным переродом прошлого года – до 130,4 млрд руб., чистая прибыль составила 32,9 млрд руб., увеличившись на 235%.

( Читать дальше )

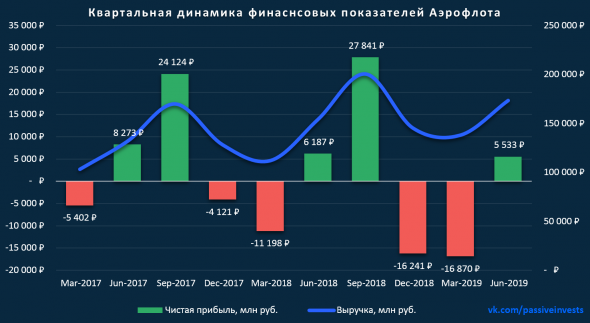

Показатели Аэрофлота продолжают нисходящий полёт

- 11 сентября 2019, 15:10

- |

В сезон отчётностей, Аэрофлот как-то пролетел мимо меня. Компания отчиталась о финансовых результатах за I пол. 2019 г. по МСФО. Выручка авиаперевозчика увеличилась на 17,2% год к году – до 311,4 млрд руб. Показатель EBITDA составил 68,2 млрд руб., увеличившись на 15,7%. Рентабельность по EBITDA составила 21,9%. Операционная прибыль компании снизилась на 16,2% и составила 14,6 млрд руб. чистый убыток Аэрофлота за январь-июнь составил 8,78 млрд руб.

Аэрофлот в очередной раз отчитался слабо. Положительная динамика выручки обусловлена ростом пассажирооборота (+11,7%), а также увеличением на 0,7% доходных ставок. В целом, давление на динамику финансовых показателей оказали рост цен на топливо и валютные расходы компании. Дополнительным негативным фактором стало закрытие воздушного пространства Пакистана, что привело к увеличению полетного времени в пункты Таиланда, Вьетнама, Индии, что, в свою очередь, привело к дополнительным расходам на авиационное топливо. Операционные расходы компании в I пол. показали рост на 19,5%. Расходы на топливо увеличились на 19%, обслуживание самолета на 21%. Чистый долг российского авиагиганта снизился на 12,4% и составляет 552,3 млрд руб.

( Читать дальше )

Анализ Газпрома — всё решит дивидендная политика

- 08 сентября 2019, 20:36

- |

Газпром опубликовала финансовые результаты за I пол. 2019 г. по МСФО. Выручка компании увеличилась на 3% по сравнению с аналогичным периодом прошлого года – до 4,1 трлн руб. Увеличение выручки произошло за счет роста продаж продуктов нефтепереработки, сырой нефти и газа. Чистая прибыль составила 836 млрд руб., показав рост на 33%.

Выручка Газпрома вот уже третий квартал подряд демонстрирует снижение темпов роста, также, как и операционная прибыль. Данная динамика показателей связана со слабыми данными по операционной деятельности, в частности из-за снижения продаж.

( Читать дальше )

Итоги за август 2019 г. Текущая доходность +204,6%..

- 04 сентября 2019, 17:30

- |

По итогам августа индекс Московской биржи остался в нулях, с начала месяца он падал, но к концу, рынок отскочил вверх, в то время мой основной портфель устоял вовремя снижения рынка за счёт большой доли облигаций и прибавил +0,87%. О намечавшийся коррекция я писал в конце июня.

Итого:

Итого: Август: +0,87%

С начала года: +17,03%

С запуска проекта октября 2016 г.: +204,59%

Мой более консервативный портфель на индивидуальном инвестиционном счёте обогнал даже основной, прибавил +0,61%, против индекса МосБиржи

( Читать дальше )

Распадская - дивидендное разочарование

- 30 августа 2019, 12:11

- |

Выручка компании выросла на 5% по сравнению с аналогичным периодом прошлого года – до $569 млн. Показатель EBITDA снизился на 2% — до $297 млн., рентабельность по EBITDA составила 52,2%. Чистая прибыль Распадской за январь-июнь составила $211 млн, снизившись на 6%. Свободный денежный поток компании вырос на 66% — до $140 млн. Чистый долг Распадской на отчетную дату отсутствует.

Рост выручки обусловлен ростом реализации рядового угля и угольного концентрата в России и на экспорт. На снижение прибыли повлияла продолжающаяся отрицательна динамика цен на уголь и укрепление рубля.

По итогам отчётного периода совет директоров Распадской предложил рекомендовать выплатить дивиденды за I пол. 2019 г. в размере 2,5 руб., это будет первая выплата с 2011 г. Согласно новой дивидендной политики, компания будет направлять на дивиденды не менее $50 млн в год. Выплаты будут происходить двумя траншами не менее $25 млн. Если показатель Net dept/EBITDA будет больше 2x, то выплаты дивидендов не будет. Текущая полугодовая дивидендная доходность составляет 2%. Датой закрытия реестра на получение дивидендов предложено утвердить 20 октября 2019 г.

Распадская заплатила меньше дивидендов, чем ожидали участники рынка. Инвесторы рассчитывали, что Евраз Групп – материнская компания, будет выкачивать денежные средства таким образом, для снижения долговой нагрузки группы, но компания решила пойти другим путём: «Распадская выдала займ Южкузбассуголю – дочерней компании в размере $97 млн». В связи с этим, можно сделать вывод, что мажоритарий не расположен к миноритариям и не хочет делиться с акционерами прибылью. Учитывая такое отношение, считаю, что не стоит покупать акции по текущим ценам.

( Читать дальше )

М.Видео-Эльдорадо»: финансовые результаты за I пол. 2019 г. по МСФО. Рост в долг!

- 27 августа 2019, 15:18

- |

Выручка компании за январь – июнь увеличилась на 7,9% по сравнению аналогичным периодом прошлого года – до 161,5 млрд руб. Валовая прибыль группы выросла на 8,4% и составила 41,7 млрд руб., при рентабельности в 28,5%. Скорректированная EBITDA за 6 мес. 2019 г. увеличилась на 10,5% — до 10 млрд руб., чистая прибыль выросла на 7,9% – до 5,5 млрд руб.

Рост финансовых показателей группы связан с ростом трафика и среднего чека, а также ростом онлайн-продаж магазинов М.видео и Эльдорадо. Ритейл начал сотрудничество с сотовым оператором МТС и организовала совместную розничную сеть под брендом «МТС+М.видео». Магазины будут формата m_mobile, но площадью 100 кв.м, обычный формат m_mobile составляет 250-300 кв. м. Расходы на открытие первого магазина ритейл и телеком делят пополам, а доход распределяется по партнерской модели. Данное сотрудничество должно обеспечить рост трафика и выручки. До конца года планируется открытие еще двух таких магазинов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал