LQDT

Получаю статус квалифицированного инвестора в ВТБ-Инвестициях

- 14 июня 2024, 18:29

- |

Пока одни инвесторы раскладывают карты таро на курс доллара, который теперь вне закона, я решил получить статус квалифицированного инвестора у второго брокера. Каждый уважающий себя котлетер и туземунщик имеет на это полное право. Как минимум, для того, чтобы надменно смотреть на тех, у кого такого статуса нет.

И квалам, и неквалам я всегда рад в моем телеграм-канале, присоединяйтесь!

Для квалификации нужно показать оборот на 6 млн. Других способов квалифицироваться у меня пока нет (справка из дурки не подходит, 6 млн на счетах пока нет). Именно так я уже делал с Альфой. А вот разговоры о том, что порог поднимут до 12 млн, как-то поутихли.

Квалифицированным инвесторам открываются закрытые двери следующих залов казино: pre-IPO, внебиржевой рынок, больше ВДО, структурные продукты и больше ЗПИФов недвижимости. Ранее это были зарубежные бумаги, но теперь-то у нас даже доллар нельзя купить, не то что акции Алибабы или Эппл. Большинству инвесторов и уж тем более спекулянтам сейчас статус будет бесполезен. Но есть вероятность, что регулятор будет закручивать гайки и беречь неквалифицированных инвесторов от каких-то залов, открытых для всех.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 22 )

Кто ещё не писал о ключевой ставке ЦБ, шаг вперёд!

- 07 июня 2024, 22:01

- |

Друзья, как я и предполагал, ключевую ставку ЦБ оставил без изменения на уровне 16%. Почему предполагал и писал об этом в комментариях [1], [2]?

Два фактора:

1. ПМЭФ 2024 — день принятия решения по КС совпал с днём выступления Президента РФ Владимира Владимировича Путина, лишние движения (рынок мог отреагировать непредсказуемо) на фоне таких мероприятий не нужны.

2. Минфин дважды отменял аукционы по приобретению ОФЗ, один раз разместил немного длинных бондов по 14,3%, спрос вялый. В мотивировочной части Минфин прямо указал на то, что ожидает стабилизации на финансовых рынках. К тому времени 26238 и 26244 закладывали минимум повышение ставки до 17% и доходность 15% и 15,3% соответственно.

В июле высока вероятность повышения КС до 17% или даже 18% из-за существенной индексации тарифов естественных монополий, которая подкинет угля в топку пока ещё набирающей обороты инфляции. У меня водоснабжение с 01.07 подорожает на 15%. И это называется «льготный тариф», я в шоке, учитывая, что летом лью по 40-50 м3.

( Читать дальше )

Фонд ликвидности опередил индекс

- 06 июня 2024, 01:13

- |

Подписывайся на нас:

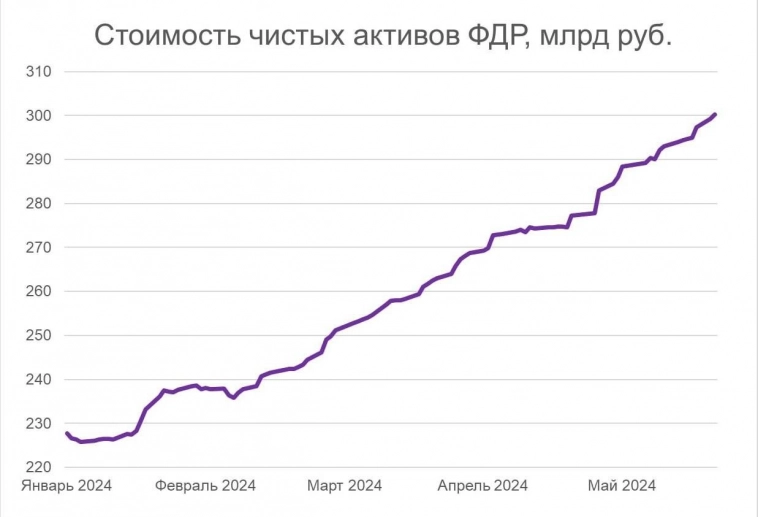

Стоимость чистых активов ФДР превысила 300 млрд руб, интерес продолжит расти на фоне высоких ставок - Мои Инвестиции

- 30 мая 2024, 15:42

- |

Биржевые фонды денежного рынка: стоимость чистых активов превысила 300 млрд рублей

По состоянию на 28 мая, СЧА биржевых фондов денежного рынка (ФДР) составила 301,0 млрд руб. С начала года приток в БПИФ денежного рынка составил 58,5 млрд руб.

При этом 55,5% от общего СЧА биржевых ФДР приходится на фонд «Ликвидность» (166,9 млрд руб.).

По данным Мосбиржи, среднедневной объем торгов ФДР за 5 мес. 2024 г. составил 7,7 млрд руб. (рост в 15 раз г/г), а средний чек на текущий момент – более 580 тыс. руб.

Рост популярности ФДР демонстрирует и появление новых фондов – 27 мая запустился новый БПИФ денежного рынка от УК ПСБ «ПСБ-Денежный рынок» (СЧА 25,5 млн руб., общие коммиссии за обслуживание 6,3%).

В условиях ожидания сохранения высокой ключевой ставки, считаем, что интерес к ФДР продолжит расти. Также мы ожидаем роста конкуренции среди фондов за счёт снижения комиссий за обслуживание – текущая средняя комиссия 1,17%.

3 возможности при высокой ставке ЦБ

- 28 мая 2024, 15:09

- |

Вот те инструменты, которые напрямую связаны со ставкой ЦБ, и которые использую лично я.

1️⃣ Акции компаний, которые выигрывают от высокой ставки ЦБ.

🏦 Мосбиржа. Процентные доходы Мосбиржи зависят от ключевой ставки ЦБ. По моим расчетам, изменение ключевой ставки на 1 пп. дает изменение прибыли Мосбиржи на 4 млрд руб. (за счет процентных доходов), если есть снижение ставки – есть снижение доходов, есть рост ставки – есть рост доходов.

Я прогнозирую прибыль Мосбиржи 78,8 млрд руб. в 2024 году (при средней ставке 14,5%) и 63,7 млрд руб. в 2025 году (при средней ставке 10%).

Справедливая цена акций по P/E = 10 по прибыли 2025 года составляет 280 руб.

Мой обзор отчета Мосбиржи за 1 кв. 2024 года: t.me/Vlad_pro_dengi/955

🏦 Ренессанс-Страхование. Значительную часть дохода компания получает от своего инвестиционного портфеля. Сумма портфеля по итогам 1-го квартала 2024 года составляет 191 млрд руб.

( Читать дальше )

Фонды денежного рынка

- 19 мая 2024, 10:51

- |

🔹Что такое БПИФ ?

БПИФ — это биржевой инвестиционный фонд, зарегистрированный на территории РФ. Чаще всего такие фонды состоят из набора акций и облигаций различных компаний. Покупая акции такого фонда, вы становитесь совладельцем всех ценных бумаг, которые в него входят. Важной особенностью инвестирования в ETF является уплата комиссии за управление имуществом фонда — в среднем, в зависимости от фонда, она может составлять от 0,1 до 2%.

🔹Когда интересен БПИФ ?

Периодически при работе на рынке возникает необходимость припарковать куда-то деньги на короткий период. Например, в отпуске не хочется торговать😁 Или рынок падает и хочется дождаться более сладких цен.

📌 Сразу отмечу, облигации для этого не подходят, т.к. их цена подвержена более сильным колебаниям, чем у БПИФ (в облигациях нет маркет-мейкера), поэтому на коротких интервалах в облигациях можно и в минус уйти.

📌 Вывести деньги с брокерского счета для открытия банковского вклада не всегда возможно. Например, с ИИС первые 3 года деньги не вывести без потери ранее полученных от государства сумм.

( Читать дальше )

SBMM/LQDT/AKMM

- 20 апреля 2024, 10:12

- |

Давно хотел сравнить. Сподвиг этот пост: smart-lab.ru/blog/1010015.php

Итак:

Взял случайный недельный период «четвеги» ( 21.12.2024 — 18.04.2024 ) 119 дней

Цены закрытия торгов:

LQDT: 1.3154 — 1.3812

SBMM: 12.239 — 12.8535

AKMM: 112.88 — 118.47

Доходность за период 119 дней:

1) SBMM: 4.7808%

2) LQDT: 4.7640%

3) AKMM: 4.7185%

я пользуюсь в основном lqdt

Фонды денежного рынка (LQDT) или короткие ОФЗ? Зачем вообще брать облигации, если есть LQDT? Если я правильно понимаю, LQDT сейчас даёт в районе 15%, а офз около 12-13%. Где подвох?

- 23 февраля 2024, 18:36

- |

Золотая стратегия. Месяц.

- 18 февраля 2024, 11:19

- |

Всем доброго!

Итоги первого месяца стратегии Gold&Cash в Тинькофф Инвестициях:

- +2,4% профита (+0,09% в среднем в день)

Структура портфеля на текущий момент:

- 53% — LQDT, фонд ВИМ ликвидность, временная парковка денег под процент

- 17% — GOLD, фонд ВИМ золото, рублевое золото.

- 17% — TGLD, пиф Тинькофф золото

- 13% — TBRU, облигационный фонд Тинькофф

Стоимость золота на мировом рынке за месяц практически не изменилась, но из за ослабления рубля стоимость рублевого золота, если его рассматривать через фонд GOLD, подросла на 3,1%, что позволило стратегии также показать рост на 2,4%.

Цель стратегии минимум 2% в месяц, цель максимум 2,5%.

Стратегия со входом в 12000 р. рассчитана на инвестиции в золото через фонды GOLD и TGLD, по сути это рублевое золото, так как они зависят от котировок золота на международном рынке и от курса рубля. Свободные средства вкладываются в фонд ликвидности LQDT, что дает деньгам работать.

Благодаря тому что сделки проходят без брокерской комиссии, можно отрабатывать даже небольшие движения в GOLD и TGLD.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал