LQDT

Фонд FLOW "Ежемесячный доход" от Сбера. Полный разбор! Состав, комиссии, нюансы

- 20 февраля 2026, 17:01

- |

Продолжаю делать подробные «прожарки» инвестиционных инструментов, доступных на Московской бирже. На этот раз под мой пристальный взор попал свежий фонд «Ежемесячный доход» (FLOW) от Сбера.

📲В инвест-приложении зелёного банка с конца прошлого года запущена активная маркетинговая компания по привлечению внимания к этому фонду. Мол, это отличный актив для сбережения и получения ежемесячных выплат — ну просто вторая зарплата! А что на деле? Давайте разбираться.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале. Подписывайтесь!

💰О фонде FLOW ETF

Биржевой фонд FLOW начал торговаться в июле 2025 года и сначала назывался SPAY. Это была явная отсылка к популярному фонду TPAY от Т-Банка, который знаменит в первую очередь своими нехилыми комиссиями. Забегая вперёд, здесь тоже с этим «всё в поряде» (УК себя не обижает).

✍️Вот как пишет об этом фонде сама УК:

Благодаря покупке паев можно уменьшить общий уровень риска инвест-портфеля и сформировать дополнительный источник дохода. Фонд рассчитан на инвесторов, которые предпочли бы получать ежемесячные выплаты при минимальном уровне риска.

( Читать дальше )

- комментировать

- 10.5К | ★5

- Комментарии ( 23 )

Отчёт №1: первая остановка - полёт нормальный (+2,02%)

- 05 февраля 2026, 19:52

- |

Первая остановка — полёт нормальный.

Отчёт №1 по публичному облигационному портфелю

Период: 19.12.2025 — 31.01.2026

Доходность за период- Публичный портфель: +2,02%

- Депозиты: +1,82%

- LQDT: +1,81%

С первого отчёта портфель обгоняет депозит и LQDT. Для старта это особенно приятно: на формирование портфеля пришлись покупки и связанные с ними комиссионные издержки.

Движение к цели: 10 млн ₽ к 2035- Сейчас: 2 268 000 ₽ из 10 000 000 ₽ (22,7%)

- Вложено: 2 230 000 ₽

- Прирост: +38 000 ₽

1) Замена бумаги

- Село Зелёное 001Р‑02 → РусГидро (ПАО) БО П12 (покупка по 98,6%)

Инфляция выше таргета — увеличил долю флоатеров за счёт эмитента с высоким кредитным рейтингом. В длинном цикле жёсткой ДКП существенной премии за риск сейчас не вижу.

2) Балтийский лизинг Кредитный рейтинг подтверждён — рынок, похоже, закладывал даунгрейд. Жду продолжения восстановления цены: сейчас около +1% по телу и почти 4% общей доходности за ~1,5 месяца.

( Читать дальше )

Спред в сберах практически 0.

- 04 февраля 2026, 14:49

- |

| Период | Ср. оборот в день (млрд руб.) | Кто «делал» объем |

|---|---|---|

| 2021 год (Пик рынка) | 25 – 40 | Глобальные фонды, роботы, нерезиденты |

| 2022 год (Крах) | 3 – 7 | Паника, фиксация убытков, неопределенность |

| 2023 год (Восстановление) | 10 – 15 | Массовый приток физиков, дивидендный хайп |

| 2024 год (Текущие) | 6 – 12 | Физики + внутренние фонды (влияние высокой ставки) |

Почему цифры «недотягивают» до рекордов?

- Уход высокочастотных трейдеров (HFT): Раньше западные алгоритмы совершали тысячи сделок в секунду, создавая колоссальный «искусственный» оборот. Сейчас их нет. Текущий оборот — это «живые» деньги россиян, он более органический, но менее объемный.

- Дробление лотов: Физики оперируют суммами в 10, 50, 100 тысяч рублей. Чтобы набрать оборот в 30 млрд руб. (как раньше), нужно невероятное количество частных сделок.

( Читать дальше )

Если я в воскресенье продам LQDT, я смогу в понедельник вывести деньги? Брокер ВТБ.

- 31 января 2026, 17:45

- |

ПОКАЗЫВАЮ свой ИИС на 1,2 млн рублей в деталях (зима 2026)

- 12 января 2026, 17:58

- |

Все мы на Смартлабе немного инвест-эксгибиционисты и инвест-вуайеристы: многим нестерпимо хочется показать, че творится в их портфелях, а другим — поглазеть; потом они обычно меняются местами😏

📊Сегодня демонстрирую «ОТ» и «ДО» свой Индивидуальный Инвестиционный Счёт по состоянию на зиму 2026. Про его историю и структуру (и почему он в данный момент такой «корявый») подробно рассказал здесь.

А спонсор нашего сегодняшнего выпуска — приложение с лаконичным названием «Мои Инвестиции» (в недавнем прошлом — «ВТБ Мои Инвестиции»), которое предоставит нам всю подноготную Сид-ИИСа.

🤷♂️Шучу, разумеется. Никаких спонсоров у меня нет, и статьи выходят только потому, что у меня есть время и желание делиться с вами своими шагами на фондовом рынке, и совместно познавать изнанку мира инвестиций вообще. Но обязательно подпишитесь на мой телеграм — это очень поможет в развитии блога😉

📌Предыдущий срез моего ИИС по состоянию на осень 2025 показывал тут.

( Читать дальше )

⚡️ Объем фондов денежного рынка достиг 1,5 трлн рублей

- 08 января 2026, 11:30

- |

Объем вырос в 100 раз всего за 3 года.

▪️ LQDT (ВТБ) — 516,6 млрд ₽;

▪️ SBMM (Сбер) — 329 млрд ₽;

▪️ TMON (Т-Банк) — 276,1 млрд ₽;

▪️ AKMM (Альфа) — 272,7 млрд ₽;

▪️ AMNR (Атон) — 52,1 млрд ₽;

▪️ BCSD (БКС) — 34,9 млрд ₽;

▪️ CASH (ГПБ) — 11,3 млрд ₽.

Вопреки ожиданиям, при снижении ставки с 21% до 16% оттока средств из этих фондов не произошло. Произошёл обратный эффект: объем средств увеличился на 497 млрд рублей за 2025 год.

Текущая справедливая стоимость денег составляет около 15,8% (1, 2). Несложно посчитать, что ежедневно эти фонды прирастают на 650 млн ₽ за счёт процентного дохода.

Управляющая компания ВИМ (ВТБ) вышла первой на этот рынок, что позволяет ей до сих пор занимать лидирующую позицию и обеспечивать самую низкую комиссию за управление — всего 0,29% в год. То есть, ежедневный доход с фонда LQDT составляет 4,1 млн рублей.

А управляющая компания Т-Капитал выбрала путь высоких комиссий и хорошего маркетинга. Это позволило ей выйти на 3 место (Альфа-Капитал переместилась на 4 место), но при этом комиссия фонда TMON составляет целых 1,2% в год. Это позволяет зарабатывать целых 9,07 млн рублей в день.

( Читать дальше )

Сюрпризы 2025 года и планы на 2026 год. Все реже использую ДЕПОЗИТЫ и ФОНДЫ ЛИКВИДНОСТИ

- 07 января 2026, 13:05

- |

Традиционно на каникулах, выйдя из салатной комы, подвожу итоги прошлого года и строю планы на будущий. Часть 3

В прошлый раз поговорили об основных трендах, акциях и облигациях. Сегодня — про другие инструменты фиксированной доходности.

Фонды денежного рынка: инвесторы уходят

Завоевали огромную популярность в предыдущие годы. Самый простой способ вложитесь под банковскую доходность на брокерских счетах. Отличаются высокой ликвидностью и низким риском. Подробнее о таких фондах.

Если вкратце, то деньги, которые вы кладете в фонд, потом обращаются на денежном рынке, где банки дают друг другу в долг на короткий срок займы примерно под размер ключевой ставки ЦБ.

Кажется, стратегия купить фонд ликвидности и забыть о нем в последние годы была наиболее эффективной по соотношению доходность / риск / простота. 42% за два года. Разумеется, пока высокая ключевая ставка и высокая доходность.

( Читать дальше )

Самый доходный актив 2025 года

- 30 декабря 2025, 15:19

- |

Для рынка акций 2025 год вышел не самым удачным, хотя в моем портфеле их больше всего. Посмотрим, что же принесло инвесторам наибольшую доходность в рублях в этом году.

1. Золото в рублях — плюс 26,86% с начала года;

2. Индекс Мосбиржи фондов недвижимости — плюс 26,08%;

3. Индекс корпоративных облигаций полной доходности — плюс 22,65%;

4. Индекс ОФЗ полной доходности — плюс 22,11%;

5. Фонд ликвидности LQDT — плюс 20,11%;

6. Индекс Мосбиржи полной доходности — плюс 4,48%;

7. Биткоин в рублях — минус 37,58%;

8. Доллар — минус 29,82%.

Золото в лидерах второй год подряд. Даже несмотря на укрепление рубля, золото дало 26,8% годовых. На втором месте неожиданно оказались фонды недвижимости, они дали 26%. Важно отметить, что в базу расчета входят в основном фонды коммерческой недвижимости и один фонд жилой. На третьем месте корпоративные облигации с доходностью 22,65%, а на четвертом ОФЗ — плюс 22,1%. Фонды денежного рынка дали около 20% годовых в 2025 году. Индекс Мосбиржи закрывает год в минусах, но если учесть выплаченные дивиденды, то инвесторы в плюсе на 4,5%.

( Читать дальше )

Какой фонд денежного рынка показал наибольшую доходность в 2025 году?

- 30 декабря 2025, 09:03

- |

В 2025 году одним из наиболее доходных инструментов стали фонды денежного рынка (после золота и корпоративных облигаций). Фонд денежного рынка вкладывает средства в сделки так называемого «обратного РЕПО». РЕПО — продажа ценных бумаг с обязательством выкупа через определенный срок. Обратное РЕПО — покупка ценных бумаг. Ценными бумагами являются облигации федерального займа. Каждый день стоимость пая фонда увеличивается на ставку RUSFAR/365 за минусом расходов фонда, где RUSFAR — так называемая справедливая стоимость денег, которая рассчитывается на основе реальных сделок. По сути — это краткосрочные займы под залог облигаций федерального займа. Ставка RUSFAR составляет 15,77%.

Посмотрим какой фонд показал наибольшую доходность в 2025 году.

1. Сберегательный (SBMM)

ISIN: RU000A103RF1

Управляющая компания: «Первая»

Формирование: октябрь 2021 г.

Цена за 1 лот: 17,508 ₽

Расходы фонда: 0,299%

Стоимость чистых активов: 317,7 млрд. р.

Комиссия брокера через приложение Сбер инвестиции: 0%

Доходность за год 20,39%

( Читать дальше )

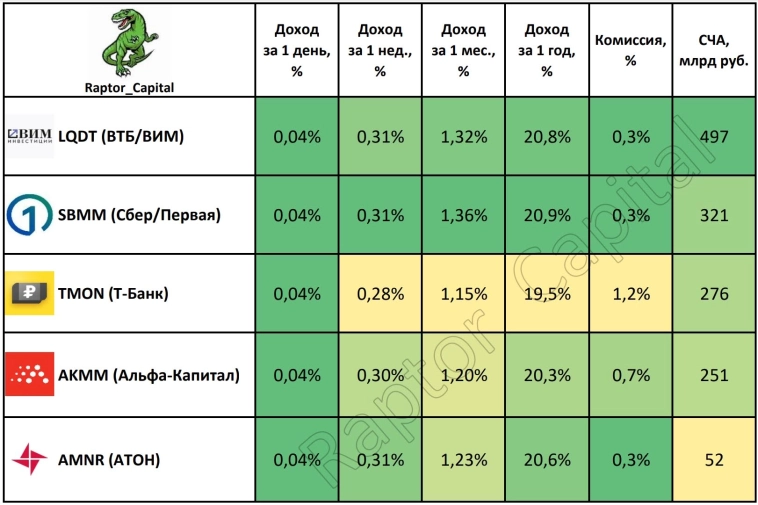

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 18.2К |

- Комментарии ( 48 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал