SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Just2trade

Нефтесервисные компании уверенно смотрят в будущее.

- 26 января 2021, 15:47

- |

Расходы мировой нефтяной промышленности за пределами США могут вернуться к прежним уровням в конце этого года, принимая во внимание значительный найм рабочей силы в этой отрасли, что является еще одним свидетельством растущей уверенности в благоприятных перспективах цен на нефть.

Schlumberger, крупнейшая нефтесервисная компания, выполняющая буровые работы для заказчиков по всему миру, опубликовала в пятницу прибыль лучше ожиданий и прогнозирует увеличение расходов зарубежных клиентов в следующем квартале. Ранее на прошлой неделе Halliburton Co. заявила, что нефтяные рынки за пределами Северной Америки могут увидеть двузначный рост во второй половине 2021 г., в то время как Baker Hughes Co. предвидит их умеренное восстановление в Латинской Америке, Северном море и на Ближнем Востоке.

Энергетический сектор по-прежнему настроен осторожно после катастрофического 2020 г., когда капитальные затраты сократились из-за падения цен на энергоносители. Три крупнейших нефтесервисных компании, которые помогают нефтедобывающим компаниям производить геологоразведочные работы и бурить промышленные скважины, уволили десятки тысяч рабочих и списали многомиллиардные иски. Они уменьшают свою участие в добыче сократившихся объемов сланцевой нефти в США и обращают свое внимание за границу, где рассчитывают на более быстрые темпы восстановления.

( Читать дальше )

Schlumberger, крупнейшая нефтесервисная компания, выполняющая буровые работы для заказчиков по всему миру, опубликовала в пятницу прибыль лучше ожиданий и прогнозирует увеличение расходов зарубежных клиентов в следующем квартале. Ранее на прошлой неделе Halliburton Co. заявила, что нефтяные рынки за пределами Северной Америки могут увидеть двузначный рост во второй половине 2021 г., в то время как Baker Hughes Co. предвидит их умеренное восстановление в Латинской Америке, Северном море и на Ближнем Востоке.

Энергетический сектор по-прежнему настроен осторожно после катастрофического 2020 г., когда капитальные затраты сократились из-за падения цен на энергоносители. Три крупнейших нефтесервисных компании, которые помогают нефтедобывающим компаниям производить геологоразведочные работы и бурить промышленные скважины, уволили десятки тысяч рабочих и списали многомиллиардные иски. Они уменьшают свою участие в добыче сократившихся объемов сланцевой нефти в США и обращают свое внимание за границу, где рассчитывают на более быстрые темпы восстановления.

( Читать дальше )

- комментировать

- 4.1К

- Комментарии ( 0 )

Ведущая компания по добыче платины предсказывает сильный рост ее стоимости

- 19 января 2021, 15:33

- |

Крупнейшая в мире компания по добыче платины из ЮАР заявила, что цена на данный металл может вырасти более чем на 80% в течение следующих четырех-пяти лет по мере восстановления мировой экономики и сокращения предлагаемых объемов поставок.

Этот прогноз основан на рыночных данных, свидетельствующих о том, что спрос на металлы платиновой группы уже восстановился до уровня, предшествующего пандемии коронавируса, заявил главный исполнительный директор Sibanye Stillwater Ltd. Нил Фронеман в интервью, которое он дал в провинции Лимпопо в Южной Африке. Стоимость платины почти удвоилась с 18- летнего минимума в марте на фоне перебоев в поставках и оживления в автомобильной промышленности Китая, которая использует этот металл в устройствах, снижающих уровень загрязнения окружающей среды.

«Платина только начала более высоко оцениваться и этот тренд будет продолжаться» — сказал Фронеман. «Нет никаких причин, по которым платина в конечном итоге не будет торговаться по цене 2.000 долларов за унцию, а, возможно, и выше».

( Читать дальше )

Этот прогноз основан на рыночных данных, свидетельствующих о том, что спрос на металлы платиновой группы уже восстановился до уровня, предшествующего пандемии коронавируса, заявил главный исполнительный директор Sibanye Stillwater Ltd. Нил Фронеман в интервью, которое он дал в провинции Лимпопо в Южной Африке. Стоимость платины почти удвоилась с 18- летнего минимума в марте на фоне перебоев в поставках и оживления в автомобильной промышленности Китая, которая использует этот металл в устройствах, снижающих уровень загрязнения окружающей среды.

«Платина только начала более высоко оцениваться и этот тренд будет продолжаться» — сказал Фронеман. «Нет никаких причин, по которым платина в конечном итоге не будет торговаться по цене 2.000 долларов за унцию, а, возможно, и выше».

( Читать дальше )

Автопроизводители по всему миру испытывают острую нехватку чипов.

- 18 января 2021, 11:33

- |

Возникшая в глобальном масштабе проблема удовлетворения промышленного спроса на полупроводниковые элементы, которая ограничивает объемы производства автомобилей от Toyota Motor Corp. до Volkswagen AG, предвещает хорошие перспективы для одного из ведущих мировых изготовителей микросхем.

Заводы компании Globalfoundries Inc. в условиях возникшего дефицита сейчас работают в режиме беспрецедентной загрузки мощностей и уделяют при этом приоритетное внимание производству чипов для автомобильной отрасли – рассказал Майк Хоган, возглавляющий автомобильное бизнес-подразделение компании. Полностью принадлежащая суверенному фонду в Абу-Даби компания закрытого типа Globalfoundries ожидает в этом году увеличения доходов в этом сегменте своей деятельности более чем в два раза.

«То количество изделий, которое мы в настоящее время выпускаем — это рекордные результаты, и то, сколько мы тратим в текущий момент на увеличение производства, вдвое превышает подобные расходы в 2020 г.» — сказал Хоган в интервью.

( Читать дальше )

Заводы компании Globalfoundries Inc. в условиях возникшего дефицита сейчас работают в режиме беспрецедентной загрузки мощностей и уделяют при этом приоритетное внимание производству чипов для автомобильной отрасли – рассказал Майк Хоган, возглавляющий автомобильное бизнес-подразделение компании. Полностью принадлежащая суверенному фонду в Абу-Даби компания закрытого типа Globalfoundries ожидает в этом году увеличения доходов в этом сегменте своей деятельности более чем в два раза.

«То количество изделий, которое мы в настоящее время выпускаем — это рекордные результаты, и то, сколько мы тратим в текущий момент на увеличение производства, вдвое превышает подобные расходы в 2020 г.» — сказал Хоган в интервью.

( Читать дальше )

Росту реальных цен на нефть препятствует спад покупательского спроса в Азии

- 24 декабря 2020, 12:17

- |

Ралли на физическом рынке нефти выдыхается, поскольку азиатские нефтепереработчики сокращают объемы приобретения «черного золота» после начавшегося ранее обычного всплеска активности его закупок.

Многие переработчики в регионе почти полностью удовлетворили свои потребности в прямых поставках нефти, которые, по словам трейдеров, будут осуществлены в основном в январе и феврале. Азиатский спрос привел к росту цен на физические баррели нефти повсюду, от Ближнего Востока до России и Латинской Америки, при этом некоторые независимые китайские нефтеперерабатывающие заводы скупали нефть в начале месяца для обеспечения последующего их снабжения.

Нефть марки Murban из ОАЭ была продана на азиатском спотовом рынке по цене ниже официальной, впервые с августа этого года, при этом компания Total SE также предложила этот сорт со скидкой на электронной платформе S&P Global Platts в пятницу. Спотовая премия для российской нефти ESPO также снизилась с шестимесячного максимума.

( Читать дальше )

Многие переработчики в регионе почти полностью удовлетворили свои потребности в прямых поставках нефти, которые, по словам трейдеров, будут осуществлены в основном в январе и феврале. Азиатский спрос привел к росту цен на физические баррели нефти повсюду, от Ближнего Востока до России и Латинской Америки, при этом некоторые независимые китайские нефтеперерабатывающие заводы скупали нефть в начале месяца для обеспечения последующего их снабжения.

Нефть марки Murban из ОАЭ была продана на азиатском спотовом рынке по цене ниже официальной, впервые с августа этого года, при этом компания Total SE также предложила этот сорт со скидкой на электронной платформе S&P Global Platts в пятницу. Спотовая премия для российской нефти ESPO также снизилась с шестимесячного максимума.

( Читать дальше )

BlackRock высоко оценивает перспективы дивидендных акций в следующем году

- 21 декабря 2020, 13:02

- |

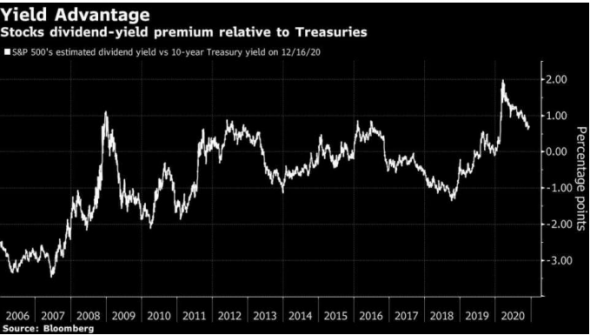

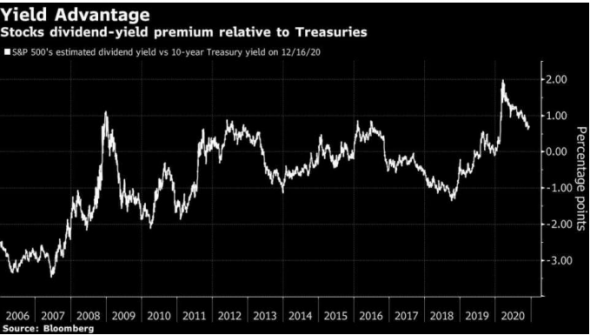

Согласно утверждениям BlackRock, крупнейшей в мире компании по размеру активов под управлением, акции снова пользуются популярностью у инвесторов, ищущих стабильный поток доходов, и могут быть более привлекательными, чем облигации в условиях самых низких в истории процентных ставок.

После того, как несколько компаний сократили или приостановили выплаты дивидендов ранее в этом году и «возможно, отпугнули инвесторов», ожидания по дивидендным выплатам стабилизировались, сказал Тони ДеСпирито, главный инвестиционный директор подразделения по американским фундаментальным активам в BlackRock. Он добавил, что это хорошая новость для компаний с высокими дивидендами в то время, когда процентные ставки по всему миру будут еще долго оставаться низкими.

«Инвесторы будут все чаще приходить к такому мнению, что отдавать предпочтение выплачивающим дивиденды компаниям не только безопасно, но и выгодно» — заявил ДеСпирито, курирующий в BlackRock активы на сумму 137.3 миллиардов долларов. «Дивиденды фирм, вероятно, в течение некоторого времени будут приносить больший доход, чем облигации».

( Читать дальше )

После того, как несколько компаний сократили или приостановили выплаты дивидендов ранее в этом году и «возможно, отпугнули инвесторов», ожидания по дивидендным выплатам стабилизировались, сказал Тони ДеСпирито, главный инвестиционный директор подразделения по американским фундаментальным активам в BlackRock. Он добавил, что это хорошая новость для компаний с высокими дивидендами в то время, когда процентные ставки по всему миру будут еще долго оставаться низкими.

«Инвесторы будут все чаще приходить к такому мнению, что отдавать предпочтение выплачивающим дивиденды компаниям не только безопасно, но и выгодно» — заявил ДеСпирито, курирующий в BlackRock активы на сумму 137.3 миллиардов долларов. «Дивиденды фирм, вероятно, в течение некоторого времени будут приносить больший доход, чем облигации».

( Читать дальше )

Крупные инвесторы наделяют Китай особым статусом

- 15 декабря 2020, 15:19

- |

Расширяющаяся экономическая пропасть между Китаем и другими развивающимися рынками побуждает некоторых крупнейших инвесторов в мире менять структуру распределения денег по классам активов.

Amundi Asset Management, которая управляет активами на сумму почти в 2 триллиона долларов, и Robeco, контролирующая активы в размере 190 миллиардов долларов, внедряют новые стратегии, ориентированные на Китай, на фоне резкого роста спроса со стороны клиентов, которые ранее инвестировали в эту страну через глобальные фонды развивающихся стран. BNY Mellon Investment Management отдает предпочтение целевым вложениям в китайскую экономику, в то время как BlackRock позиционирует Китай, как «особую зону для инвестиций, отличную от прочих развивающихся рынков».

Китай давно выделялся среди стран с развивающейся экономикой своим уникальным сочетанием размеров, роста и глубины рынка. Но для многих инвесторов этих различий было недостаточно, чтобы вычленить данную страну из обширного портфеля развивающихся рынков. Сейчас все меняется, поскольку быстрое восстановление Китая после пандемии Covid-19 и модель роста, в большей степени ориентированная на внутренний рынок, делают разрыв слишком большим, чтобы его можно было игнорировать.

( Читать дальше )

Amundi Asset Management, которая управляет активами на сумму почти в 2 триллиона долларов, и Robeco, контролирующая активы в размере 190 миллиардов долларов, внедряют новые стратегии, ориентированные на Китай, на фоне резкого роста спроса со стороны клиентов, которые ранее инвестировали в эту страну через глобальные фонды развивающихся стран. BNY Mellon Investment Management отдает предпочтение целевым вложениям в китайскую экономику, в то время как BlackRock позиционирует Китай, как «особую зону для инвестиций, отличную от прочих развивающихся рынков».

Китай давно выделялся среди стран с развивающейся экономикой своим уникальным сочетанием размеров, роста и глубины рынка. Но для многих инвесторов этих различий было недостаточно, чтобы вычленить данную страну из обширного портфеля развивающихся рынков. Сейчас все меняется, поскольку быстрое восстановление Китая после пандемии Covid-19 и модель роста, в большей степени ориентированная на внутренний рынок, делают разрыв слишком большим, чтобы его можно было игнорировать.

( Читать дальше )

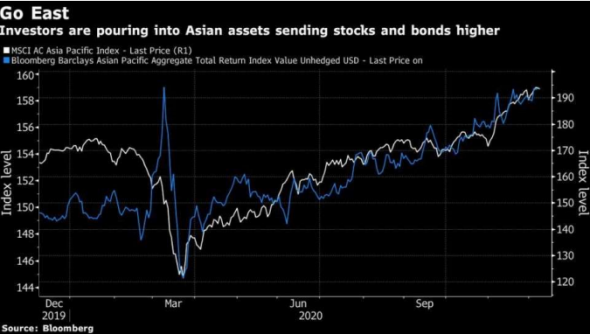

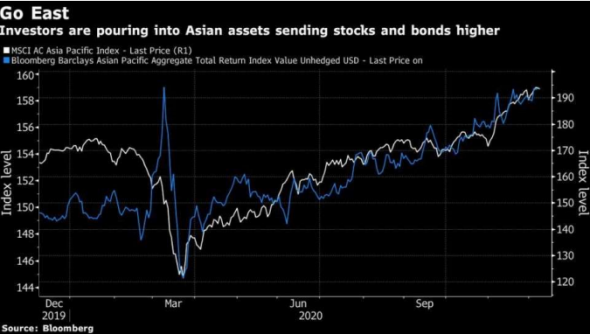

Глобальные денежные потоки подстегивают бурный рост азиатских рынков

- 10 декабря 2020, 11:23

- |

Инвесторы из самых разных стран активно вкладывают свои денежные средства в азиатские акции, облигации и практически в любой другой класс местных активов, рассчитывая на то, что это будет самый быстрорастущий регион после того, как мир оправится от пандемии коронавируса.

Индекс MSCI Asia Pacific вырос до рекордного уровня на прошлой неделе, а азиатский индекс облигаций Bloomberg Barclays близок к самому высокому уровню за четыре года. Местные валюты в совокупности являются самыми сильными с 2018 года, и цены на сырьевые товары также растут. Неудивительно, что рассчитываемый Citigroup индекс экономических неожиданностей в регионе находится на уровне 2007 г.

Позитивные последствия выборов в США, обнадеживающий прогресс в области создания вакцин против Covid-19, обильная ликвидность и «улучшающийся импульс роста» в Азии стимулировали спрос на активы региона, по словам руководителя исследовательской группы по азиатскому направлению Хун Го из Australia and New Zealand Banking Group Ltd.

( Читать дальше )

Индекс MSCI Asia Pacific вырос до рекордного уровня на прошлой неделе, а азиатский индекс облигаций Bloomberg Barclays близок к самому высокому уровню за четыре года. Местные валюты в совокупности являются самыми сильными с 2018 года, и цены на сырьевые товары также растут. Неудивительно, что рассчитываемый Citigroup индекс экономических неожиданностей в регионе находится на уровне 2007 г.

Позитивные последствия выборов в США, обнадеживающий прогресс в области создания вакцин против Covid-19, обильная ликвидность и «улучшающийся импульс роста» в Азии стимулировали спрос на активы региона, по словам руководителя исследовательской группы по азиатскому направлению Хун Го из Australia and New Zealand Banking Group Ltd.

( Читать дальше )

Входящие в альянс ОПЕК+ страны договорилась о постепенном наращивании объемов добычи нефти в следующем году

- 07 декабря 2020, 12:47

- |

Альянс ОПЕК+ достиг соглашения о более продолжительном периоде смягчения принятых обязательств по сокращению добычи нефти в следующем году, чем планировалось ранее, что дает шаткому рынку больше времени для поглощения дополнительных поставок.

Группа входящих в ОПЕК+ стран в совокупности дополнительно поставит в январе на рынок 500.000 баррелей нефти в день — четверть того, что произошло бы в соответствии с предыдущим планом — говорится в заявлении министерства энергетики Казахстана в четверг. Затем министры по энергетике будут проводить ежемесячные консультации, чтобы решить, стоит ли увеличивать производство в аналогичном объеме в последующие месяцы.

Постепенное ослабление не соответствует тому, что многие ожидали до этой недели: а именно трехмесячной задержки ранее запланированного на январь повышения добычи нефти. Тем не менее, компромиссная сделка также позволяет избежать разрушения единства в ОПЕК+, предпосылки для которого возникли в ходе нескольких дней напряженных переговоров, выявивших новый раскол между основными членами картеля — Объединенными Арабскими Эмиратами и Саудовской Аравией.

( Читать дальше )

Группа входящих в ОПЕК+ стран в совокупности дополнительно поставит в январе на рынок 500.000 баррелей нефти в день — четверть того, что произошло бы в соответствии с предыдущим планом — говорится в заявлении министерства энергетики Казахстана в четверг. Затем министры по энергетике будут проводить ежемесячные консультации, чтобы решить, стоит ли увеличивать производство в аналогичном объеме в последующие месяцы.

Постепенное ослабление не соответствует тому, что многие ожидали до этой недели: а именно трехмесячной задержки ранее запланированного на январь повышения добычи нефти. Тем не менее, компромиссная сделка также позволяет избежать разрушения единства в ОПЕК+, предпосылки для которого возникли в ходе нескольких дней напряженных переговоров, выявивших новый раскол между основными членами картеля — Объединенными Арабскими Эмиратами и Саудовской Аравией.

( Читать дальше )

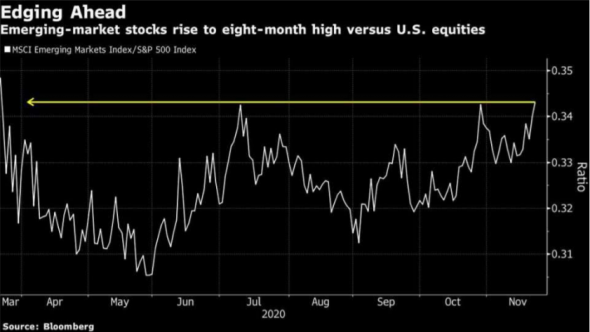

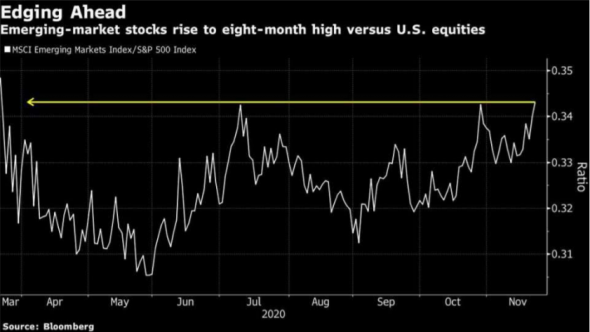

На фондовых рынках развивающихся стран акции устойчиво растут

- 27 ноября 2020, 16:49

- |

Долгожданное ралли 2.0 акций стран с развивающейся экономикой, возможно, уже началось.

Аппетит инвесторов к риску усилился после победы Джо Байдена на выборах президента США и успехов в разработке эффективных вакцин против коронавируса, что дает возможность эталонному фондовому индексу развивающихся рынков MSCI Emerging Markets продемонстрировать лучший месячный результат с марта 2016 года. После стремительного падения акций на развивающихся рынках в марте из-за пандемии Covid-19, вскоре начался рост их капитализации, который теперь составляет 8,3 триллиона долларов. Это означает, что за последние восемь месяцев данные акции принесли их владельцам больший выигрыш, чем во время двухлетнего подъема, начавшегося в 2016 г.

Когда предыдущий рост прекратился в связи с усилением напряженности в торговых отношениях между США и Китаем в январе 2018 г., большинство управляющих денежными средствами в различных фондах назвали это временным прерыванием, а не окончательной потерей интереса к развивающимся рынкам. Они предсказали, что второй этап этого ралли начнется, когда торговая напряженность спадет. Сейчас наличествуют признаки того, что именно это и происходит, хотя и с опозданием на несколько месяцев из-за пандемии.

( Читать дальше )

Аппетит инвесторов к риску усилился после победы Джо Байдена на выборах президента США и успехов в разработке эффективных вакцин против коронавируса, что дает возможность эталонному фондовому индексу развивающихся рынков MSCI Emerging Markets продемонстрировать лучший месячный результат с марта 2016 года. После стремительного падения акций на развивающихся рынках в марте из-за пандемии Covid-19, вскоре начался рост их капитализации, который теперь составляет 8,3 триллиона долларов. Это означает, что за последние восемь месяцев данные акции принесли их владельцам больший выигрыш, чем во время двухлетнего подъема, начавшегося в 2016 г.

Когда предыдущий рост прекратился в связи с усилением напряженности в торговых отношениях между США и Китаем в январе 2018 г., большинство управляющих денежными средствами в различных фондах назвали это временным прерыванием, а не окончательной потерей интереса к развивающимся рынкам. Они предсказали, что второй этап этого ралли начнется, когда торговая напряженность спадет. Сейчас наличествуют признаки того, что именно это и происходит, хотя и с опозданием на несколько месяцев из-за пандемии.

( Читать дальше )

Смешанные настроения препятствуют устойчивой динамике рынков

- 23 ноября 2020, 13:06

- |

Мировые рынки находятся в подвешенном состоянии, поскольку у трейдеров оптимизм в отношении создания эффективной вакцины против коронавируса сочетается с озабоченностью по поводу все еще продолжающегося расползания его пандемии.

Воздействие разнонаправленных факторов, а именно страха перед последствиями новых карантинных ограничений и жадного интереса к недооцененным акциям, загнало некоторые активы в угол и снизило волатильность. Индекс ICE BofA MOVE, иллюстрирующий колебания цен на рынке казначейских облигаций с оборотом в 20 триллионов долларов, находится вблизи рекордных минимумов после резкого скачка до самого высокого уровня с апреля. Немецкие 10- летние гособлигации, которые признаны одними из самых безопасных активов в Европе, всю неделю колебались между прибылями и убытками.

«Финансовые рынки продолжают нервно раскачиваться, зажатые между надеждами на будущее, основанными на разработке эффективной вакцины против Covid-19, и проистекающей здесь и сейчас реальностью» — заявил Джеффри Халли, старший аналитик рынка в Oanda Asia Pacific Pte. «Рынку просто нужен еще один стимул, чтобы возобновить ралли под лозунгом «покупай все», движущей силой которого является поиск доходности в мире с нулевым процентом» — добавил он.

( Читать дальше )

Воздействие разнонаправленных факторов, а именно страха перед последствиями новых карантинных ограничений и жадного интереса к недооцененным акциям, загнало некоторые активы в угол и снизило волатильность. Индекс ICE BofA MOVE, иллюстрирующий колебания цен на рынке казначейских облигаций с оборотом в 20 триллионов долларов, находится вблизи рекордных минимумов после резкого скачка до самого высокого уровня с апреля. Немецкие 10- летние гособлигации, которые признаны одними из самых безопасных активов в Европе, всю неделю колебались между прибылями и убытками.

«Финансовые рынки продолжают нервно раскачиваться, зажатые между надеждами на будущее, основанными на разработке эффективной вакцины против Covid-19, и проистекающей здесь и сейчас реальностью» — заявил Джеффри Халли, старший аналитик рынка в Oanda Asia Pacific Pte. «Рынку просто нужен еще один стимул, чтобы возобновить ралли под лозунгом «покупай все», движущей силой которого является поиск доходности в мире с нулевым процентом» — добавил он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал