Ipo

Financial Times: ЕС обдумывает запрет компаниям из РФ и Белоруссии использовать ГТС стран союза и резервировать мощности терминалов СПГ

- 08 декабря 2023, 10:23

- |

Согласно предлагаемому Брюсселем проекту, с которым ознакомились журналисты издания, в случае одобрения инициативы страны ЕС смогут запрещать российским и белорусским компаниям закупать мощности для прокачки газа в европейских газопроводах и хранения на СПГ-терминалах.

www.interfax.ru/world/935321

1prime.ru/gas/20231208/842502578.html

- комментировать

- Комментарии ( 0 )

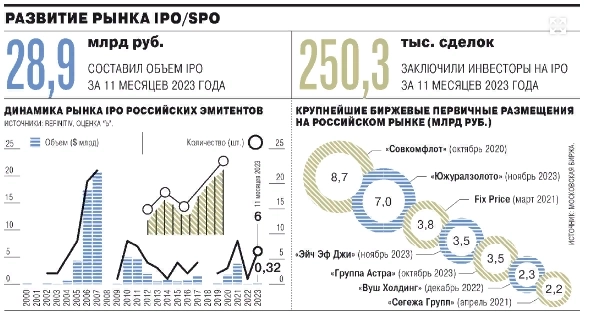

2023 год может повторить на рынке IPO успех позитивного 2021 года — Ъ

- 08 декабря 2023, 10:21

- |

Впрочем, объемы размещений заметно уступают показателям прошлых лет. Общий объем шести завершенных IPO составил 29 млрд руб. и в целом по году вряд ли превысит 50 млрд руб., то есть составит не более $0,5 млрд.

Текущие размещения проходят в условиях фактической изоляции российского рынка, в них не участвуют ни зарубежные инвестбанки, ни иностранные фонды.

В уже прошедших размещениях прошлого («Вуш Холдинг») и этого года («Хэндерсон», «ЕвроТранс», «Южуралзолото») количество участников-физлиц оценивалось в десятки тысяч человек. В размещении акций «Группы Астра» — 118 тыс. человек (второй результат после «народного IPO» ВТБ). Во вторичных размещениях (ТМК, «Инарктика», «Софтлайн») количество участников составляло 6,5–31 тыс. человек.

( Читать дальше )

ВТБ ждет около 10 IPO российских эмитентов в 2024г, объемы размещений будут постепенно расти - Forbes

- 08 декабря 2023, 09:34

- |

Он предполагает, что объемы сделок будут небольшими, подобно 2023 году, и зависят от экономической конъюнктуры. Сергейчук отмечает рост роли частных инвесторов и изменение интересов компаний, решивших провести IPO.

В 2023 году уже было семь IPO, привлекших 28,6 млрд рублей. В планах на конец года IPO «Совкомбанка», «Кристалла» и «Мосгорломбарда».

Источник: https://www.forbes.ru/investicii/502018-vtb-ozidaet-do-10-sdelok-na-rynke-pervicnyh-razmesenij-v-2024-godu

Обзор IPO Мосгорломбард: краткая версия

- 08 декабря 2023, 03:05

- |

P/S TTM 3,5x

P/E TTM 67,6x

P/B 17,4x

Профит!

Послушаю еще интервью менеджмента, может расскажут, где они увидели волшебные бобы для роста прибыли, но пока я этого не понимаю.

💰 IPO Совкомбанка: участвовать или нет?

- 07 декабря 2023, 18:06

- |

Череда IPO в РФ продолжается. Следующий на очереди – «Совкомбанк».

🧮 Ценовой диапазон IPO – 10,5-11,5 руб./акция. Подача заявок на приобретение акций – с 1 по 14 декабря включительно. Старт торгов на бирже – 15 декабря.

Участвовать или не участвовать?

❓ Насколько это может быть выгодно инвесторам сегодня? В каком состоянии находится бизнес банка? Каковы фундаментальные показатели и прогнозы?

📑 Вчера мы опубликовали подробный аналитический обзор по «Совкомбанку».

✅ По результатам нашего анализа уже приняли решение о целесообразности участия в данном IPO.

🔍 Найти обзор в канале можно по #SVCB

Совкомбанк (SVCB): отличный рост и привлекательная оценка

- 07 декабря 2023, 17:45

- |

Наверно первый действительно интересный кандидат на IPO в этом году. Даже немного обидно, что ребята размещаются только сейчас, потому что в сентябре-октябре интереса к такому активу было бы больше.

Совкомбанк — системно значимый банк, входит в топ-10 крупнейших банков по размеру активов.

Что нужно понимать про бизнес Совкомбанка: за последние 10 лет капитал вырос в 17 раз при среднем ROE 36% (!!); Для понимания: у околомонополиста рынка Сбера ROE исторически был в районе 20-25%. Из крупных банков ROE выше только у Тинька (под >40%).

Стабильная прибыльность достигается за счет комбинации факторов:

1) высокой чистой процентной маржи (с 2014 года – выше 6%),

2) сильного роста чистого кредитного портфеля (совокупный рост +36% за период с 2014 по 2022 год),

3) строгого контроля над расходами (соотношение расходы/средние активы большую часть времени с 2014 года не превышало 4%),

4) низкой доли неработающих кредитов (NPL менее 3.5% с 2016 года, против ~4% в среднем по рынку)

( Читать дальше )

КИТ Финанс: Мосгорломбард.IPO

- 07 декабря 2023, 16:28

- |

Мосгорломбард #MGKL

⚡️Объявил о размещении акций на Московской бирже.

📌Официальное сообщение эмитента (https://ir.mosgorlombard.ru/news-center/news/pao-mgkl-gruppa-mosgorlombard-obyavlyaet-diapazon-tseny-pervichnogo-publichnogo-razmeshcheniya-ipo-a/)

— Размер стандартного лота равен 100 (сто) Акциям.

— Валюта расчетов – российские рубли.

— Величина шага цены установлена равной 0.0005 руб.

📌Подробнее на сайте Московской биржи (https://www.moex.com/n65923?nt=0)

— Ценовой диапазон IPO установлен на уровне от 3,1 – 3,5 рублей за одну акцию

— Подача заявок: с 7 декабря до 13 декабря 2023г.

🔔Инвесторы, участвовавшие в IPO, получат право через 6 месяцев дополнительно купить по цене IPO акции в количестве до 20% от количества приобретенных в рамках IPO.

____________________

📌Поучаствовать в IPO через КИТа можно, подав голосовое поручение.

📞Заявки принимаются по телефону 8 800 101 00 55, доб. 3

Путин поручил упростить эмиссию ценных бумаг небольших динамично растущих компаний

- 07 декабря 2023, 15:20

- |

«Здесь, как правило, из активов — только одна идея ценная, новая технология и большое желание их реализовать, а ресурсов для развития, выхода на рынок, как правило, такого ресурса не хватает»,— сказал господин Путин.

«В том числе нужно упростить эмиссию ценных бумаг для небольших динамично растущих компаний, причем не только на биржах, но и на инвестиционных платформах, где частные инвесторы могут стать настоящими совладельцами перспективных стартапов. Конечно, здесь есть детали, над которыми нужно подумать, но, безусловно, двигаться в этом направлении необходимо»,— добавил глава государства.

www.kommersant.ru/doc/6381972

🔥 IPO Мосгорломбарда: стоит ли участвовать?

- 07 декабря 2023, 14:49

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Мосгорломбард, которая представляет собой сеть ломбардов в Московской области.

Ценовой диапазон размещения составит от 3,10 до 3,50 руб. за акцию. Количество акций Мосгорломбарда после IPO составит 1 195 480 000 штук, исходя из чего рыночную капитализацию компании по средней величине ценового диапазона IPO можно оценить в 3,9 млрд руб.

Объем размещения составит около 1,1 млрд руб. и по утверждению менеджмента компании будет направлен на масштабирование бизнеса и создание собственной онлайн площадки Доля акций в свободном обращении может составить до 36%.

Предлагаю оценить ключевые финансовые индикаторы Мосгорломбарда и понять, сто́ит ли участвовать в этом IPO.

*****

Мультипликаторы

Финансовая отчетность Мосгорломбарда (см. здесь: https://ir.mosgorlombard.ru/investors/reports-and-results/), позволяет сделать вывод о том, что по итогам 9 месяцев 2023 г. активы компании составили 2,7 млрд руб., а собственный капитал – почти 295 млн руб. (компания – небольшая).

( Читать дальше )

Ломбардная цена

- 07 декабря 2023, 14:19

- |

Мосгорломбард опубликовал параметры IPO

🔹Ценовой диапазон — ₽3,1-3,5 на акцию. Общий объем размещения ожидается до 322 580 000 акций.

🔹Компания ждет, что free-float по результатам IPO составит до 36%.

🔹Сбор заявок начинается с сегодняшнего дня и завершится 13 декабря. Торги под тикером MGKL начнутся 14 декабря.

🔹Те, кто примет участие в IPO, получат право через полгода купить по такой же цене бумаги компании в количестве до 20% от объема, приобретенного в ходе этого IPO.

💵Отдельно говорится и о дивидендах. По результатам этого года компания планирует выплатить 25% от чистой прибыли по МСФО, а в 2024-м и последующих годах — от 25% и до 50%.

🚀Напомним, что уже 15 декабря начнутся торги акциями Совкомбанка. Если не видели еще наш стримс компанией — срочно исправляйтесь!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал