Ipo

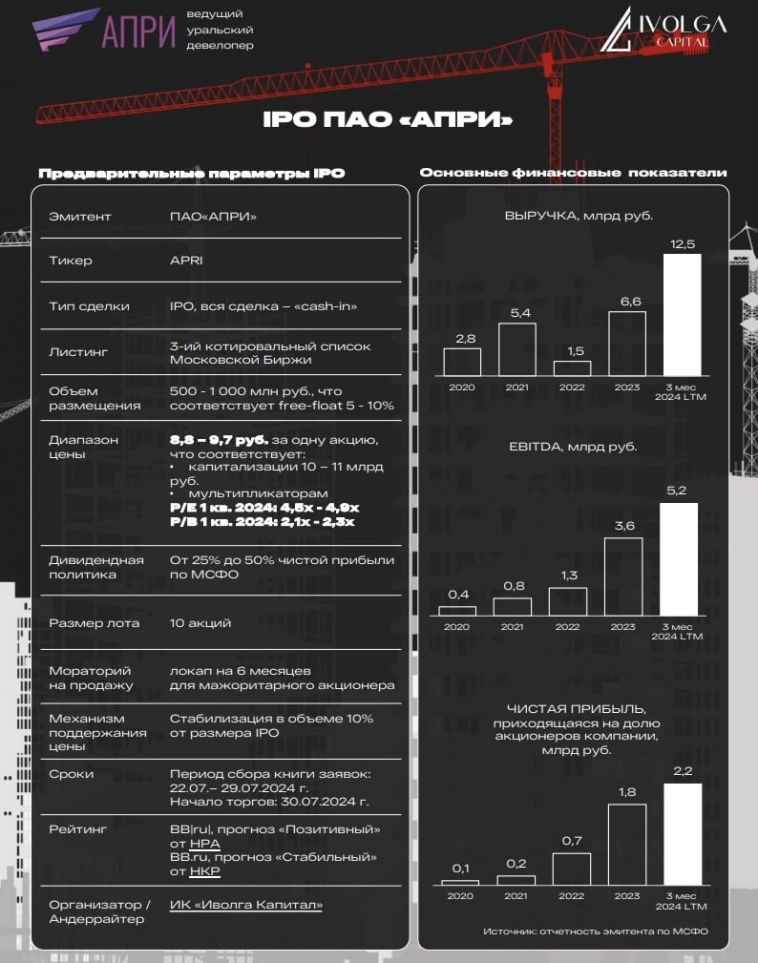

22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

- 19 июля 2024, 11:02

- |

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

Организатор IPO — ИК Иволга Капитал. От себя скажем так: 5 лет нашего партнерства с АПРИ – это участие в истории его бурного роста.

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 0 )

IPO каких компаний хотел бы видеть

- 19 июля 2024, 09:11

- |

В ближайшее время на публичный фондовый рынок готовится выйти уже 11 компания (строительная компания АПРИ). Это очень огромное количество и если раньше выход новой компании на биржу было крупным событием, то сейчас это превратилось в будничное явление. Хотя если подумать, то действительно классных и интересных бизнесов почти не вышло. Мне из 11 компаний интересны только Европлан 🚗 и Диасофт 📲 — это меньше 20% от всех новых эмитентов.

📌 Какие IPO хотел бы видеть?

Но конвейер по выходу компаний на рынок продолжится, так как это более выгодный способ для финансирования бизнеса в эпоху заградительных высоких ставок на долговом рынке, поэтому на биржу будут продолжать лезть все подряд. Я составил свой небольшой список компаний, которые хотел бы видеть на рынке:

— ВкусВилл. Шестая по выручке ритейл-компания в РФ и топ-3 игрок на рынке онлайн-доставки продуктов питания. Интересный ритейлер со своей бизнес-моделью.

— Сибур. Крупнейшая нефтехимическая компания в России. Выход СИБУРа на IPO обсуждается очень давно, но что-то все не получается.

( Читать дальше )

Индекс IPO – вторичный рынок. 28,7% за год, но -9,3% за полгода

- 19 июля 2024, 07:14

- |

На нашей странице IPO приведено 4 IPO-индекса, отражающих динамику новых акций в разной интерпретации. Здесь можно поиграть графиками и цифрами: https://ivolgacap.ru/ipo_probonds/

Для наглядности возьмем только 1 индекс: Узкий Индекс PRObonds IPO – вторичный рынок. Все акции с новых IPO попадают туда на 5-й день торгов и сохраняются в индексе 1,5 года. В него не входят акции, одновременно попавшие в 3 уровень листинга и имеющие кредитный рейтинг не выше BB-. Доли акций примерно равны.

Индекс вполне практический. Держать портфель в соответствии с ним несложно, плюс отсекаются явно сложные истории (аналогичный широкий индекс, который пополняется всеми подряд IPO, явно хуже по результату).

( Читать дальше )

КИФА: Русско-китайский прорыв на Мосбирже? 🇷🇺🇨🇳

- 18 июля 2024, 19:30

- |

Внимание, инвесторы! КИФА, B2B-платформа цифровой торговли между Россией и Китаем, готовится к IPO на Московской Бирже.

Что это значит для нас?

• КИФА станет первым эмитентом с китайскими корнями на нашем рынке

• Компания нацелена на рост оборота до 150 млрд рублей

• Уже 4 года стабильной прибыли в высококонкурентной сфере

• Все средства от IPO пойдут на развитие бизнеса и инновации

КИФА не просто связывает два рынка – она создает новую эру в цифровой торговле. С запуском экспорта российских товаров в Китай в 2024 году, КИФА открывает двери для наших предпринимателей на восток.

Готовы ли вы стать частью этой истории успеха?

👍 — Однозначно, КИФА – будущее торговли!

❤️ — Звучит интересно, жду деталей

🔥 — Не верю в успех этого IPO

🤔 — Пока сомневаюсь, нужно больше данных

P.S. Эксклюзивный анализ IPO и стратегии КИФА – в нашем закрытом канале. Узнайте первыми! 🔐

Вечерний обзор рынков 📈

- 18 июля 2024, 19:09

- |

Курсы валют ЦБ на 19 июля:

💵 USD — ↘️ 87,8754

💶 EUR — ↘️ 96,1018

💴 CNY — ↘️ 12,0227

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 1,13%, составив 2 980,62 пункта.

▫️ Росстат сообщил о снижении годовой инфляции с 9,25% до 9,19% на прошлой неделе, — но пик ли это? Подробнее о динамике инфляции в макроэкономическом блоке нашего завтрашнего еженедельного обзора.

▫️ Московская биржа 23 июля запускаетторги расчетным фьючерсом на индекс IPO МосБиржи, торговый код – IPO, короткий код – IP.

▫️ Газпром (+3,43%); Появилась конкретика по вчерашним новостям пришедшим из Ирана, напомним, персидские СМИ писали о контракте между РФ и ИРИ, объемом около 110 млрд куб м в год. Как оказалось, что для его реализации требуется проложить трубопровод по дну Каспия, что скорее всего нереализуемо.

▫️ Лукойл (+1,35%); Вчера – Венгрия, а сегодня Словакия заявили об остановке поставок нефти от Лукойла по транзитному трубопроводу «Дружба» после ужесточения санкций к Лукойлу со стороны одного из государств-соседей. При этом по нему же доходят поставки от других компаний-экспортеров. О ситуации сообщил Bloomberg, резюмировал «Интерфакс».

( Читать дальше )

Частная космическая компания SR Space планирует провести летом pre–IPO, привлечь около 1,5 млрд, IPO компания планирует через 3-4 года после проведения pre–IPO

- 18 июля 2024, 17:17

- |

Частная российская космическая компания SR Space (АО «СР Спейс») рассматривает возможность летом провести раунд pre–IPO. Об этом «Ведомостям» сообщили два источника, близкие к сделке. На данном этапе эмитент планирует привлечь около 1,5 млрд руб. в формате cash–in. Разместить акции на бирже (IPO) SR Space планирует через три–четыре года после проведения pre–IPO сделки. Представитель компании ответил «Ведомостям», что компания рассматривает выход на рынки капитала и объявит о сделке, когда будет готова.

SR Space – это аэрокосмический холдинг, включающий в себя 8 дочерних компаний. Компания разрабатывает суборбитальные и орбитальные ракеты-носители (РН) сверхлегкого и легкого классов, малые космические аппараты (МКА) и предоставляет услуги по развертыванию различных спутниковых группировок.

SR Space (до 2022 г. – Success Rockets) основана в июле 2020 г. Олегом Мансуровым, который в данный момент занимает должность генерального директора. По данным «Спарк-Интерфакс», компания на 100% принадлежит гражданам России. В 2023 г. Мансуров говорил, что капитал компании на 60% сформирован его накопления, остальные 40% – частные инвесторы. Представитель компании уточнил «Ведомостям», что это 13 человек.

( Читать дальше )

23 июля Мосбиржа запустит фьючерсы на индекс IPO

- 18 июля 2024, 14:59

- |

23 июля 2024 года на срочном рынке Московской биржи начинаются торги расчетными фьючерсными контрактами на индекс МосБиржи IPO.

Фьючерс на индекс МосБиржи IPO предоставляет широкому кругу инвесторов уникальную возможность с помощью одного инструмента торговать готовым портфелем акций компаний, недавно вышедших на публичный рынок. С помощью инструмента инвесторы могут использовать активные торговые стратегии или хеджировать позиции портфелей ценных бумаг.

Параметры фьючерсного контракта на Индекс МосБиржи IPO:

- торговый код – IPO, короткий код – IP;

- тип контракта – расчетный;

- валюта расчетов по контрактам – российские рубли;

- шаг цены – 0,5 пункта;

- стоимость шага цены – 0,5 рубля;

- цена исполнения фьючерса – среднее значение Индекса МосБиржи IPO за период с 15:00 до 16:00 в последний день заключения контракта.

С даты старта торгов инвесторам станут доступны квартальные контракты с исполнением в декабре 2024 года и марте 2025 года.

При торговле фьючерсом следует учитывать, что акции нового эмитента включаются в расчет Индекса МосБиржи IPO на четвертый день с даты начала торгов.

( Читать дальше )

Pre-IPO Самолет Плюс как еще один драйвер для роста наших котировок по мнению ГПБ Инвестиций

- 17 июля 2024, 18:54

- |

Друзья, привет!

В небольшой заметке аналитики Газпромбанк Инвестиций оценили стартовавшее недавно pre-IPO Самолет Плюс и рассказали, как сделка может повлиять на Группу. Не смогли пройти мимо и делимся с вами их мнением.

Аналитики Газпромбанк Инвестиции считают: 👇👇👇

🌟 Pre-IPO позволит получить положительную оценку бизнеса Самолет Плюс, что может положительно отразится и на котировках Группы.

🌟 По данным за 2023 год, потенциальный рынок, на котором функционирует Самолет Плюс, оценивается в 29 трлн рублей.

🌟 В предстоящих периодах ожидается стремительный рост выручки с 1,5 млрд рублей в 2023 году до 31,8 млрд рублей в 2026 году.

🌟 GMV (оборот) Самолет Плюс за 2023 год составил 473 млрд рублей. В дальнейшем ожидается рост данного показателя до 937 млрд рублей по итогам 2024 года и до 2250 млрд рублей за 2026 год.

🌟 Данное размещение в рамках pre-IPO может быть инвестиционно привлекательным для долгосрочного инвестора, а последующий выход Самолет Плюс на IPO позволит раскрыть внутреннюю стоимость Группы, а это может положительно отразиться на капитализации.

( Читать дальше )

По мультипликатором мы дешевле Самолета, немного дешевле ПИК, ожидаем P/E в районе 4,7 — АПРИ на прямом эфире

- 17 июля 2024, 17:40

- |

По мультипликатором мы дешевле Самолета, немного дешевле ПИК, ожидаем P/E в районе 4,7 — АПРИ на прямом эфире

www.youtube.com/live/NueDbQLCyPM

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал