IPo

Kinnate Biopharma IPO. Ингибиторы киназы как лечение рака.

- 30 ноября 2020, 23:05

- |

Kinnate Boipharma основана в 2018 году онкологическая биотехнологическая компания, занимается открытием и разработкой низкомолекулярных ингибиторов киназы для лечения трудно поддающихся лечению, геномно определяемых видов рака. Их ведущий кандидат, KIN002787, является ингибитором быстроускоренной фибросаркомы (RAF) для лечения пациентов с раком легких, меланомой и другими солидными опухолями. Компания планирует подать IND для KIN002787 в 1H21.

Ведущие программы включают кандидатов в доклиническую разработку для лечения рака, вызванного специфическими онкогенными изменениями либо в гене киназы BRAF, либо в генах киназ FGFR2 и FGFR3. Также продвигают ряд других программ исследования малых молекул, включая ингибитор CDK12 в оптимизации ведущих и несколько других нераскрытых целей с соединениями на этапе идентификации ведущих.

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 0 )

спекуляция в SPACах

- 30 ноября 2020, 20:10

- |

$GIK — это shell company или special purpose acquisition corporation (SPAC), то есть просто готовый биржевой тикер и «мешок с деньгами». Главная цель людей, стоящих за каждым SPACом, — организовать в установленный срок слияние с какой-нибудь частной компанией и вывести её таким образом на NASDAQ/NYSE, после чего тикер поменяют. Если подходящий объект для слияния/поглощения так и не удалось найти, то SPAC ликвидируется и все деньги возвращаются инвесторам. По этой новой схеме в 2020 году cтали публичными такие компании как NKLA, SPCE, FSR , QS и многие другие.

( Читать дальше )

IPO C3.ai (AI). Стоит ли принимать участие?

- 30 ноября 2020, 19:05

- |

C3.ai специализируется на решениях, которые помогают компаниям быстро развертывать приложения искусственного интеллекта и принимать более эффективные решения по оптимизации своих операций.

(Этот обзор сжатый и в нем написана только самая важная информация о компании!)

Продукты компании:

— C3 Al Suite. Позволяет быстро проектировать, создавать и развертывать корпоративные приложения Al любого типа.

— C3 Al. Портфель готовых корпоративных приложений Al для неотложных задач.

— C3 AI Virtual Data Lake. Объединение всех данных в виртуальных образ.

— C3 AI CRM. CRM-решение с ИИ.

Продукты компании включают в себя:

— Профилактическое обслуживание.

— Оптимизация запасов.

— Энергетический менеджмент.

— Управление взаимоотношениями с клиентами.

— Точность здоровья.

— Борьба с отмыванием денег.

— Все программные приложения можно развернуть в Amazon Web Services, Azure, AWS, IBM Cloud, Google Cloud.

( Читать дальше )

IPO 2021: компания Fix Price. Параметры (предварительно)

- 30 ноября 2020, 15:57

- |

👉IPO в 1 полугодии 2021

👉Могут стоить $6 млрд (🤦♂️ппц)

👉Могут продать 10-15% своих акций

👉Сумма привлечения = $600-900 млн

👉Площадки: LSE & MOEX

👉10% в компании у Goldman Sachs (вот это новость!)

👉4000 точек в РФ и СНГ

👉2020: +488 магазинов

👉Выручка 143 млрд руб

👉EBITDA 27 млрд

👉Ожидание роста EBITDA=25% в год

👉Чистая прибыль 13 млрд.

👉Price/Sales в таком случае будет = 3,2

👉P/E = 35

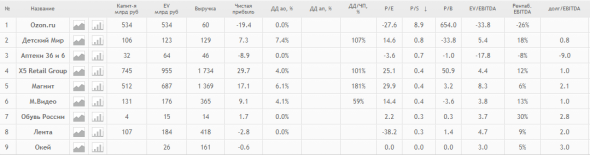

Ооо… Ну естественно будут самым дорогим ритейлером по P/S, дороже Детского Мира в 4 раза, Дороже М.Видео в 8 раз.

Ссылка на табличку

Сомнения вызывает и чистая прибыль. Откуда у Фикспрайса может взяться чистая рентабельность 9%?

Неужели наценка на всякое грошовое барахло настолько больше, чем на технику и продукты питания?

Кстати вполне себе это допускаю:))

Если прибыль честная, то P/E=35 для растущей компании это прям отлично, на фоне оценки OZON😁😁

Статья-источник на блумберг:

https://www.bloomberg.com/news/articles/2020-11-18/russia-s-fix-price-draws-goldman-investment-as-wages-stagnate

IPO Roblox Corporation (RBLX)

- 29 ноября 2020, 18:01

- |

Основана в 1989 году. Количество сотрудников 830 человек. Разработчик платформы, основанной на пользовательском контенте: игры, развлечения, социальные сети.

Миссия состоит в том, чтобы на платформе объединить опыт миллиардов пользователей. Постоянно совершенствовать способы, которыми платформа Roblox поддерживает общий опыт, начиная от того, как эти возможности создаются заинтересованным сообществом разработчиков, и заканчивая тем, как они используются и безопасны для пользователей по всему миру.

Roblox специализируется на бесплатных играх для мобильных устройств и других консолей.

Роблокс очень популярен, и он стал еще более популярным во время пандемии ковид-19. После выхода на IPO, Roblox может стоить до 37 миллиардов долларов.

Пользователи, разработчики и создатели Roblox со всего мира, включая Северную Америку, Европу, Южную Америку, Азию, Австралию и Африку. В 2019 году заключили соглашение о создании совместного предприятия с Songhua River Investment Limited или Songhua, дочерней компанией Tencent, для управления китайской версией платформы Roblox, которая будет работать и издаваться в Китае компанией Tencent под названием «Luobulesi». Кроме того, с 30 сентября 2020 года клиент Roblox работает на iOS, Android, ПК, Mac и Xbox и поддерживает возможности виртуальной реальности на ПК с помощью гарнитур Oculus Rift, HTC Vive и Valve Index.

( Читать дальше )

Участие в IPO для граждан РФ. Какая альтернатива ФридомФинанс?

- 28 ноября 2020, 16:32

- |

Нужен охват и аллоакция. Возможен офф/оншор.

Я такое решение не нашёл, кто умнее — посоветуйте.

Поставьте +, вопрос важный.

IPO Roblox (RBLX). Стоит ли участвовать?

- 27 ноября 2020, 14:09

- |

Roblox — игровая онлайн-платформа с возможностью создания своих игр. Платформу посещают ежедневно более 36 млн человек.

Платформа включает в себя:

1) Лаунчер для запуска игр;

2) Roblox Studio. Набор инструментов, который позволяет разработчикам создавать и публиковать свои игры. Я лично попробовал зайти на www.roblox.com/create, и по нажатию на кнопку «Start Creating» вас соединит с лаунчером Roblox, в котором вы можете создать уникальный игровой мир. Насколько я вижу, платформа предоставляет мне определенные наработки игрового мира, при помощи которых будет легче создать игру. В принципе, если посидеть пару часиков, то уже можно что-то маленькое сделать, а если подходить к делу профессионально, то считай ваше детище заметят миллионы игроков сервиса и у вас есть хорошая возможность заработать.

3) Roblox Cloud включает в себя сервисы и инфраструктуру, на которой и держится вся платформа.

( Читать дальше )

IPO на российском рынке

- 26 ноября 2020, 23:29

- |

В каком бы IPO вы поучаствовали на российском рынке?

Точнее, какие непубличные (на данный момент) компании вызывают потенциальный интерес, что вы с удовольствием взяли бы в портфель?

Варианты ответ: «ни какие» и «зависит от цены» включены по дефолту )

Upstart Holdings IPO. Решение ИИ по выдаче кредита.

- 26 ноября 2020, 22:32

- |

Upstart Holdings основана в 2012 году — это облачная платформа для кредитования, которая использует искусственный интеллект и машинное обучение для определения цены кредита и автоматизации процесса заимствования. Собственная модель андеррайтинга компании идентифицирует заемщиков, несмотря на ограниченный кредитный и трудовой стаж, с использованием переменных, включая количество посещаемых школ, область обучения и опыт работы. Это позволяет потребителям получать выгоду от более высоких показателей одобрения, более низких процентных ставок и автоматизированного цифрового взаимодействия.

Модели искусственного интеллекта занимают центральное место в ценностном предложении и уникальном положении в отрасли. Модели включают более 1600 переменных, которые аналогичны столбцам в электронной таблице. Они были обучены более чем 9 миллионам событий погашения, аналогичным строкам данных в электронной таблице. Интерпретация этих почти 15 миллиардов ячеек данных представляет собой все более изощренные алгоритмы машинного обучения, которые позволяют создавать более предсказуемые модели.

( Читать дальше )

IPO Roblox. Играй, живи и общайся в виртуальном мире.

- 26 ноября 2020, 21:21

- |

Roblox Corporation основана в 1989 году, Дэвидом Басуки и Эриком Кассель, они запрограммировали физическую лабораторию, имитирующую 2D, под названием Interactive Physics, которая впоследствии повлияла на подход к созданию основы для Roblox. Студенты со всего мира использовали интерактивную физику, чтобы увидеть, как две машины разбиваются или как они могут строить разрушаемые дома. Запустив Roblox в 2004 году, они хотели вдохновить воспроизведение воображения и творчества, которое видели в интерактивной физике, в гораздо большем масштабе, открыв новую категорию человеческого взаимодействия, которой в то время не существовало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал