IPo

Совкомфлот - организаторы IPO оценивают компанию в $2,7-5 млрд

- 15 сентября 2020, 20:08

- |

Оценка Совкомфлота (EV) до привлечения новых денег — $2,7-5 миллиардов

Оценка ВТБ Капитал — $4-5 миллиарда, BofA — $2,7-4,8 миллиарда.

Citigroup предварительно оценил капитализацию компании в $5,05-9,2 миллиарда, а EV — $7,5-11,5 миллиарда.

Совкомфлот предварительно планирует открыть книги заявок на размещение 28 сентября, закрыть — 6 октября.

Ранее источники в банковских кругах рассказали, что сделку планируется закрыть в первой половине октября.

Интерфакс пишет:

«ВТБ Капитал», один из организаторов предстоящего IPO «Совкомфлотп», оценил стоимость компании по методу дисконтированных денежных потоков (DCF) в коридоре от $4 млрд до $4,995 млрд.

По их словам, оценка стоимости компании по методу EV/EBITDA (отношение стоимости компании к показателю EBITDA) составляет $4,89 млрд, по методу P/E (коэффициент, показывающий отношение стоимости акции к годовой прибыли на нее) — около $5,1 млрд.

- комментировать

- Комментарии ( 0 )

Приготовьтесь к грибному IPO

- 15 сентября 2020, 19:47

- |

Мария Сабина

Compass Pathways, компания, изучающая терапию психоделиками, готова к вашим инвестициям.

Compass Pathways (compasspathways.com/) — компания, которая занимается ускорением доступа пациентов к инновационным препаратам в области психического здоровья. В частности, они изучают, как терапия псилоцибином может помочь людям с устойчивой к лечению депрессией. Псилоцибин — галлюциногенное вещество, которое содержится в грибах родов Psilocybe. Мексиканские индейцы использовали их во время шаманских обрядов.

( Читать дальше )

Совкомфлот - это морская Транснефть - Финам

- 15 сентября 2020, 18:10

- |

Разговоры о приватизации части госпакета в «Совкомфлоте» идут давно. Обсуждались различные формы, но IPO, пожалуй, интереснее простой продажи. Если эмитент не слишком затянет с IPO, то время будет выбрано очень удачно. Дополнительное финансирование в кризис никому не будет лишним, а приток ликвидности поднял и держит рынок очень высоко. Такое сочетание встречается нечасто, и есть шанс получить за акции высокую цену.

Параметры будущего IPO пока неизвестны. Объявлено лишь, что от размещения компания планирует получить не менее $500 млн. Попробуем построить свои предположения. Ранее говорилось, что государство готово приватизировать около 25% акций. Если исходить, что будет допвыпуск для IPO, а государство сохранит в своих руках около 75%, это может означать увеличение количества выпущенных акций примерно на треть. Сейчас капитал «Совкомфлота» разделен на 1 966 697 210 акций. То есть речь может идти о выпуске еще примерно 655,5 млн акций. В этом случае, цена размещения может составить около 60 руб. за штуку.

( Читать дальше )

IPO Snowflake - оценка в $30 млрд выглядит взвешенной - Фридом Финанс

- 15 сентября 2020, 15:22

- |

На прошлой неделе стало известно, что Berkshire Hathaway и Salesforce каждая согласились купить акции Snowflake объемом в $250 млн по цене IPO на этапе закрытых продаж. Berkshire Hathaway также собирается купить 4,04 млн акций у бывшего генерального директора Snowflake Боба Муглии путем вторичной транзацкии. Таким образом, суммарный объем активов Snowflake, принадлежащих Berkshire Hathaway, должен составить после IPO внушительную величину – порядка $674,4 млн. По старым оценкам он бы составил около $550 млн.

Одновременное размещение акций через биржу и прямая продажа якорным инвесторам демонстрирует высокий потенциал бизнеса Snowflake. Оценка компании в $30 млрд выглядит взвешенной, учитывая размер выручки, который в этом году может превысить $500 млн при росте порядка 140% ежегодно. Однако инвесторам не стоит забывать о рисках. Snowflake по-прежнему работает на инфраструктуре AWS от Amazon и при этом является одним из ее прямых конкурентов. Рано или поздно компании придется вложиться в собственные серверы, а это снизит маржинальность продаж ее облачных услуг.Емельянов Валерий

( Читать дальше )

Компания «Совкомфлот» объявила о намерении провести первичное публичное предложение акций компании, IPO на Московской бирже 📣

- 15 сентября 2020, 15:11

- |

«Совкомфлот» — лидирующая компания по морской транспортировке нефти и газа. Флот компании состоит из 146 судов, из них более 80 судов обладают ледовым классом.

🔹 Сейчас 100% компании принадлежит Российской Федерации и 50% от прибыли направляется на дивиденды. Целевые дивидендные выплаты по результатам 2020 г. могут составить 225 млн долл. США, согласно прогнозу компании.

🔹 Компания имеет хорошо прогнозируемую бизнес-модель и высокий потенциал роста выручки.

🔹 Половину выручки компания зарабатывает от долгосрочных контрактов с фиксированными ставками (рост до 70% выручки к 2025 году, согласно стратегии компании), при этом EBITDA маржа компании выше 50% за последние 3 г. (71% за последние 12 мес.).

🔹 Функциональной валютой компании является доллар США: 100% выручки, большая часть затрат и долг компании (Чистый Долг/EBITDA на 30 июня 2020 г. за последние 12 мес. составило 2,7) номинированы в долларах США.

( Читать дальше )

3 факта перед IPO COMPASS Pathways plc ( IPO CMPS )

- 15 сентября 2020, 12:25

- |

В ходе IPO COMPASS Pathways plc ( IPO CMPS ) компания планирует получить финансирование в размере $ 100 млн. для продолжения испытаний нового препарата в области лечения нервного расстройства и депрессии на основе псилоцибина.

Больше об IPO на страницах блога

Слишком много людей страдают от устойчивости к лечению депрессии классическими антидепрессантами, которые только снимают симптомы, а не решают саму проблему нервного расстройства.

( Читать дальше )

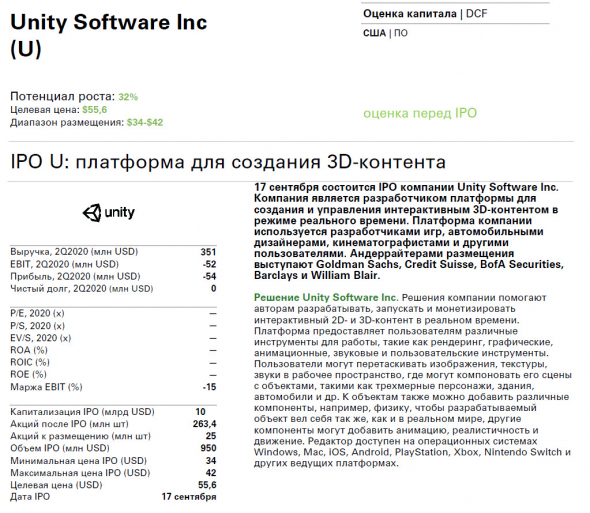

🌀Внимание! Сделка ✓69 (заранее) IPO Unity Software Inc

- 15 сентября 2020, 12:22

- |

Фондовый рынок. Акции. IPO Unity Software Inc — 18 сентября 2020 года на американской бирже начнутся торги акциями компании (дедлайн подачи заявки на участие у брокера это 20-00 МСК 16.09.2020 год), которая является разработчиком платформы для создания и управления интерактивным 3D-контентом в режиме реального времени. Платформа компании используется разработчиками игр, автомобильными дизайнерами, кинематографистами и другими пользователями. Андеррайтерами размещения выступают Goldman Sachs, Credit Suisse, BofA Securities, Barclays и William Blair.

( Читать дальше )

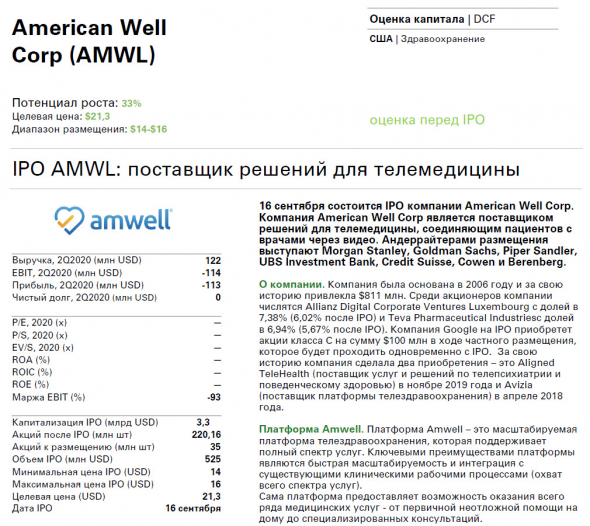

🌀Внимание! Сделка ✓68 (заранее) IPO American Well Corp (AMWL)

- 15 сентября 2020, 12:17

- |

Фондовый рынок. Акции. IPO American Well Corp (AMWL) — 17 сентября 2020 года на американской бирже начнутся торги акциями компании (дедлайн подачи заявки на участие у брокера это 20-00 МСК 15.09.2020 год), которая является поставщиком решений для телемедицины, соединяющим пациентов с врачами через видео. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, Piper Sandler, UBS Investment Bank, Credit Suisse, Cowen и Berenberg.

( Читать дальше )

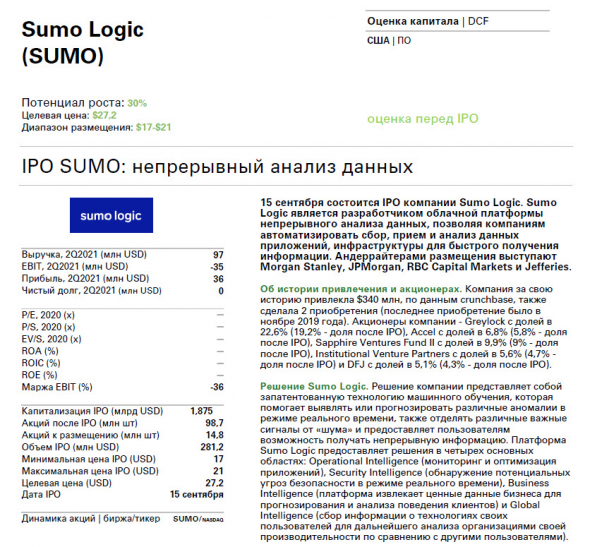

🌀Внимание! Сделка ✓67 (заранее) IPO Sumo Logic (SUMO)

- 15 сентября 2020, 12:06

- |

Фондовый рынок. Акции. IPO Sumo Logic (SUMO) — 17 сентября 2020 года на американской бирже начнутся торги акциями компании (дедлайн подачи заявки это до 20-00 МСК 15.09.2020 год), которая является разработчиком облачной платформы непрерывного анализа данных. Акционеры компании — Greylock с долей в 22,6% (19,2% — доля после IPO), Accel с долей в 6,8% (5,8% — доля после IPO), Sapphire Ventures Fund II с долей в 9,9% (9% — доля после IPO), Institutional Venture Partners с долей в 5,6% (4,7% — доля после IPO) и DFJ с долей в 5,1% (4,3% — доля после IPO).

( Читать дальше )

Совкомфлот - объявляет о намерении проведения IPO на Московской бирже

- 15 сентября 2020, 11:01

- |

Предполагаемые детали размещения

- Предложение будет включать предложение Акций дополнительного выпуска («Предлагаемые акции») (i) институциональным и квалифицированным инвесторам в Российской Федерации и институциональным инвесторам за пределами США на основании Положения S в соответствии с Законом США о ценных бумагах 1933 г. («Закон о ценных бумагах»), и (ii) на территории США «квалифицированным институциональным покупателям», согласно определению этого термина в Правиле 144A Закона о ценных бумагах и на основании Правила 144А, или в соответствии с иным освобождением от выполнения регистрационных требований, предусмотренным Законом о ценных бумагах. Российская Федерация не будет предлагать какие-либо акции в рамках Предложения

- Компания ожидает, что Акции будут допущены к торгам на Московской бирже в дату объявления цены их размещения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал