IPo

Ребелансировки портфеля, IPO Coursera

- 29 марта 2021, 11:00

- |

Судно, перекрывшее Суэцкий канал, сдвинули с места. Движение по каналу ещё не началось. Ожидаем скорого восстановления. Мировая торговля потеряла около семьдесят миллиардов долларов за время простоя. Зато выросли цены на нефть и другое сырье и спекулянты-трейдеры заработали.

Такой рост цен, на фоне монетарной и бюджетной политики стимулирования в США приведёт к скорому росту инфляции. В текущие значения доходностей облигаций уже заложен возможный рост, поэтому добавление в портфель долгосрочных облигаций на небольшой процент будет хорошей идеей.

Сезон IPO активно продолжается. На этой неделе стартуют торги одной из самых крупных платформ онлайн-образования Coursera.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Крах понятия "бренд". Роль KPI, IPO, PLM, СТМ, скидок и цены переключения в смерти брендов.

- 28 марта 2021, 17:52

- |

= = = = =

Рекомендуемое чтение:

Маркетинг в сфере финансов, B2B и сложных услуг (части 1, 2, 3, 4, 5)

( Читать дальше )

🛎 IPO Achilles Therapeutics (ACHL). Препараты на основе Т-клеточной терапии

- 28 марта 2021, 13:43

- |

Achilles Therapeutics plc. – британская биофармацевтическая компания со штаб-квартирой в Лондоне. Компания специализируется на создании лекарственных препаратов на основе Т-клеточной терапии для лечения нескольких типов злокачественных опухолей. Уникальная фармацевтическая платформа Achilles Therapeutics дает возможность выявлять мутации, образовавшиеся на ранних этапах развития рака, которые приводят к появлению антигенов, отсутствующих в здоровых тканях.

В основе подхода Achilles Therapeutics лежит биоинформационная платформа PELEUS, которая предназначена для идентификации опухолеспецифических клональных неоантигенов пациента путем сравнения информации о секвенировании ДНК из здоровой ткани и опухоли. PELEUS объединяет данные проведенного компанией исследования TRACERx со сложными запатентованными статистическими моделями, чтобы различать, какие мутации в опухоли пациента являются клональными и субклональными. В ходе исследования специалисты компании провели анализ образцов опухолей от более чем 840 пациентов и собрали более 3000 контрольных образцов. Achilles Therapeutics владеет исключительными коммерческими правами на базу данных TRACERx, использующуюся для разработки методов лечения неоантиген-нацеленных клеток. Алгоритм PELEUS постоянно обновляется и обучается на новых данных.

( Читать дальше )

SPAC, который обязан быть у тебя в портфеле

- 28 марта 2021, 12:13

- |

Название: Pershing Square Tontine Holdings

Тикер: $PSTH

Собрали денег: $4B

Цель слияния: нет конкретного сектора, но компания должна соответствовать жестким критериям Pershing Square, детальней ниже в обзоре

Дата листинга: 22.7.2020

Андеррайтер: Citigroup, Jefferies, UBS

Ключевые фигуры: Bill Ackman, Michael Ovitz, Jacqueline Reses

Цена на момент написания обзора: $24.43 (цена размещения нестандартная для СПАКов — $20)

Описание

Первый SPAC Билла Акмана и его Pershing Square Capital. Самый крупный SPAC за всю историю, собравший рекордные $4 млрд. Так как они собрали огромную сумму, в разы превышающую среднестатистические СПАКи, то к данному СПАКу приковано особое внимание и интерес со стороны инвесторов. Также Билл Акман анонсировал, что $PSTH 2 будет, а это дополнительно подогревает инвесторов, потому что на второй SPAC они явно будут собирать не меньше денег, чем на первый. Но, чтобы опять собрать такие огромные деньги, нужно, чтобы первый SPAC вывел хорошую компанию и показал хорошую доходность. Иначе кто им занесет $5 млрд. или сколько они там будут собрать?

( Читать дальше )

Coursera IPO, лидер в онлайн-обучении.

- 27 марта 2021, 18:56

- |

Coursera - основана в 2012 году профессором Дафной Коллер из Стэнфордского университета и Эндрю Ян-Так Нг, их платформа которая объединяет глобальную экосистему учащихся, преподавателей и учреждений с целью предоставить образование мирового класса взрослым учащимся во всем мире. По состоянию на 31 декабря 2020 года более 77 миллионов учащихся зарегистрировались на Coursera, чтобы учиться у более чем 200 ведущих университетов и отраслевых партнеров с помощью тысяч предложений, от открытых курсов до полных дипломов.

Coursera обслуживает учащихся дома, через работодателей, колледжи и университеты, а также в рамках программ, спонсируемых государством. По состоянию на 31 декабря 2020 года более 2000 организаций платили за клиентов Coursera для развития бизнеса, а в 2020 году более 4000 колледжей и университетов запустили бесплатные программы онлайн-обучения через Coursera для кампуса во время пандемии COVID-19 и более 300 правительств. Правительственные учреждения и организации по всему миру использовали Coursera for Government для повышения квалификации и переподготовки своих государственных служащих и граждан. Из более чем 300 государственных учреждений, которые использовали Coursera для правительства в 2020 году, 228 были участниками Инициативы по восстановлению трудовых ресурсов Coursera, бесплатной ограниченной по времени программы, которая завершилась 31 декабря 2020 года. Также предлагают программы социального воздействия, которые имеют помог более 72 000 учащихся по всему миру.

( Читать дальше )

Сравнение оценок Roblox и Minecraft

- 26 марта 2021, 15:06

- |

Недавно состоялось IPO игровой платформы Roblox, которую рынок оценил в $40 с лишним миллиардов. И мне забавно наблюдать, как журналисты обосновывают стоимость компании и развивают свои фантазии в сторону метавселенной. Они буквально придумывают, что может стоить таких денег, нисколько не обращая внимания на реальные цифры.

Выручка убыточного Roblox за первые 9 месяцев 2020 года составила $588 млн. Для сравнения: в 2014 году Microsoft купил Minecraft за $2.5 миллиарда, выручка которого за 2013 год дошла до $326 млн при $128 млн чистой прибыли. В конце июля прошлого года Roblox заявил о достижении 150 млн ежемесячно активных пользователей. К сожалению, я не нашёл данных по MAU Minecraft на момент M&A сделки, но в 2016 он был равен всего 40 млн (сегодня 131 млн).

Сопоставьте размер аудитории и доходы двух компаний. Задумайтесь насколько эффективнее монетизировался Minecraft и насколько кратно крепче выглядел бизнес шведской студии Mojang, разработчика Minecraft. Так вот оценки столь сильно отличаются не потому, что это две принципиально разных метавселенных, а потому что это две принципиально разных экономики — посткризисная и предкризисная.

Большое спасибо всем за внимание. Если вам интересны подобные рассуждения, то подписывайтесь на мой канал Groks.

Подсчитываем налог от участия в IPO

- 25 марта 2021, 17:47

- |

Всем привет, пишу пост-анонс с долей пользы.

2020 год стал бумом популярности инвестиций в ipo. Этим постом хочу напомнить, что прибыль полученная от участия в ipo необходимо декларировать и платить с нее налоги. Сейчас на примере freedom finance расскажу как правильно это сделать.

Если вы участвуете в ipo и после аллокации(покупки) акций не осуществляли продажи, то и подсчитывать ничего не нужно — подавайте нулевую декларацию.

Если продажа была, то покупка на ipo и дальнейшая продажа считается как сделка, которая несет прибыль или убыток. Соответственно по результатм этих сделок и нужно отчитаться.

- Запрашиваем отчет (у меня это формат xlsx)

- Находим операции купли продажи, которые формируют сделку

- Переводим траты при покупке и доход при продаже, а так же комиссии в рубли на дату совершения операций. Комиссии при этом всегда идут в минус.

- Берем 13 процентов от суммы.

- Проводите данную операцию для всех пар покупок/продаж и формируете окончательную сумму налога.

( Читать дальше )

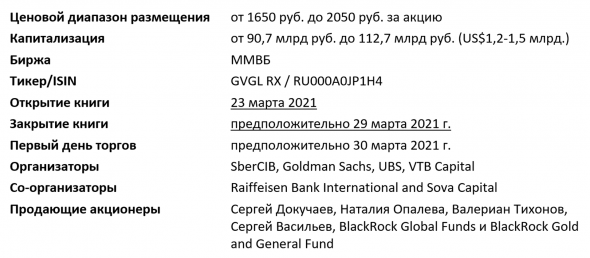

IPO компании GV Gold (ПАО Высочайший)

- 25 марта 2021, 12:08

- |

Во вторник 23 марта открылась книга на IPO компании GV Gold (ПАО Высочайший). Размещается до 37% акций.

( Читать дальше )

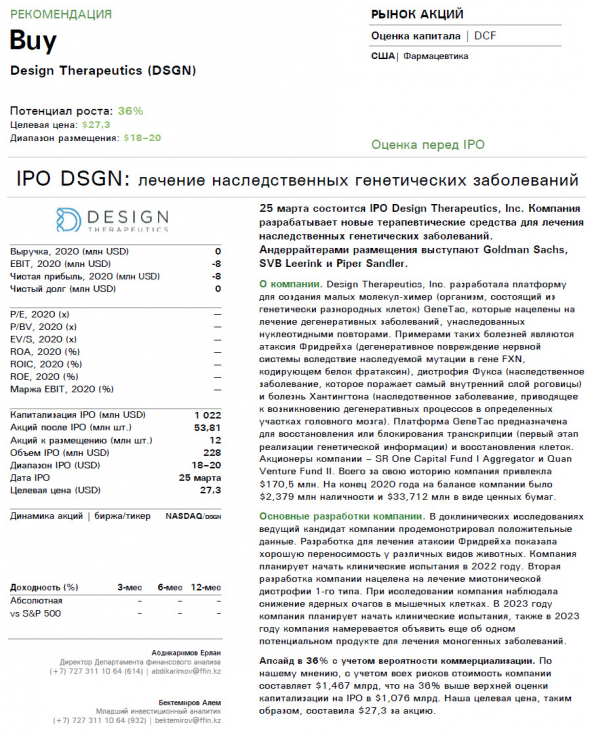

🧬 Внимание! Сделка ✓548 фонд Purple (фиолетовый) Design Therapeutics (DSGN) - лечение генетических заболеваний.

- 24 марта 2021, 15:02

- |

Фондовый рынок. Акции. 25 марта состоится IPO Design Therapeutics, Inc. Компания разрабатывает новые терапевтические средства для лечения наследственных генетических заболеваний. Андеррайтерами размещения выступают Goldman Sachs, SVB Leerink и Piper Sandler. Начало торгов 26.03.2021

( Читать дальше )

Потенциальное IPO Победы могло бы способствовать выявлению стоимости компании для Аэрофлота - Sberbank CIB

- 24 марта 2021, 13:06

- |

С нашей точки зрения, это лишний раз показывает, насколько уязвима отрасль пассажирских авиаперевозок в условиях неопределенности с возобновлением международных перелетов, а также поднимает вопрос, достаточно ли капитала удалось привлечь «Аэрофлоту», чтобы преодолеть сложный период, пока рынок восстанавливается. Тем не менее «Победа» оказалась в числе очень немногих авиаперевозчиков мира, которым удалось завершить 2020 год с чистой прибылью. При этом российский рынок внутренних авиаперевозок восстанавливается быстрее всех, а значит, компания продолжит расти, несмотря на сохранение давления на международном рынке.

Потенциальное IPO «Победы», как мы полагаем, могло бы способствовать выявлению стоимости компании для «Аэрофлота».Корначев Федор

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал