IPo

Новости компаний — обзоры прессы перед открытием рынка

- 02 апреля 2021, 08:31

- |

ОПЕК+ с мая ослабит ограничения на добычу нефти

Крупнейшие производители нефти неожиданно решили увеличить добычу в ближайшие три месяца на 2 млн баррелей в сутки, или примерно 2% мирового потребления, вопреки угрозе новой волны коронавируса и снижению цен на нефть в последние недели. Саудовская Аравия, до сих пор настаивавшая на сохранении жестких квот, резко изменила свое мнение по итогам телефонных переговоров с представителями США и России. В итоге в мае—июле ОПЕК+ увеличит производство на 1,1 млн баррелей в сутки (б/с), а Эр-Рияд поэтапно свернет свое добровольное сокращение на 1 млн б/с. Россия сможет увеличить добычу меньше, чем другие члены ОПЕК+, поскольку ей были сделаны послабления в марте.

https://www.kommersant.ru/doc/4753214

Мосбиржа разработала этический кодекс для фондового рынка

Московская биржа разработала кодекс для участников торгов, который утверждает правила борьбы с недобросовестными практиками. Ранее ЦБ сообщал о мисселинге при продаже структурных продуктов и попытках манипулировать акциями в Telegram

https://www.rbc.ru/finances/02/04/2021/6065a6fd9a7947722c20f69e

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

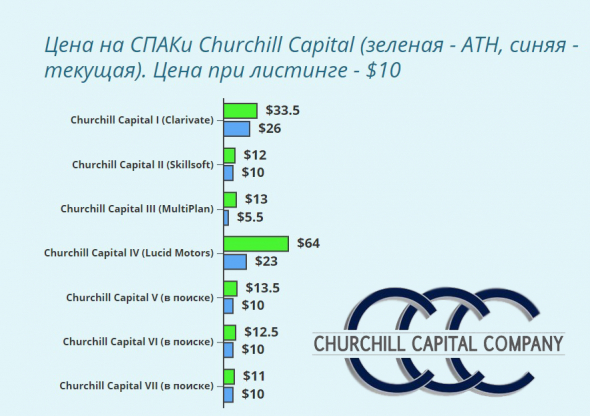

Churchill Capital и их послужной список

- 01 апреля 2021, 15:19

- |

IPO: конец эйфории

- 01 апреля 2021, 10:37

- |

Пролог

Осенью прошлого года команда Invest Heroes дала свое видение о том, можно ли заработать на IPO. Спустя несколько месяцев мы решили взглянуть на феномен IPO более детально и понять: можно ли считать ускорение или замедление спроса инвесторов на публичное размещение акций в качестве опережающего индикатора ликвидности на рынке?

В 2020 году мир увидел настоящий бум IPO

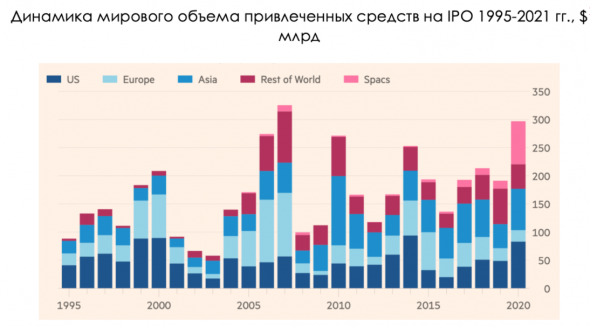

По данным Refinitive, IPO активность инвесторов циклична. Цикло роста инвестиций после 2008 года сократился практически в 1,5 раза с 6 лет до 3-4 лет ввиду еще свежих воспоминаний о мировой рецессии 2008 года, вызванной кризисом ипотечного кредитования в США. По итогам 2020 года мировой объем привлеченных средств на IPO приблизился к максимуму 2007 года, что стало беспрецедентным событием в условиях неопределенности относительно будущего восстановления экономической активности.

На графике видно, что основной рост объема привлеченных средств через классическое IPO приходился на США и Азию, тогда как в Европе спрос на IPO снизился. Низкая стоимость денег и высокий уровень ликвидности в экономике подстегнули спрос на «быстрые» деньги практически в конце очередного витка роста цикла.

( Читать дальше )

Выручка Ozon за четвертый квартал превысила ожидания - Промсвязьбанк

- 31 марта 2021, 14:50

- |

Выручка Ozon в 4 кв. выросла на 80%, до 37,75 млрд руб., показатель оказался лучше ожиданий рынка. Отрицательная скорректированная EBITDA по итогам отчетного периода составила 3,6 млрд руб. против отрицательного показателя в 5,3 млрд руб. годом ранее. Предварительно компания уже заявляла о том, что вышла на положительный операционный денежный поток – он в 4 кв. составил 10,6 млрд рублей против отрицательных 2,7 млрд рублей годом ранее. Однако, чистый убыток вырос до 9,4 млрд руб., а в 4 квартале 2019 года было 6,33 млрд руб. убытка.

Выручка Ozon за IV квартал превысила ожидания, однако показатели EBITDA и чистая прибыль не дотянули до прогнозов. При всей противоречивости отчета компания была убыточной еще до IPO и получила высокую оценку инвесторов на перспективе развития рынка онлайн-ритейла. Мы видим эти перспективы и сохраняем целевой уровень 4829 руб/акция. Потенциал роста 20% к текущей цене.Промсвязьбанк

Что будет с Золотом, когда прилетит золотой Астероид? / Золото Прогноз на 2021 год

- 31 марта 2021, 11:05

- |

Обзор на крайний и самый крупный SPAC Чамата

- 30 марта 2021, 18:37

- |

Название: Social Capital Hedosophia Holdings Corp. VI

Тикер: $IPOF

Собрали денег: $1.15B

Цель слияния: сектор technology

Дата листинга: 8.10.2020

Андеррайтер: Credit Suisse

Ключевые фигуры: Chamath Palihapitiya, Ian Osborne, Richard Costolo, Sarah Leary

Цена на момент написания обзора: $10.61

Описание

Шестой SPAC от венчурных компаний Social Capital и Hedosophia.Крайний и самый крупный SPAC Чамата и один из самых крупных активных SPAC'ов с кубышкой более чем $1 млрд. Учитывая послужной список Чаматовских СПАКов, данный SPAC заслуженно входит в список tier 1 спаков.

Обзор команды

( Читать дальше )

Отказ от IPO Высочайшего негативен для компании - Промсвязьбанк

- 30 марта 2021, 14:33

- |

Мы считаем эту новость негативной. По нашим оценкам, несмотря на текущую коррекцию цен (с начала т.г. золото подешевело почти на 10%), рынок драгметаллов выглядит перспективным в долгосрочном периоде. Компания могла быть интересной для инвесторов с учетом ее позитивных прогнозов по росту производства и неплохого дивидендного профиля.Промсвязьбанк

Эксперимент! Разгоняем небольшой портфель до миллиона долларов на СПАКах

- 29 марта 2021, 17:06

- |

Всем привет. Запускаю на Ютубе открытый экспериментальный портфель, где буду пытаться разогнать небольшой депозит (~$70K USD) до миллиона долларов чисто на СПАКах. Проверим на практике, можно ли анализировать СПАКи или это кот в мешке и мутная тема. Планирую регулярно выпускать видео, где буду показывать, что купил, что продал и что происходит с портфелем. Первый выпуск уже на канале. Подписывайтесь, ставьте лайки и пишите коменты.

Если вам зайдет идея с публичным портфелем на Ютубе, то продолжу.

( Читать дальше )

📚Здравствуйте! Сделка ✓558 фонд Purple (фиолетовый) IPO Coursera Inc. выгодное онлайн образование?!

- 29 марта 2021, 15:15

- |

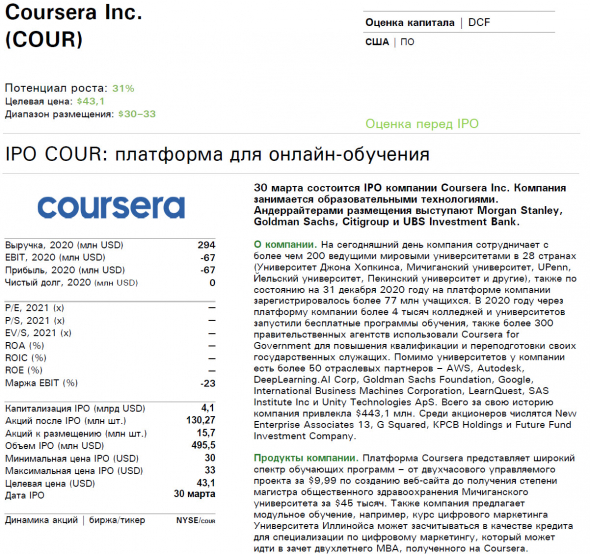

Фондовый рынок. Акции. 30 марта состоится IPO компании Coursera Inc. Компания занимается образовательными технологиями. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, Citigroup и UBS Investment Bank. Начало торгов 31.03.2021

( Читать дальше )

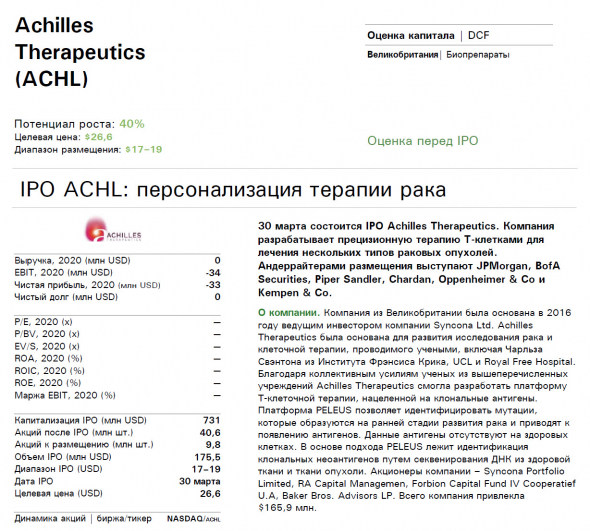

🦞Здравствуйте! Сделка ✓557 фонд Purple (фиолетовый) IPO Achilles Therapeutics - эффективное лечение рака!?

- 29 марта 2021, 15:05

- |

Фондовый рынок. Акции. 30 марта состоится IPO Achilles Therapeutics. Компания разрабатывает прецизионную терапию Т-клетками для лечения нескольких типов раковых опухолей. Андеррайтерами размещения выступают JPMorgan, BofA Securities, Piper Sandler, Chardan, Oppenheimer & Co и Kempen & Co. Начало торгов 31.03.2021

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал