IPo

Новое мобильное приложение по анализу фонды РФ и США. Идеи и IPO.

- 05 мая 2021, 01:57

- |

В основе моего инвестирования — поиск именно перспективных растущих компаний, а не ставка на недооцененные компании. Начинал торговать на российском рынке, но несколько лет назад переключился на США и сделки IPO. С тех пор моя доходность кратно выросла, ведь американский рынок дает гораздо больше возможностей.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Что там с портфелем IPO?

- 03 мая 2021, 17:59

- |

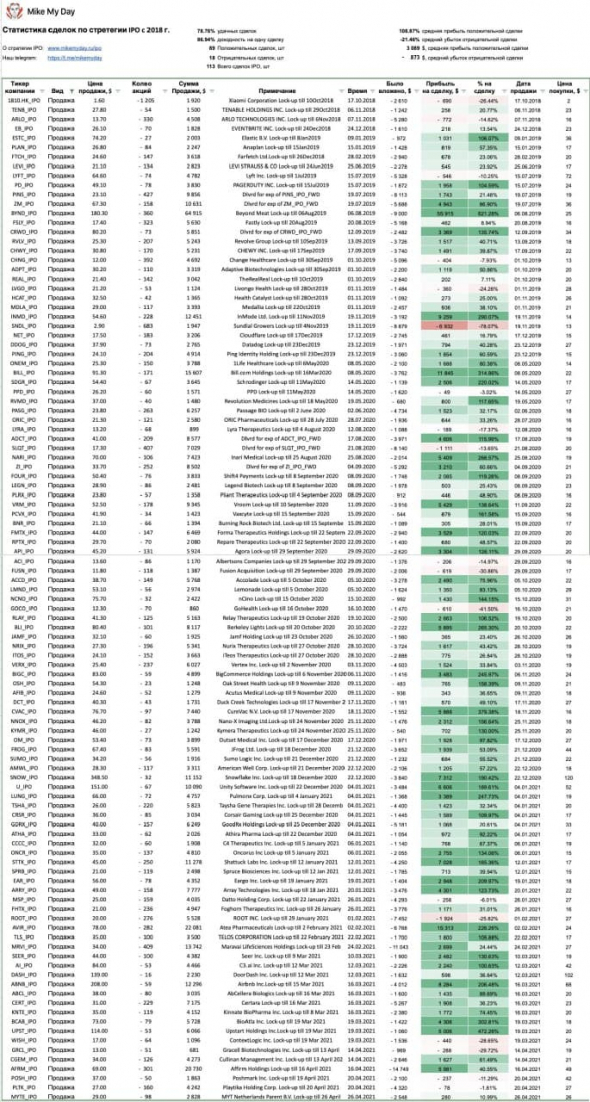

Давно не делал апдейтов (предыдущий апдейт тут, подбил все итоги с 2018 года по конец апреля 21.

Для удобства табличку закинул в гугл докс, доступно по ссылке.

Общий итог по сделкам с 18 по 21 год:

78.76 % удачных сделок в плюс

+86.94 % ср. доходность на одну сделку

Положительных сделок — 89

Отрицательных сделок — 18

+108.87% — средняя прибыль положительной сделки.

-21.46% — средний убыток отрицательной сделки.

+3089 $ — средняя прибыль положительной сделки.

-873 $ — средний убыток отрицательной сделки.

А конкретно в 21 году?

% закрытых положительных сделок — 82%. (28 из 34 в плюсе)

+3231 — средняя прибыль положительной сделки.

=538 — средний убыток отрицательной сделки.

Несмотря на это, мой портфель IPO за 4 месяца показал доходность всего в 27% годовых, что ниже предыдущих годов, но все же неплохо. (В этом году “хайповых” ipo поменьше, да и последние незакрытые IPO в целом не очень удачные.)

Моя стратегия в IPO:

захожу практически во все сделки all-in, если они удовлетворяют мин. критериям:

а) хорошие рейтинги от аналитических агентств и хорошая пеереподписка на ipo

б) хорошие фин. показатели в отчетах — я смотрю на рост продаж и прибыли год к году + рост долгов

( Читать дальше )

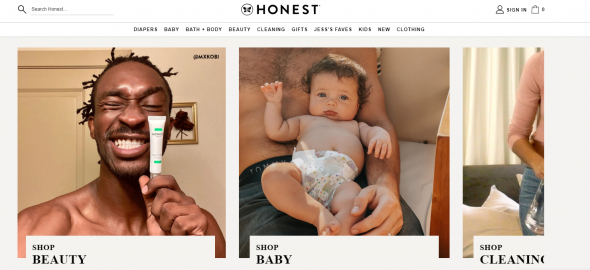

The Honest Company (HNST). Чистый образ жизни!

- 03 мая 2021, 13:12

- |

The Honest Company — это цифровой бренд, движимый миссией «за чистый образ жизни» и стремится разрушить множество категорий потребительских товаров. Компания стремится к инновациям и с момента запуска в 2012 году и разрабатывает чистые, экологичные, эффективные и продуманные продукты. Делая весь процесс прозрачным, Honest культивировала глубокое доверие к тому, что наиболее важно для потребителей: их здоровью, их семьям и их домам.

Архитектура продуктов компании состоит из нескольких категорий и специально разработана для обслуживания потребителей каждый день, в любом возрасте и на всех этапах жизни, независимо от того, где они находятся в пути.

Сегодня у Honest есть такие категории товаров:

1) подгузники и салфетки;

2) уход за кожей;

3) предметы личной гигиены;

4) товары для дома.

В основе продуктовой экосистемы компании — подгузники, которые являются стратегическим инструментом привлечения потребителей. Согласно независимому исследованию, которое компания провела в 2020 году, почти 90% опрошенных покупателей подгузников расширили свои покупки за пределы подгузников, и почти половина приобрела два или более подгузников компании.

( Читать дальше )

Segezha Group - перспективная компания на рынке пиломатериалов - Промсвязьбанк

- 28 апреля 2021, 22:14

- |

Московская биржа в среду начала торги обыкновенными акциями лесопромышленного холдинга Segezha Group. Бумаги включены в первый котировальный список и торгуются под тикером SGZH.

Изначально был установлен ценовой диапазон для IPO на Московской бирже на уровне 7,75-10,25 рублей за акцию. В понедельник появилась информация, что он был сужен до 7,75-8 рублей. В итоге холдинг провел IPO по цене 8 рублей за акцию — чуть выше нижней границы изначального ценового диапазона.

В результате первичного размещения доля акций Segezha в свободном обращении составила 23,9% (без учета опциона на доразмещение). АФК Система остается основным акционером холдинга с долей в 73,7% (без учета опциона). АФК планирует реализовать опцион на продажу 562,5 млн акций (до 15% от объема предлагаемых в рамках IPO) в течение 30 дней с момента размещения. АФК Система и сама Segezha Group берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год.

По итогам IPO компания привлекла 30 млрд рублей, а её капитализация составила 125,5 млрд рублей. Мы изначально оценивали заявленную стоимость как завышенную и оценивали холдинг чуть ниже, в 117 млрд рублей. В итоге компания разместилась ближе к нижнему диапазону и после старта торгов акции пошли вниз, но опустились незначительно, что в целом соответствует нашей оценке. На момент 13:30 по Москве бумаги торгуются на уровне 7,9 рублей за акцию. Как мы ранее и говорили, считаем Segezha Group перспективной на рынке пиломатериалов и видим возможности укрепить лидирующие позиции по ряду направлений лесозаготовки с высокой добавленной стоимостью.Теличко Людмила

«Промсвязьбанк»

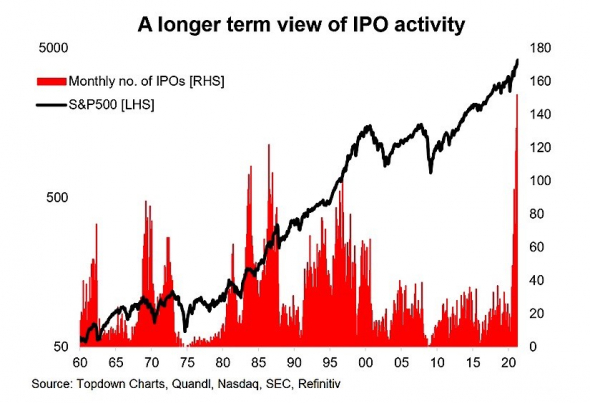

🤦♂️ График ПУЗЫРЯ на рынке IPO!!!

- 28 апреля 2021, 18:14

- |

График бума на рынке IPO, безусловно это уже пузырь и темпы IPO в США побили предыдущие рекорды. Но пока ликвидности безгранична из за нулевых ставок и жадность все ещё сильнее страха, оптимизм на американском рынке просто зашкаливает.

Естественно увеличение выпуска IPO/SPAC/ETF во многом является естественным ответом предложения на новую эпоху розничного инвестирования, но никогда не забывайте что периоды повышенной активности IPO, как правило, происходили близко к рыночным пикам!

t.me/finance_ALGO

IPO Сегежи. Некоторые наблюдения.

- 28 апреля 2021, 17:11

- |

Сегодня прошло IPO Сегежи по 8 рублей. Сам я поучаствовал у нескольких брокеров, а также попросил коллег поделиться инфой. Собрал в кучу всю инфу.

Итак. С утра была новость о переподписке аж в 2 раза! С учетом того, что IPO прошло по нижней границе, это обозначает при прочих равных всем аллокацию примерно на 50%. Но некоторые у нас «ровнее» (а точнее их клиенты лоховатее).

В первый час после открытия никаких вестей не было, хотя торги вполне успешно проходили. Цена потихоньку поползла вниз от 8 рублей. Где-то к 11:00 уже и по динамике и по стакану стало понятно что «ракета не взлетела» и вот тут начала появляться инфа об аллокации у брокеров:

Тинькофф — 64%

ВТБ — 100%

Альфа — 100%

Финам — 43%

БКС - 32%

Напомню из новостей справедливая аллокация должна была быть не более 50%. Или даже меньше с учетом того, что везде при переподписке охотнее удовлетворяют якорных инвесторов (по понятным причинам). А теперь вопрос — почему аллокация так различается от брокера к брокеру?

( Читать дальше )

Сезон Отчетов: Почему падает Tesla? / Разочарование от Netflix / Что будет с Intel? / Акции США

- 28 апреля 2021, 13:31

- |

АФК Система анонсировала IPO еще 3 активов: Медси, Степь, Биннофарм

- 28 апреля 2021, 12:27

- |

По завершению IPO доля Free float Segezha Group — 23,9%. Доля АФК «Система»- 73,7%.

АФК «Система» анонсировала вывод на биржу еще 3 активов:

- сеть клиник «Медси»,

- агрохолдинг «Степь» и

- фармацевтическая компания «Биннофарм».

| Капит-я, млрд.р | Доля АФК, % | млрд | |

| Ozon.ru | 858.30 | 38.20 | 327.87 |

| МТС | 641.80 | 44.36 | 284.70 |

| Эталон | 36.50 | 25.60 | 9.34 |

| Сегежа | 125.50 | 73.70 | 92.49 |

| Итого: | 714.41 | ||

| АФК «Система» Капит-я : | 340.10 | ||

В первые минуты торгов на Мосбирже акции Сегежи торговались в районе 7,90-8,10 рублей за акцию.

- 28 апреля 2021, 10:47

- |

Финальная цена размещения составила 8 рублей, у нижней границы диапазона 7,72-10,25 руб.

Посмотреть график Сегежи можно тут: https://smart-lab.ru/gr/MOEX.SGZH/1.

Производитель вакцин Covid-19 Vaccitech планирует получить оценку $613 в ходе IPO

- 28 апреля 2021, 08:04

- |

Биотехнологический стартап Vaccitech, который изобрёл вакцину COVID-19, разработанную совместно с Оксфордским университетом, заявил, что планирует в ходе IPO разместить свои акции по $16-18, что позволит получить $110 млн дополнительного финансирования, а оценка компании составит $613 млн.

У компании есть широкий спектр разработок как на клинических, так и на доклинических стадиях.

Текущие терапевтические программы включают VTP-300 для лечения хронической инфекции гепатита B, VTP-200 для лечения инфекции вируса папилломы человека, VTP-850 для лечения рака простаты и VTP-600 для лечения лечение немелкоклеточного рака лёгкого ю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал