IPO

CarMoney (CARM): разбор перед IPO / DPO

- 01 июля 2023, 12:33

- |

⬆️В видео – экспресс-разбор CarMoney перед размещением: бизнес, перспективы, спекулятивный интерес, инвестиционный интерес, и при чем здесь Путин?

Мнение совсем тезисно:

- Продается как компания роста и вероятность этот рост показать действительно большая. Бизнес-модель очень легко масштабируется, место на рынке еще есть (но, возможно, его не так много, как обещает сама CarMoney)

- Исторически прибыльный и растущий бизнес с момента завершения инвест-цикла (2019). Стрессоустойчивый: вполне уверенно росли и в 2020, и в 2022

- Спекулятивно здесь наверняка будет лютый ажиотаж, особенно на нижних ценовых уровнях (размещение пройдет в несколько траншей с разбросом цены более 30%). Вероятность, что на торгах разгонят цену выше конечных 3,16 руб. за акцию, считаю что большая

- Для покупки в длинный портфель – считаю, что акции стоят недешево, но вполне адекватно. Запланированный рост ближайших 12 месяцев уже в цене, но если CarMoney сможет отработать 2023 год в рамках своего же сценария и стратегии, рынок непременно переоценит акции кратно вверх, уже с учетом ожиданий от следующих периодов

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Заработать на IPO и деньги в кармане

- 30 июня 2023, 18:51

- |

Настаёт время прилива IPO. Компании уже встали в очередь в надежде раздать страждущим свои акции. А почему, собственно, и нет?

Прошло то время, когда нас посылали покупать хлебушек в булочной, потому нас уже посылали за молоком, потом за мясом, иногда просто могли послать. Дальше мы уже сами покупали сникерсы, сигареты, а потом и фотки на онлифанс (или как там это называется?). В общем пришло время ударить рублём по заработку и взрастить нашу решимость по покупки акций компаний, которые обещают нам свой личный рост и богатство. Вопрос только в том кто это богатство получит.

IPO, знаете ли, не всем одинаково полезно. Точнее не так. Правильнее будет: не каждое IPO полезно. И если одно может оказаться обычным IPO, то другое будет наIPO. Вот возьмём, например, аххаха (простите) ВТБ. Мне даже стыдно сейчас об этом говорить, так как эта легента, на которую ориентируются компании, желающие за счёт будущих миноритариев залатать дыры в собственном кармане (или carmoney, но это просто совпадение). народное IPO DN<, как его называли, успешно выбило рубли из слабых инвесторских рук и результативно профукало это богатство, да так, что в какой-то момент их заставили что-то там выкупить обратно. Я уже точно и не помню. Вы только посмотрите на эту красоту:

( Читать дальше )

Парад IPO начинается. Какие из 40 компаний ждать на бирже в этом году?

- 30 июня 2023, 18:44

- |

В 2023 году на IPO выйдут десять российских компаний, а всего до конца 2024 года публичными станут не менее 40 игроков, утверждают Минэкономразвития и Мосбиржа. Среди них — финтех-компании и ретейлеры, компании из сферы ломбарда, микрофинансирования и лизинга.

🛴 Кто уже провел IPO в новых условиях

Whoosh. В 2022 году единственное IPO провел сервис аренды электросамокатов.

Genetico. Первым и пока единственным в России эмитентом, который провел IPO в текущем году, стала дочерняя компания ИСКЧ, фокусирующаяся на исследованиях и персонализированных услугах в области генетики и репродуктивной медицины.

💡 Какие IPO можно ждать в 2023 году

CarMoney. В начале июля 2023 года выйти на биржу по процедуре прямого листинга планирует микрофинансовая организация, которая выдает займы под залог автомобилей.

ЕвроТранс. Осенью провести традиционное IPO намерен топливный оператор и владелец сети АЗС по всей России.

👓 Кто еще может выйти на публичный рынок

Компании, занятые в микрофинансировании и лизинге. Не исключено, что в ближайшие годы крупные банки захотят вывести на биржу свои дочерние подразделения — например, Сбербанк Лизинг или ВТБ-Лизинг.

( Читать дальше )

Топ ключевых новостей рынка финансов и инвестиций

- 30 июня 2023, 18:01

- |

Мы все знаем, какая новость будет главной в топе на следующей неделе 😎 А пока представляем подборку важных событий на рынке за прошедшие семь дней.

1. Куда инвестируют богатые россияне. В фокусе внимания – отечественный рынок

2. CarMoney выходит на биржу. Почему это может быть интересно инвесторам

3. Владелец старейшей в России сети ломбардов (Мосгорломбард) намерен провести IPO до конца года

4. Названы самые частые причины отказов банков в кредитовании малого бизнеса

5. С 1 июля снижаются предельно допустимые ставки по микрозаймам

6. Долга дорога: обязательства россиян перед банками превысили 30 трлн рублей

7. IPO для картины. На бирже впервые разместят акции произведения искусства

8. Рынок на десятки миллиардов: что такое ЦФА, как туда инвестировать и зачем это нужно

9. Где деньги: зачем ЦБ пересматривает требования к квалифицированным инвесторам

10. Эксперт рассказал о правилах формирования привычки инвестировать

11. ЦБ предупредил брокеров о недопустимости высоких комиссий за вывод бумаг

( Читать дальше )

Крупнейшая российская ИТ-группа ИКС холдинг планирует в 2024-м г выпустить облигации и выйти на IPO — Ведомости

- 30 июня 2023, 09:11

- |

Источник: www.vedomosti.ru/investments/articles/2023/06/30/983039-iks-holding-planiruet-razmestit-obligatsii

СмартТехГрупп/ бренд CarMoney – Прибыль мсфо 1 кв 2023г: 127,95 млн руб. IPO 3 июля 2023г

- 27 июня 2023, 23:05

- |

Номинал 1 руб

1 897 728 046 + 600 000 000 (05.06.2023г) = 2 497 728 046 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=5QHkDrLqZ0OzXhSbv-CCYXg-B-B

smarttechgroup.pro/disclosure/ustav-i-pravoustanavlivayushie-documenty

Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

carmoney.ru/o-kompanii/nashi-novosti/pao-smarttekhgrupp-carmoney-obyavlyayet-o-parametrakh-planiruyemoy-prodazhi-yego-aktsionerami-obyknovennykh-aktsiy-v-ramkakh-listinga-na-mosbirzhe

Капитализация, по средней цене размещения 2,77 руб – 03.07.2023г: 6,919 млрд руб

Общий долг на 31.12.2021г: 2,954 млрд руб

Общий долг на 31.12.2022г: 3,112 млрд руб

Общий долг на 31.03.2023г: 3,249 млрд руб

Выручка 2021г: 2,455 млрд руб

Выручка 1 кв 2022г: 566,28 млн руб

Выручка 2022г: 2,477 млрд руб

Выручка 1 кв 2023г: 666,46 млн руб

Прибыль 2021г: 249,43 млн руб

Прибыль 1 кв 2022г: 58,15 млн руб

Прибыль 2022г: 389,82 млн руб

( Читать дальше )

IPO для галочки: зачем выводить на биржу бизнес ушедших иностранных компаний — Forbes

- 27 июня 2023, 13:19

- |

По подсчетам Йельской школы менеджмента, из России с момента начала СВО ушла 1000 компаний, 225 продолжают работать в РФ, еще 177 в раздумьях.

Для ухода с российского рынка зарубежный инвестор обязан согласовать сделку по продаже актива с правительственной комиссией. Второе условие — акции должны быть проданы со скидкой не менее 50% к рыночной стоимости актива. Российские компании, получившие актив должны вывести 20% акций на биржу.

Идею обязательного размещения акций можно будет оценить, когда будут известны конкретные параметры. Аналитики считают, что нововведение Минфина приведет к расширению перечня инструментов на рынке.«Если среди новых эмитентов окажутся компании из секторов экономики, слабо представленных на отечественном финансовом рынке, это может усилить интерес инвесторов к рынку», — отмечает старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Руслан Вестеровский.

( Читать дальше )

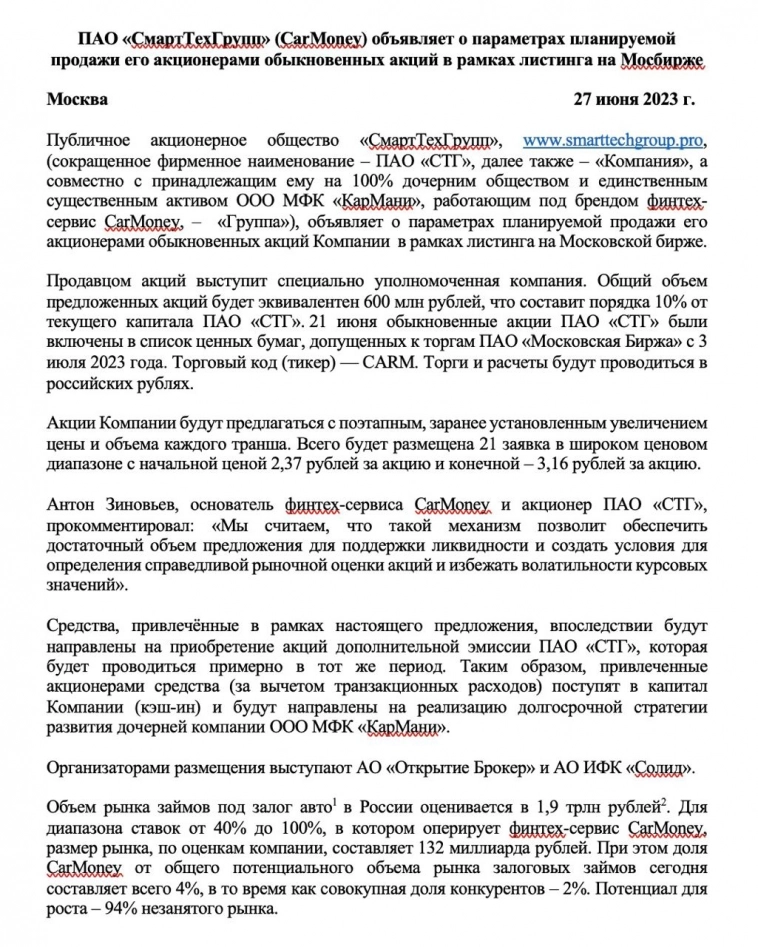

CarMoney объявляет о параметрах планируемой продажи его акционерами обыкновенных акций в рамках листинга на Мосбирже - пресс-релиз компании

- 27 июня 2023, 09:44

- |

ПАО «СмартТехГрупп» (CarMoney) объявило о планируемой продаже 10% своих акций на Московской бирже. Общий объем предложенных акций составит 600 млн рублей. Акции будут размещены поэтапно с ценовым диапазоном от 2,37 до 3,16 рублей за акцию.

Средства, привлеченные от продажи, будут направлены на развитие дочерней компании CarMoney. Рынок займов под залог автомобилей в России оценивается в 1,9 трлн рублей, и CarMoney видит потенциал для роста на 94% незанятого рынка.

Почему Роснефть-Мурманскнефтепродукт привлекательнее, чем Евротранс, который выходит на биржу?

- 25 июня 2023, 13:04

- |

В 2023 году топливная компания ПАО Евротранс планирует выйти на первичное размещение. Сами торги ценными бумагами российской компании начнутся по планам в октябре, однако, уже сейчас мы можем воспользоваться опубликованными данными Евротранса за 2022 год, чтобы сравнить ее с внебиржевым аналогом — ПАО Роснефть-Мурманскнефтепродукт.

АЗС Евротранса

АЗС ЕвротрансаДоступная информация

К сожалению, доступная информация по Мурманскнефтепродукту за 2022 год ограничена и недоступна в полном объеме даже владельцам акций, поэтому часть данных будет представлена на последнюю отчетную дату, на которую были доступны данные по Мурманскнефтепродукту, а именно конец 2020 года. Тем не менее, даже этой информации, на наш взгляд, достаточно, чтобы воспринять разницу между эмитентами.

Сразу скажем, что в статье мы не преследуем цель — разбирать бизнес Евротранса, у нас нет такой задачи. Мы рассматриваем эту компанию исключительно как аналог для сравнения с внебиржевой компанией ПАО Роснефть-Мурманскнефтепродукт, поэтому нас интересуют лишь ключевые метрики топливной компании, которая планирует выйти на Московскую биржу для корректного сравнения.

( Читать дальше )

Картина выходит на биржу: акции "Трех этюдов к портрету Джорджа Дайера" Фрэнсиса Бэкона будут торговаться на площадке Artex по 100 долл за бумагу

- 23 июня 2023, 17:25

- |

Картина Фрэнсиса Бэкона «Три этюда к портрету Джорджа Дайера» будет выставлена на биржу. Акции (долю) картины можно будет приобрести на биржевой площадке Artex. Акции будут размещаться по цене около $100 за бумагу при оценочной стоимости картины в $55 млн.

Заявки от инвесторов принимаются до 19 июля, а торги акциями планируется начать 21 июля.

После размещения акций триптих будет экспонироваться в музее

Источник: www.wsj.com/news/markets?mod=nav_top_section- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал