Goog

markets report 1/12/22

- 01 декабря 2022, 09:12

- |

Всем четверг! Выпуск 219

Ну вот и пришла большая радость на американский фондовый рынок и пришла она естесссно от главного драйвера рынка сейчас – ФРС. Вчера вечером очень удачно выступил глава ФРС Пауэлл и по сути подтвердил то, на что участники торгов надеялись. Джером заявил, что замедление темпов повышения ставки может произойти уже на декабрьском заседании. Так же он еще видит варианты для мягкой посадки экономики без серьезной рецессии. Такое выступление конечно вызвало большую радость на рынках, потому что ФРС фактически призналось что замедление ужесточения ДКП уже скора, а значит близится и разворот. Так же Пауэлл признал, что процентная ставка приближается к уровню сдержанности, которого по идее будет достаточно для удержания инфляции, но от своих пиковых значений ставка еще далека, то есть она будет существенно выше по итогам. НО на это всем было уже фиолетово, рынок вчера вечером жирно купили на очень солидных объемах, что само по себе хороший знак. Все индексы показали солидный рост от 2 до 4,4% и если тот же SnP не отыграет этот рост к концу недели, и она закроется мощным ростом, то можно будет говорить о прекращении нисходящего тренда этого года и приближении новогоднего ралли.

( Читать дальше )

- комментировать

- 108

- Комментарии ( 0 )

markets report 24/11/22

- 24 ноября 2022, 08:54

- |

Всем четверг! Выпуск 216

Настроение на Уолл стрит остаются умеренно позитивными. Данные с рынка труда дают смешанные сигналы, но зато всех порадовал протокол от ФРС, да и индекс доллара с безрисковой доходностью казначейских 10ти леток пошли дальше вниз к своим локальным минимума, что с одной стороны конечно достаточно позитивно и если б не преддверие праздника вызвало бы куда более живую реакцию индексов. А пока закрылись в небольшой плюс и на этом спасибо, сегодня радостный выходной у американцев и грустный день черного лебедя для миллионов индеек. Но опять же напоминаю, что сейчас на рынках предпраздничные пониженные объемы, которые не говорят серьезных тенденциях.

Протокол заседания ФРС показал, что многие политики высказались за замедление темпов повышения ставки в ближайшем будущем, насколько в ближайшем остается самим додумывать, но пока рынок с 80% вероятностью закладывает повышение ставки в декабре уже на 0,5% что не может не радовать. Поэтому данная новость вчера вызвала рост под закрытие торгов. Однако так же многие представители ФРС и аналитики указывают, что итоговая планка для ставки ожидается в районе 5%, что является максимальным уровнем с 2006 года. Уже этот уровень представляет опасность для технологического сектора и всех закредитованных компаний, а Американская экономика вообще представляет из себя гигантский кредит, поэтому долго на таком уровне без болезненной рецессии ставка находится не может. Хотя находятся и те, кто считает что ставку нужно поднять минимум до 7% чтоб точно обуздать инфляцию. Как отметил один аналитик если ставки будут долго находится в диапазоне 5-6% то вопрос не в том когда акции остановятся и стабилизируются, а когда они реально начнут по-взрослому падать.

( Читать дальше )

Может быть, это не правильные пчелы и они делают неправильный мед?

- 20 ноября 2022, 02:13

- |

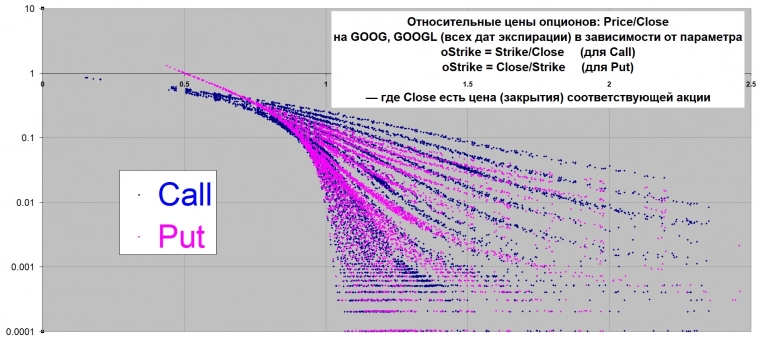

на всякий случай — легенда в текстовом виде:

Относительные цены опционов: Price/Close

на GOOG, GOOGL (всех дат экспирации) в зависимости от параметра

oStrike = Strike/Close (для Call)

oStrike = Close/Strike (для Put)

— где Close есть цена (закрытия) соответствующей акции

Google отмечает снижение спроса на онлайн рекламу в ряде секторов, в том числе в сфере криптовалют

- 18 ноября 2022, 16:56

- |

25 октября после закрытия торгов Alphabet (GOOGL) отчиталась за 3 квартал 2022 г. (3Q22). Выручка прибавила 6% и достигла $69,1 млрд. Без учёта валютных курсов выручка выросла на 11%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,06 против $1,4 в 3Q21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $70,6 млрд и EPS $1,25.

Выручка за вычетом расходов на покупку трафика (TAC) прибавила 6,8% и составила $57,3 млрд, что также ниже ожиданий Wall Street. На конец квартала у Alphabet $116 млрд в денежных средствах и эквивалентах и к/с фин.вложениях. Чистый долг отрицательный.

Сегменты. Выручка от контекстной рекламы в поиске (Google Search and other) прибавила 4,3% и составила $39,5 млрд. К этому сегменту также относятся доходы от Google Play, Maps, Gmail и др. приложений.

Выручка YouTube сократилась на 1,9% до $7,07 млрд. Аналитики ожидали $7,42 млрд. Выручка облачного подразделения Google Cloud взлетела на 37,6% до $6,87 млрд. Консенсус-прогноз аналитиков $6,69 млрд. Операционный убыток Cloud -$699 млн против -$644 млн в 3Q21. Сегмент “Google Network”, в основном включающий доходы от сервисов AdMob, AdSense и Google Ad Manager, снизился на 1,6% до $7,87 млрд.

( Читать дальше )

markets report 11/11/22

- 11 ноября 2022, 08:05

- |

Всем черная пятница!

Главная новость — это конечно инфляция, которая показала долгожданное и очень нехилое снижение. Рынки очень быстро и наполную врубили режим RISK ON. Это означает, что практически на всех рынках куда не глянь задвигается всё безрисковое и покупается всё рисковое! Резко все потеряли интерес к доллару, зато все мировые валюты к ненужному американскому фантику резко укрепились. Но еще больше просела доходность трежерей, потому что теперь участники торгов крайне сильно уверовали в скором смягчении политики ФРС ибо такая инфляция подает сигнал что, ЦБ со своей задачей начинает справляться, или многим кажется уже справился. А раз так, то значит это дно ура бухара, покупаем и едем в светлое будущее уже сейчас. Примерно такие настроения вчера царили на Уолл Стрит так как индекс SnP500 подскочил на крутейшие 5,5%, а технологический NASDAQ взлетел на +7,3% что является самым сильным движением вверх за последние 2,5 года.

Аналитики предупреждают, что с одной стороны рынок очень хочет торгануть «разворот ФРС» и вчера это было прям видно, особенно на резко обвалившейся доходности трежерей, которая теперь сильно ниже 4% — рекорд однодневного слива в этом году. Но с другой стороны, реакция прям оочень бурная и возможно участники торгов пережестили, поэтому неудивительно если случится небольшая коррекция. А вот если сегодняшние торги и соответственно неделя закроется в плюс – это будет очень хорошим знаком. Даже не смотря на то, что Пауэл заявлял ранее что пока курс на подъем ставки неизменен.

( Читать дальше )

markets report 2/11/22

- 02 ноября 2022, 10:06

- |

Всем среда!

Вчера в Америке был очередной не очень активный день, индексы закрылись небольшим снижением. Но тут важно отметить, что по началу они росли, и настроение у всех было хорошее, оно резко поменялось после неожиданно хорошего отчета о рынке труда, где было опубликовано больше вакансий, чем ожидали. Тем самым рынок труда крепкий и стабильный, а это снижает надежды инвесторов на то, что ФРС смягчится. Поэтому в очередной раз хорошие экономические данные привели к негативным последствиям. Вчера сильный рынок труда даже перекрыл самый слабый рост в индексе производственной активности, который должен был как раз подать сигнал «ну вот, экономика замедляется, пора тормозить».

Фигово отчитавшиеся на прошлой неделе META и AMZN, осваиваются под уровнем в $100 за акцию, с ними за компанию новые зоны для себя решил попробовать и GOOG. Вся эта троица может пойти еще ниже, если доходность трежерей снова поползет вверх. Лучше всех из бигтехов выглядит AAPL, который не стал валиться вместе со всеми, но за последнее время эта акция тоже изобразила что-то напоминающее разворот, поэтому вполне может пройти к уровню в $138-140.

( Читать дальше )

markets report 26/10/22

- 26 октября 2022, 09:06

- |

Всем среда!

На Американских площадках продолжают рулить быки, потому что в очередной раз сработала модель плохо это хорошо. Вчера снова вышли экономические данные свидетельствующие а снижении потребительского доверия и замедления роста цен на жилье, которые обычно снижают аппетит к риску в этот раз его подпитывают. Потому что усиливаются разговоры, что ФРС своего добилась не в борьбе с инфляцией, а по части нанесению ущерба экономике и рынкам, и пора ей уже притормозить. Подтверждает это доходность казначейских 10ти леток, которая продолжает остывать и уже постепенно подбирается к более спокойному уровню в 4%. Но говорить о смене тренда пока рано, заседания ФРС еще впереди и там ставку скорей всего повысят, а вот комментарии на будущее ожидаются уже более мягкие, что должно дать положительный импульс для рынков.

А вот корпоративные отчетности, которые до этого несли положительные настроения для котировок, вчера дали первые тревожные сигналы. 2 гиганта MSFT и GOOG после окончания торгов опубликовали весьма разочаровывающие отчетности, и их акции на постмаркете незамедлительно ушатали на 7%. Новость печальная как для этих знаковых техов так и для всего рынка, потому что учитывая их размеры, они могут сегодня потащить за собой всех, если не произойдет какой-нибудь супер радости. Самим GOOG и MSFT отчетность испортила динамику последних дней, потому что обе акции подавали надежду на новую восходящую тенденцию, а теперь ветер может перемениться, и они будут тестировать недавние минимумы.

( Читать дальше )

markets report 6/10/22

- 06 октября 2022, 10:29

- |

ВСем четверг!

Американский рынок вчера закрылся минимальным снижением, а изначально падение было гораздо сильней. Снова сработала модель хорошие новости это плохие новости. Вчера был опубликован рост рабочих мест, что сигнализирует о сильной экономике, поэтому поначалу многие решили фиксануть прибыль после нехилого миниралли двух дней, ибо сильный рынок труда, значит сильную экономику, а она в свою очередь разрушает надежды на разворот политики ФРС, главного сейчас драйвера для американского рынка. Многие аналитики продолжают давить, что фундаментальные показатель отношения цены к прибыли сейчас меньше обычного и типа акции перепроданы, но опять же этот показатель может стать еще ниже. НО справедливости ради, стоит отметить что за этот год акции действительно сильно просели и для долгосрочных покупок многие из них уже привлекательны. Доходность 10ти летних госбондов снова поползла наверх настораживая рынок.

Доллар против корзины мировых валют снова перешел к росту, как подсчитали некоторые аналитики это может нанести существенный вред и так просевшим техам. Дело в том, что сектор высоких технологий генерирует 58% свое выручкой за границе США, это во1ых самая высокая доля среди всех 11 секторов SnP500, а во2ых в случае ударажания доллара, выручка номинированная в других валютах падает, что соответственно снижает прибыль. О подобных сокращениях доходов ранее уже заявляли такие гиганты как MSFT, GOOG и AAPL. Технолгический NASDAQ и так показывает просадку сильней широкого SnP, но если доллар продолжит сильно дорожать это может стать вишенькой на торте проблем бигтехов в этом году.

( Читать дальше )

markets report 23/9/22

- 23 сентября 2022, 10:15

- |

Всем пятница!

Американский фондовый рынок продолжает заваливаться, там все по-прежнему отходят от последнего заседания ФРС, где она дала понять что будет идти дальше до победного, даже ценой наступления рецессии в экономике. Потому что по заявлению главы ФРС Пауэла лучше пережить рецессию сейчас чем позже, когда она будет гораздо тяжелей, с более плачевными последствиями. Под это дело ЦБ опубликовал прогнозы роста экономики, которые составили всего 0,2% в этом году, понятное дело что виноватых в этом потом объявят русских.

Инфляция пока не собирается отступать, а ее длительное нахождение на высоких уровнях серьезно вредит и рынками и экономике, об этом уже давно говорит глава ФРС и многие крутые экономисты, поэтому так важно ее победить и поэтому такое серьезное влияния на котировки оказывают новости насчет инфляции или борьбы с ней. Как следствие рынок закладывает в снижающиеся котировки, что под давлением инфляции пострадают корпоративные прибыли. Если отчетности за третий квартал не оправдают этих опасений или инфляция в октябре снова просигнализирует снижение или о чудо прохождение пика, мы можем увидеть очередной разворот индексов и ралли наверх.

( Читать дальше )

Прогноз рынка 📊 Публичная торговля 📢 Торговые сигналы 📆 22 сентября 2022

- 22 сентября 2022, 16:00

- |

#обзор

Ну вот наконец и большой обзор записал с мыслями, графиками и торговлей. Все как обычно

(

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал