FIX PRICE

Fix Price Group #FIXPdr

- 05 мая 2023, 10:55

- |

Fix Price Group #FIXPdr

Эмитент добавлен в портфель 3 октября 2022г

(озвучил на канале)

Балансовая стоимость 199.955р

Рыночная стоимость 242.260р.

Текущая доходность позиции 21.50%

Дивидендная доходность позиции 0%

Общая доходность позиции 21.50%

Компания продолжает оставаться в портфеле.

УРОВНИ ПОКУПОК

На мой взгляд при пробитии эмитентом уровня цены 400р можно будет с определенной долей уверенности говорить, что компания начала рост. Сейчас же пока рано говорить об этом пока не пройден локальный уровень в 370р. Безусловно радует тот факт, что эмитент уже достаточно долгий период времени отрабатывает уровень в 335р.

Добавлял бы я сейчас данную компанию в случае ее отсутствия у меня в портфеле — отчет очевиден — да.

Основные уровни для покупок (которые я считаю важными) отмечены на графике, это: 335, 315, 285. Эти цены не означают, что именно с этих уровней нужно покупать, это означает, что при подходе цены к этим уровням нужно смотреть, как цена его будет отрабатывать.

В любом случае, перед открытием позиции Вы должны четко понимать две вещи: где Вы будете закрывать позицию в случае наступления негативного сценария, какой риск Вы закладываете в сделку.

( Читать дальше )

- комментировать

- 113

- Комментарии ( 0 )

Как компании зарабатывают деньги. Fix Price

- 02 мая 2023, 22:27

- |

Фото Fix Price

Публичные компании нашего рынка приступили к публикованию годовых отчётов — всех этих красивых буклетов для тех инвесторов, на которых МСФОшки без картинок нагоняют тоску и желание немедленно выпить — то есть на таких как я. Поскольку пью я только в командировках, когда некогда эти ваши МСФОшки читать, я пребываю в неведении относительно того, как обстояли дела у российских публичных компаний в 2022 году. Не, ну ладно-ладно, про дивиденды я новости таки почитал, это на меня тоску не нагоняет.

Начинаю знакомиться с бизнесами тех, кого обошёл вниманием в прошлом году, когда я с грехом пополам осилил около 35 компаний и почти 50 эмитентов на Мосбирже (разница из-за «наземных левиафанов» Русгидро и Россетей с их выводком дочек) — можете почитать мои обзоры. Надеюсь, в этом году познакомлюсь ещё с горстью интересных бизнесов. Сегодня на моём рабочем столе — годовой отчёт Fix Price.

Fix Price – крупнейшая в России сеть магазинов низких фиксированных цен. Бизнес-модель магазинов фиксированных цен (англ.

( Читать дальше )

Лучший ритейлер в 1-ом квартале

- 01 мая 2023, 20:22

- |

Пока Магнит доедает шашлык и вспоминает до какого апреля они хотели опубликовать финансовые результаты, можно рассмотреть результаты по-настоящему публичных ритейлеров за 1-ый квартал.

Высокая прошлогодняя база дала о себе знать, достичь положительных результатов было трудно. Обо всем по порядку.

Внутри:

( Читать дальше )

Fix Price имеет неплохие преимущества на рынке товаров с низкой фиксированной ценой - Промсвязьбанк

- 28 апреля 2023, 18:36

- |

Выручка Группы в 1 квартале 2023 года выросла на 5,2% г/г и составила 65,9 млрд рублей на фоне роста розничной выручки на 4,9% и оптовой выручки на 7,6%. Скорр. EBITDA составила 11,4 млрд рублей. Рентабельность по скорр. EBITDA составила 17,4%. Чистая прибыль за период составила 5,9 млрд рублей. Рентабельность по чистой прибыли за отчетный период составила 8,9%.

Оцениваем результаты нейтрально. LFL продажи снизились на 5,1% г/г, что компания связывает с эффектом высокой базы прошлого года. При этом средний чек вырос на 4,1% г/г, а трафик сократился на 8,8%. Впрочем, речи об ухудшении перспектив компании нет: FixPrice продолжает расширять сеть как в России, так и за рубежом, а число лояльных клиентов увеличивается. По планам, компания может открыть в этом году 750 магазинов (+13%). В целом, считаем, что Fix Price имеет неплохие преимущества на рынке товаров с низкой фиксированной ценой.«Промсвязьбанк»

Fix Price представила слабые результаты за 1 квартал - Атон

- 28 апреля 2023, 11:21

- |

Выручка выросла на 5.2% г/г до 65.9 млрд руб., при снижении сопоставимых продаж на 5.1% г/г (средний чек +4.1%, трафик -8.8%) и росте торговых площадей на 15.5% г/г. Компания открыла 185 магазинов на нетто-основе, сохранив прогноз по открытию 750 магазинов в новом году. Валовая прибыль по МСФО 16 составила 22.0 млрд руб., а рентабельность — 33.3%. Скорректированный показатель EBITDA достиг 11.4 млрд руб., рентабельность — 17.4%. Чистая прибыль за период составила 5.9 млрд руб., рентабельность чистой прибыли — 8.9%. Общие заимствования составили 19.5 млрд руб. против 21.9 млрд руб. на декабрь 2022. Обязательства по аренде немного выросли — до 12.8 млрд руб. с 12.6 млрд руб. в начале года. Чистый оборотный капитал составил 11.4 млрд руб. против 9.1 млрд руб. на начало года. Капзатраты составили 2.1 млрд руб. на фоне открытия новых магазинов и инвестиций в строительства новых центров дистрибуции.

Компания представила слабые результаты, на наш взгляд. Больше всего настораживает падение сопоставимого трафика на 8.

( Читать дальше )

Fix Price - армия лояльных покупателей

- 28 апреля 2023, 07:55

- |

Поступательный рост бизнеса компании даже в сложных макроэкономических условиях вызывает уважение. 2022 год удалось закрыть с рекордной выручкой, а что же в 2023 году? У меня на столе лежат операционный и финансовый отчеты Fix Price за 1 квартал 2023 года, которые мы сегодня и разберем.

Итак, выручка компании за отчетный период выросла на 5,2% до 65,9 млрд рублей. Ключевым бенчмарком, с которым надо сравнивать динамику фин показателей продуктовых ритейлеров, является инфляция. Так, годовая инфляция на конец отчетного периода замедлилась до 3,5%. Fix Price не является продуктовым ритейлером и к нему не применимо сравнение с инфляцией, как это привыкли делать многие инвесторы. Работа с себестоимостью Fix Price и адаптация под новые условия, позволяют компании избежать негативного влияния снижения ИПЦ.

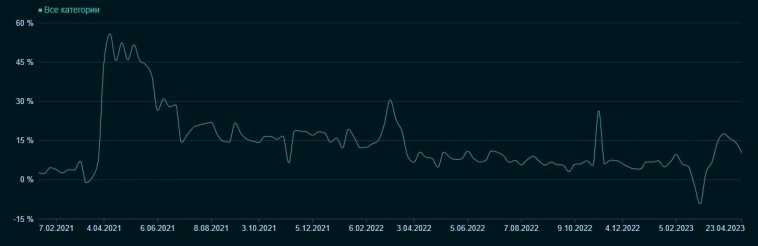

Тем не менее LFL средний чек вырос на 4,1%, LFL продажи в сравнении с 1 кварталом 2021 года увеличились на 5,9%, но немного снизились к 22-му. Произошло это за счет высокой базы прошлого года. На фоне геополитической ситуации мы видели аномальный ажиотажный спрос на товары первой необходимости.

( Читать дальше )

Fix Price: Прогноз финансовых результатов (1К23 МСФО)

- 27 апреля 2023, 15:59

- |

( Читать дальше )

Fix Price - рост продолжается, теперь и в Монголии!

- 27 апреля 2023, 14:37

- |

Компания Fix Price отчиталась за 1 квартал — бизнес продолжает наращивать операционные и финансовые показатели.

Тезисно мои мысли по отчёту:

👉 Выручка составила 65,9 млрд рублей и выросла на 5,2% год к году из-за влияния высокой базы прошлого года (потребители делали активные покупки из-за макро ситуации). Такие показатели можно ожидать от всех ритейлеров в 1 квартале.

👉 По открытию магазинов Fix Price продолжает выдерживать план: в 1 квартале 2023 года открыли 185 новых магазинов

👉 Компания активно расширяет географию продаж — первые 2 магазина появились уже в Монголии. Помимо этого Fix Price уже представлен во многих странах СНГ и в каждой из них органически растет. Потенциал роста в этих странах огромен т.к. конкуренция невысокая. В среднесрочной перспективе это хороший драйвер для роста.

( Читать дальше )

Выручка ретейлера Fix Price в I квартале возросла на 5,2%

- 27 апреля 2023, 10:24

- |

ыручка ретейлера Fix Price в I квартале 2023 года возросла на 5,2% по сравнению с аналогичным периодом годом ранее и достигла 65,9 млрд рублей, чистая прибыль составила 5,9 млрд рублей. Об этом говорится в сообщении компании.

Рентабельность по чистой прибыли за отчетный период составила 8,9%.

В отчетном квартале количество магазинов компании увеличилось на 185 (включая 18 франчайзинговых магазинов) и составило 5 848.

tass.ru/ekonomika/17623865

Выручка Fix Price в 1 квартале может вырасти на 11% при близком к нулю росте сопоставимых продаж - Велес Капитал

- 26 апреля 2023, 14:26

- |

Мы полагаем, что прошедший квартал стал для компании непростым, так как основные негативные тренды в экономике сохраняются, а дополнительное давление на результаты оказывал эффект высокой базы сравнения. Мы ожидаем, что выручка группы увеличилась на 11% г/г при близком к нулю росте сопоставимых продаж. Такие показатели являются самыми низкими за последние годы. Рентабельность EBITDA могла снизиться г/г на фоне увеличения расходов SG&A, но как мы думаем, осталась на высоком уровне 18,6%. Эффект базы сравнения, как ожидается, будет влиять на относительные показатели компании и в следующем отчетном периоде, а во второй половине года постепенно сойдет на нет.

Наша рекомендация для акций Fix Price — «Покупать» с целевой ценой 508 руб. за бумагу.Михайлин Артем

«Велес Капитал»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал