ETf

«The Future Fund» (FFND) - новый ETF "роста" на американском рынке

- 09 сентября 2021, 14:43

- |

На американском рынке появился новый ETF – «The Future Fund» (FFND)

Этот ETF нацелен на 10 глобальных меняющих мир трендов: круглосуточная информация и развлечения; социальные сети; мобильность — работа из любого места; электронная коммерция; инновации в сфере финансовых технологий; большие данные и безопасность; долгожительство; улучшение образа жизни; автоматизация; устойчивость.

📋 В портфеле ETF есть крупные известные компании: Tesla (6.35% от портфеля), Alphabet (5.14%), PayPal (3.13%), Twitter (3%), NVIDIA (2.94%), Snap (3.05%), Airbnb (2.21%), Facebook (2.05%), Visa (1.96%),Harley-Davidson (1.90%), NIKE (2.52%).

Но больше интересны менее известные и перспективные бренды:

— 🌽 Chipotle Mexican Grill (3.43%). Компания занимается разработкой и производством классических натуральных продуктов питания с полезными ингредиентами без искусственных красителей, ароматизаторов и консервантов. Это соответствует

( Читать дальше )

- комментировать

- 290

- Комментарии ( 0 )

«Азиатские драконы» или американские акции роста?

- 09 сентября 2021, 13:38

- |

Выбирать не нужно с новым фондом «БКС Восток-Запад»!

«БКС Восток-Запад» – инвестиционное решение для вложений в зарубежные активы без статуса квалифицированного инвестора. С ПИФом можно легко и уверенно инвестировать сразу в несколько международных рынков: США, Китая, Японии, Кореи и Индии. В ОПИФ вошли ETF (зарубежные биржевые фонды) на азиатские и американские активы. ETF позволяют распределять средства инвестора между разными секторами: от медицины и высоких технологий до природных ресурсов и тяжелой промышленности. В зависимости от ситуации на рынке управляющий фондом меняет фокус в портфеле.

Еще больше плюсов «БКС Восток-Запад»:

- Вложения в долларах США с комфортных сумм — в пределах $20 *. Валюта работает как ограничитель инфляции для вашего портфеля.

- За стратегию отвечает специалист с более чем 10-летним опытом работы. Он знает, как действовать на рынке в любых обстоятельствах.

- ПИФ дает возможность получать налоговые льготы при владении паями свыше трех лет**.

- Государственный контроль со стороны Банка России, который отслеживает деятельность управляющих компаний.

( Читать дальше )

Индексное инвестирование - дорога к коммунизму? Пост второй.

- 07 сентября 2021, 00:08

- |

В предыдущем посте мы выяснили, что глобальные ETF-фонды становятся де-факто крупнейшими номинальными владельцами активов, забирая себе право представлять на ГОСА и прочих корпоративных событиях своих пайщиков.

smart-lab.ru/blog/721820.php

Этот процесс несёт в себе внутренние риски, так как безусловно может приводить к конфликту интересов. По мере роста активов в ETF — приводить к консолидации власти в руках менеджмента и владельцев фондов.

К таким выводам приходят не только обыватели со Смартлаба, но и вполне себе уважаемые исследователи из Колумбийского университета:

papers.ssrn.com/sol3/papers.cfm?abstract_id=3673531

В относительно свежем докладе (декабрь 2020) авторы убедительно показывают, что количество бумаг в займе резко вырастает перед собраниями акционеров компаний.

Получается, что «злоупотребление правом» происходит сплошь и рядом, и является секретом Полишинеля только для нас с вами, миноритариев, которые и так в своей жизни врядли пойдут на ГОСА Майкрософт, будем уж честны и откровенны. Даже по зуму, даже в выходной =)

Но давайте попробуем экстраполировать ситуацию и «довести её до логического конца».

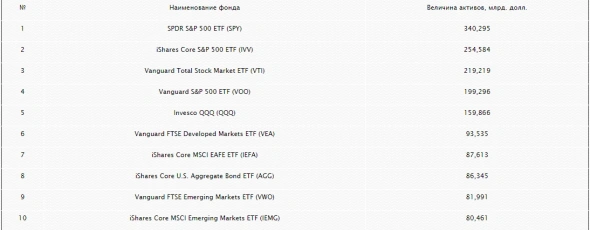

Обратим взор на список крупнейших ETF-фондов (данные на февраль 2021, но глобально в пропорциях ничего не меняется годами):

( Читать дальше )

Индексное инвестирование - дорога к коммунизму? Пост первый.

- 06 сентября 2021, 17:12

- |

Увлечение индексным инвестированием бодро и уверенно шагает по миру.

Все инвест консультанты от Уолл Стрит до нашей богоспасаемой Родины в унисон твердят — купи ETF и живи спокойно! Зачем пытаться изобретать велосипед, если долгосрочно рынок не обыграть?

Мысль выглядит разумной и логичной — купил паи фонда, который является просто техническим посредником и покупает за тебя активы по заранее известной и публично раскрываемой стратегии, и живи спокойно до старости.

Но таким ли уж техническими и нечего не решающим являются ETF-провайдеры?

Обратимся к крупнейшим управляющим компаниям - BlackRock и Vanguard.

Для понимания — BlackRock — владелец семейства фондов IShares. В фондах IShares на текущий момент почти $10 трлн., что составляет около половины ВВП США или 35 капитализаций индекса Мосбиржи. При этом около 8% самого BlackRock принадлежит прямому конкуренту - Vanguard, являющемуся по величине вторым провайдером ETF в мире.

Как видим, эти две крепко связанные махины контролируют огромные финансы, сбережения миллионов людей, и инвестиции тысяч компаний.

Ну и что, скажете Вы, сосредоточено у них много денег клиентов. Покупают-то они всё равно «условный SP500», и отклониться от правил не могут.

А теперь уважаемые знатоки, вопрос:

А КАК ЭТИ РЕБЯТА ГОЛОСУЮТ НА СОБРАНИЯХ АКЦИОНЕРОВ?

( Читать дальше )

Округление при покупке ETF

- 06 сентября 2021, 16:52

- |

Куча мелких сделок по нужной мне цене, комиссии нет — поэтому не страшно. Но после покупки увидел следующую картину — все сделки были совершены по 0,1117$, но итоговая цена покупки акции (пая) почему-то была 0,1124$

( Читать дальше )

ИНВЕСТИРУЕМ ПРАВИЛЬНО

- 06 сентября 2021, 08:41

- |

1. Сосредоточьтесь на долгосрочной цели.

Не существует надежной схемы быстрого обогащения, которая постоянно приносила бы вам деньги. Долгосрочные инвестиции в сбалансированный портфель, как правило, предоставляют вам преимущества “сложного процента”, явление, которое Эйнштейн назвал “восьмым чудом света”. Погоня за мемами, «актуальными» акциями, или ежедневной стратегией дневной торговли, повторяемой по «сигналам», приведет только к финансовым потерям на длинной дистанции.

2. Платите меньше.

Чем меньше вы платите сборов, налогов и транзакционных издержек, тем больше вы можете оставить для себя. Инвестирование в ETF (БПИФ) с низкими комиссиями, ликвидные ценные бумаги с низким спредом, а также долгосрочное владение активами для минимизации налогов, всё это подходы к сохранению большего количества денег для вашего растущего пенсионного капитала.

3. Кастомизированный подход.

Вам нужен сбалансированный портфель, соответствующий вашей толерантности к риску и финансовому положению. У каждого человека уникальный финансовый профиль и склонность к риску. Нет одной универсальной стратегии для всех. Более того, ситуация каждого человека не остается статичной. Обстоятельства меняются, и жизнь имеет обыкновение приносить вам сюрпризы, порой не самые приятные и нужно пересматривать свою стратегию исходя из новых условий.

( Читать дальше )

БПИФы и ETFы на Золото и Серебро на Мосбирже.

- 03 сентября 2021, 14:56

- |

Эмитент

ВТБ Капитал — я купил на 10% от портфеля.

https://rusetfs.com/etf/RU000A101NZ2

Тинькофф

https://rusetfs.com/etf/RU000A101X50

FinEx

https://rusetfs.com/etf/IE00B8XB7377

Серебро

( Читать дальше )

Etf на крипту

- 02 сентября 2021, 20:47

- |

Все больше заявок на ETF фонды на крипту подаются в SEC — орган в США, регулирующий биржи, фонды и акции.

Уже подали заявки крупные компании — Fidelity, Vaneck, ARK Кэти Вуд и другие.

Некоторые фонды даже сделали ETF со стратегией, где держат биткойн на 15%, а 85% в SP500 — уже неплохо. (Тикер SPBC)

К чему это я?

Появляется все больше простых и легальных входов в индустрию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал