CAPE

P-CAPE: Улучшаем дедушку Шиллера

- 16 октября 2025, 10:17

- |

Как оценить ожидаемую доходность рынка акций? Самый «наивный» подход, который сразу приходит в голову, может звучать так: давайте просто возьмем заработанную компаниями за год прибыль и поделим на текущую цену акций – посчитаем эдакий «обратный P/E». Прибыль компаний должна долгосрочно расти хотя бы со скоростью инфляции, так что такую прикидку можно считать грубой оценкой будущей долгосрочной реальной (сверх инфляции) доходности акций.

У такого подхода есть один досадный недостаток: периодически он показывает полную ерунду. Например, в мае-июне 2009-го P/E американского рынка равнялся 123 – просто из-за того, что прибыли корпораций резко упали в рецессию (а котировки акций тоже упали, но чуть менее сильно). Получается, инвертированный P/E тогда показывал сверхнизкие 0,8% – а реальная доходность рынка за следующие 10 лет по факту вышла 12,4% (чуть ли не в два раза выше среднеисторической для США – еще бы, при покупке на дне рынка-то!).

Здесь сразу напрашивается очевидный багфикс: давайте брать прибыли компаний не за последние 12 месяцев, а усредненные за чуть более длинный срок.

( Читать дальше )

- комментировать

- 3.8К | ★3

- Комментарии ( 7 )

Что делать, если акция достигла своей справедливой цены?

- 18 августа 2025, 11:33

- |

Продолжаю отвечать на вопросы студентов. Сегодня выбрал такой: “Надо ли фиксировать прибыль?” Ответ один — нет.

Как бы ни выросли акции и если коэффициенты, на которые вы смотрите, не кажутся вам слишком дорогими, а эксперты начинают писать о завышенных коэффициентах P/E и прочем, не спешите — подождите. Оценка мало что говорит о том, куда дальше будет двигаться акция.

P/E фактически показывает, сколько готовы заплатить за каждый доллар прибыли. И высокий коэффициент означает высокую цену. Если коэффициент превышает свои долгосрочные средние значения, нам говорят, что акция переоценена и в ближайшее время упадёт.

CAPE тоже не предсказывает будущее, так как использует прошлые данные для прогнозирования доходности на 10 лет вперёд. А прошлая доходность не предсказывает будущее. Мы с вами знаем, что на цену влияют прогнозы на 1–2 года, но прогнозировать дальше 2–3 лет невозможно.

Выводы

⚡Прошлая прибыль не влияет на будущую, а куда дальше пойдёт цена акции, зависит от того, насколько будущая прибыль соответствует ожиданиям.

( Читать дальше )

Взаимосвязь CAPE и будущей реализованной доходности акций

- 02 августа 2025, 14:22

- |

Раз уж речь зашла про CAPE (тут расписывал, что это такое), не мог не поделиться любопытными данными касательно данного мультипликатора. Один крутой товарищ (его тг — тут) посчитал способность CAPE прогнозировать будущую доходность на российском рынке. Кстати, данные по CAPE брал именно у него. Результаты представлены на графике. По оси x изображен CAPE, а по оси y — реальная реализованная доходность в % годовых в последующие 10 лет.

Что мы видим? Чем меньше CAPE, тем больше реальная доходность в дальнейшие 10 лет. И наоборот: чем больше CAPE, тем меньше доходность в будущем. Купив рынок в кризис 2008-го, когда CAPE равнялся чуть больше 5, вы бы получили более 10% годовых реальной доходности в следующую десятилетку.

На текущий момент CAPE по индексу Моськи находится на исторических минимумах — 4.51. Чисто взглянув на график, можно прикинуть, что в ближайшие десять лет, купив акции на этой отметке, потенциал доходности достигает 7-12% годовых поверх инфляции.

( Читать дальше )

Акции стоят столько, сколько рынок готов за них платить!

- 24 марта 2025, 11:16

- |

Что изменилось из-за бурного развития технологий? Акции “будущего” всегда в глазах инвестора стоят “не разумно”. Как определить разумность? Даже не представляю… Впрочем, я не считаю акции переоцененными просто потому, что рынок всегда прав.

Джон Кэмпбелл и лауреат Нобелевской премии Роберт Шиллер создали индикатор CAPE (Сyclically Adjusted Price-to-Earnings Ratio) – это скорректированное соотношение цены к прибыли компании на ее среднюю годовую прибыль за 10 лет, с учетом поправки на инфляцию за этот период. Это главное отличие от обычного P/E, который учитывает только прибыль за последний год. Это выравнивает влияние рыночных циклов на прибыль, сглаживая максимумы и минимумы.

Но самое интересное, что это не имеет никакого отношения к тому, как идут дела у компании в этом году и, конечно же, в следующем. Средний доход за последние 10 лет не предсказывает НИЧЕГО, хотя его разработали именно для этого 🤣

( Читать дальше )

Про коррекции и мультипликаторы

- 11 октября 2024, 06:11

- |

С момента окончания Второй мировой войны было 13 медвежьих рынков (рынок США), или в среднем 1 раз в 6 лет.

Двузначная коррекция происходила в 2 годах из 3. Никто не знает, насколько сильно упадут акции во время следующей сильной коррекции в 2024-2025 гг. Очень часто дно пытаются определить по мультипликаторам оценки акций (в т.ч. CAPE). Но они не упрощают задачу – слишком высокий разброс от средней.

заходите на тг канал https://t.me/TradPhronesis

"Нормализованный" CAPE.

- 19 июля 2023, 22:59

- |

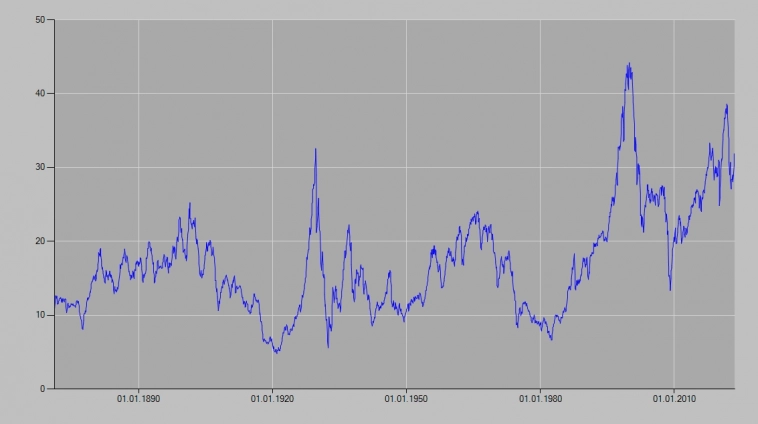

Сейчас он выглядит так:

Конечное значение 31.87, при среднем 17.04, с отклонением прикидочно на 2 сигмы. Вероятность кризиса достаточно высока.

Но как уже не однократно обсуждалось в том числе и на смарт-лабе высокие значения CAPE в последние 30 лет обусловлены низкими ставками ФРС, которые как раз сейчас растут.

Как бы там ни было решил создать нормализованный CAPE, правда ключевой ставки не было, поэтому нормализовал по 30 летней ставке по ипотеке (как мне кажется так для рынка даже точнее будет, средняя ставка взята за 8), получилось так:

( Читать дальше )

CAPE Шиллера по странам. Отклонение от среднего на 1 апреля.

- 05 апреля 2022, 08:06

- |

Пока же cashplan.ru — единственный канал в интернете, который говорил вам покупать доллары по 73 наглядно показывает CAPE для 20+ стран.

Обновил сегодня графики отклонений от среднего с данными на 1 апреля.

К сожалению, расчетного CAPE для РФ больше нет. Надеюсь, временно. Но тут и так понятно, что РФ относительно среднего дешев как никогда.

Для графиков CAPE по странам перерасчета не делал — там цена деления полгода и следующее обновление через 3 месяца.

Выбор «жертвы» и покупку для портфеля "Шиллер против всех" сделаю чуть позже.

Удачных инвестиций!

СДАЧА КВАРТИРЫ В АРЕНДУ. КАКАЯ РЕАЛЬНАЯ ДОХОДНОСТЬ? СЧИТАЕМ...

- 25 января 2022, 09:00

- |

В моем инвестиционном сундуке есть немного НЕДВИЖИМОСТИ. «Бумажной». Акции американских REIT-ов и российские бумаги на индустриальную недвижимость. Реальной «из кирпича и бетона» недвижимости пока нет. А не помешала бы. Все таки ее наличие успокаивает :)

Возможно, когда-нибудь появится, но покупать сейчас, на мой взгляд, неоправданно дорого.

Так как речь идет об инвестициях, а не о жилье для себя, то время не критично, и я могу себе позволить ждать. Косвенно на переоцененность жилой недвижимости (говорю о крупных городах) указывает доходность от сдачи квартир в аренду.

Для оценки потенциальной (или фактической) доходности предлагается КАЛЬКУЛЯТОР, который имеет несколько интересных опций:

( Читать дальше )

«САРЕ» Вселенная для тех, кто до сих пор верит профессору Шиллеру

- 16 января 2022, 14:27

- |

Не буду тратить время на рассказ про Shiller CAPE ratio. В интернете материала более чем достаточно. Скажу лишь, что тема эта для хардкорных долгосрочников, готовых ждать результата на больших временных горизонтах от 5 лет. Я к таковым себя отношу, раз. И профессору верю, два :).

Верю, несмотря на то, что Шиллер последние годы совсем не в моде, и доверие у многих инвесторов растерял. Не сказать, что много кто разорился полагаясь на его CAPE философию, но то, что инвесторы могли упустить много прибыли – это факт.

Тем не менее, я CAPE уважаю, и в течение 2021 года постепенно распродал свои ETFы на S&P500, значительно отклонившиеся от среднего Шиллеровского P/E.

Распродав и оказавшись с энным количеством кэша, я попробовал найти что-то взамен. Посетив известный сайт с CAPE расчетами (starcapital.de) я обнаружил, что сайт … умер, и удобные диаграммы для поиска недооцененных стран больше недоступны. Почитав в интернете отзывы CAPE-инвесторов недовольных смертью звездного ресурса, я подумал, что негоже в современном мире страдать от недостатка информации и сделал на своем сайте скромную САРЕ Вселенную.

( Читать дальше )

Начну инвестировать, когда фондовый рынок упадет. Часть 2

- 21 декабря 2021, 11:47

- |

Продолжение перевода поста «Начну инвестировать, когда рынок упадет». Первую часть можно прочитать по этой ссылке.

Сегодня вы узнаете:

- Что такое коэффициент Шиллера и почему российские акции такие привлекательные.

- В каком случае стоит забыть об инвестициях и начать покупать консервы и оружие.

- Что такое возврат к среднему и при чем здесь прогулка с собакой.

В процессе изучения поста я получил свою порцию удовольствия, так как практически во всем согласен с автором. Спешу поделиться этой находкой с вами.

Я начну инвестировать, когда рынок упадет. Продолжение

— У вас все еще имеется приличный запас кэша?

— Да…

— Кстати, в какой валюте?

— Швейцарский франк!

Ох, бедняга! За год он потерял 10% по сравнению с евро! Почему же в случае с покупкой валюты ты не рассчитываешь удачное время покупки? :)

—Не смейся надо мной! Как мне узнать как будут вести себя курсы валют? Это игра с нулевой суммой. Я предпочитаю хранить деньги в валюте той страны, в которой живу и планирую жить дальше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал