Buyback

Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день

- 06 апреля 2022, 15:21

- |

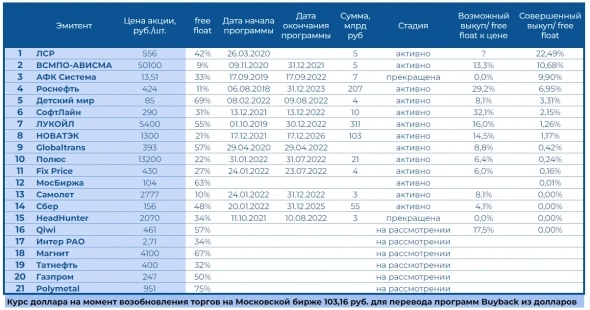

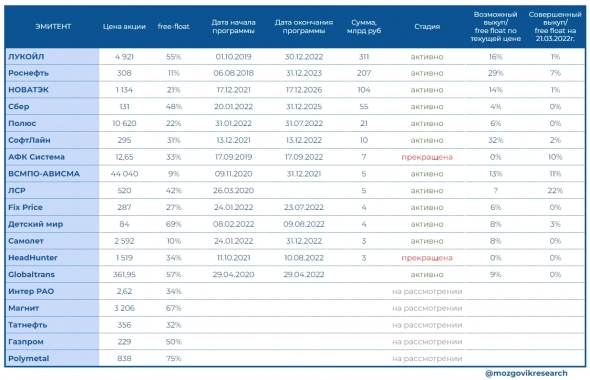

На сегодняшний день, цены акций многих компаний РФ сильно упали, и с целью увеличения привлекательности приобретения акций на фондовом рынке, 21 компания РФ уже либо объявили, либо рассмотрят приобретение собственных размещенных акций с открытого рынка, а также продолжают свои уже действующие программы выкупа.

👉 Самый крупный выкуп акций уже совершила компания ЛСР.

26 марта 2020г. ЛСР сообщает, что Совет директоров компании принял решение о реализации программы приобретения на открытом рынке акций Общества, в том числе, в форме глобальных депозитарных расписок, удостоверяющих права на такие акции, в максимальном объеме до 5 млрд руб.

На сегодняшний день выкуплено 9 670 535 акций (22,49 % от free-float), на сумму примерно более 7 млрд. руб., формально программа должна быть завершена, так как потраченная на приобретение акций сумма превышает ранее объявленную, но в

( Читать дальше )

- комментировать

- 10.2К | ★8

- Комментарии ( 8 )

Бизнес Роснефти продолжает выглядеть устойчиво - Финам

- 05 апреля 2022, 21:28

- |

На фоне вышеперечисленного мы полагаем, что акции «Роснефти» в ближайшие месяцы будут выглядеть лучше сектора и рынка. При этом отметим, что ключевым риском для компании является возможность введения эмбарго на российскую нефть со стороны ЕС.Кауфман Сергей

ФГ «Финам»

📈Московская биржа растёт на 12.5%, компания выкупает акции с рынка

- 01 апреля 2022, 10:39

- |

📈Московская биржа +12.5% Вчера вечером компания сообщила, что выкупила 156 462 обыкновенных акций, сумма небольшая всего 15.43 млн. рублей, но для разгона котировок самое то😉

Globaltrans продолжает исполнять обязательства по сервисным контрактам - Финам

- 30 марта 2022, 15:00

- |

Влияние санкций на бизнес и риски

Санкционные риски для Globaltrans минимальны, поскольку основная деятельность компании сосредоточена на территории России, основными клиентами являются также крупные российские компании, сервисные контракты с которыми исполняются.

Около 5% вагонного парка компании на данный момент временно заблокировано на территории Украины, однако влияние блокировки нивелируется за счет грамотного перераспределения парка.

( Читать дальше )

Минфин выкупит облигации внешних облигационных займов РФ выпуска «Россия-2022» с погашением 4 апреля 2022 г — текст

- 29 марта 2022, 15:28

- |

29 марта 2022 г. Минфин России информирует о проведении выкупа облигаций внешних облигационных займов Российской Федерации выпуска № 12840060V «Россия-2022» (ISIN XS0767472458) с погашением 4 апреля 2022 г. (далее – Облигации).

Данное информационное сообщение является публичной офертой.

Выкуп Облигаций проводится на следующих условиях:

а) выкуп Облигаций осуществляется по цене 100% от номинальной стоимости;

б) владельцы выкупаемых Облигаций в период с 16:00 29 марта 2022 г. по 17:00 30 марта 2022 г. направляют НКО АО «Национальный расчетный депозитарий» поручения на перевод Облигаций на казначейский счет Минфина России в НКО АО «Национальный расчетный депозитарий». Направление указанного поручения подтверждает согласие владельца Облигаций на предъявление Облигаций к выкупу Минфином России и является акцептом данной публичной оферты;

в) оплата стоимости выкупаемых Облигаций, включающей накопленный купонный доход на дату оплаты, будет осуществлена 31 марта 2022 г.

( Читать дальше )

Запуск программы выкупа акций станет альтернативным драйвером роста стоимости бумаг Globaltrans - Промсвязьбанк

- 29 марта 2022, 14:33

- |

Скорректированная EBITDA выросла на 8% г/г, до 29 млрд руб., чистая прибыль поднялась на 24% г/г, до 15 млрд руб. СД рекомендовал акционерам одобрить новую программу обратного выкупа в объеме до 10% капитала, включая ГДР. Компания также приняла решение приостановить выплату финальных дивидендов за 2021 год из-за сложностей с переводом дивидендов в кипрскую холдинговую компанию.

Запуск программы выкупа акций в условиях отсутствия «технической» возможности выплаты дивидендов станет альтернативным драйвером роста стоимости бумаг. Несмотря на ухудшение внешних условий, мы ожидаем сохранение спроса на услуги компании на высоком уровне, что позволит сохранить ей устойчивость своей бизнес-модели.Промсвязьбанк

Акции Норникеля, Распадской и Алроса выигрывают от ослабления рубля и от роста цен на товары - Кит Финанс Брокер

- 28 марта 2022, 18:35

- |

Сильнее рынка по-прежнему смотрятся акции экспортёров, которые сейчас компенсируют появившиеся проблемы девальвацией российского рубля. Нашими фаворитами являются акции «Норильского никеля», «Распадской» и «АЛРОСА», которые выигрывают не только от ослабления рубля, но и от роста цен на производимые товары.Баженов Дмитрий

КИТ Финанс Брокер

Также мы выделяем акции следующих компаний: «Лукойл», «Роснефть» и «НОВАТЭК». Бизнес данных компаний меньше всего может пострадать из-за более гибкой бизнес-модели и большой страновой диверсификации. Кроме этого, компании выкупают собственные акции, что в свою очередь, оказывает дополнительную поддержку котировкам.

( Читать дальше )

Новые санкции не затронули бизнес HeadHunter, АДР имеют все шансы на восстановление - Финам

- 28 марта 2022, 14:35

- |

HeadHunter — оператор крупнейшей в РФ онлайн-платформы по поиску работы, платформа выполняет роль посредника между работодателями и соискателями. Компания практически не имеет аналогов на российском рынке. Ближайшие конкуренты (SuperJob, Rabota, VK Jobs, Avito Jobs) в несколько раз отстают от HeadHunter по посещаемости сайта, количеству резюме и соискателей, числу открытых вакансий.

Доходы компании складываются из оказания платных услуг, в основном для работодателей (доступ к базе кандидатов, публикация вакансий, реклама, создание бренда HR, HR-аналитика, организация офлайн-мероприятий). Для соискателей также предусмотрены платные премиум-сервисы (статистика по вакансиям, откликам, рейтингам работодателей).

HeadHunter не в последнюю очередь является технологической компанией, так как ведет свою деятельность в интернете. Из последних новинок компания внедрила в свою платформу технологии AI и ML, благодаря которым новые алгоритмы быстрее проводят модерацию резюме, составляют рейтинги работодателей и кандидатов, выдают наиболее подходящие рекомендации вакансий и резюме по заданным критериям.

( Читать дальше )

📈СД Globaltrans рекомендовал акционерам одобрить новую программу обратного выкупа размером до 10% капитала

- 28 марта 2022, 12:45

- |

📈Globaltrans +0% Совет директоров рекомендовал акционерам утвердить на Годовом общем собрании, назначенном на 26 апреля 2022 года, новую программу выкупа акций (до 10% акционерного капитала, включая ГДР, уже принадлежащие Компании), которая будет действовать в течение двенадцати месяцев с даты проведения годового общего собрания.

https://www.globaltrans.com/investors/news/detail/2330

Какие российские компании сейчас проводят buyback - обратный выкуп своих акций (полный список)

- 22 марта 2022, 16:29

- |

Подробности про каждую из программ выкупа:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал