Buyback

МАГНИТ готов выкупить до 7,9% от всех выпущенных и находящихся в обращении акций у нерезидентов по цене первого раунда buyback - 2215 руб за шт

- 10 октября 2023, 18:51

- |

ПАО «Магнит» (MOEX: MGNT; далее — «Магнит», «Компания»), один из ведущих российских ритейлеров, сообщает о том, что ООО «Магнит Альянс» (далее — «Покупатель»), дочернее общество, опосредованно находящееся в полной собственности «Магнита», объявляет дополнительное тендерное предложение о приобретении за денежные средства обыкновенных акций «Магнита» (ISIN код RU000A0JKQU8) (далее — «Акции») в объеме до 8 023 740 Акций или до 7,9% от всех выпущенных и находящихся в обращении Акций (далее — «Тендерное предложение»).

Предыдущее тендерное предложение вызвало значительный интерес у международных инвесторов, при этом Покупатель приобрел 100% Акций, надлежаще предъявленных к выкупу.

Новое предложение также адресовано широкому кругу иностранных инвесторов, желающих продать свои Акции, в том числе Акционерам, которые владеют Акциями через Euroclear Bank SA/NV.

( Читать дальше )

- комментировать

- 380

- Комментарии ( 3 )

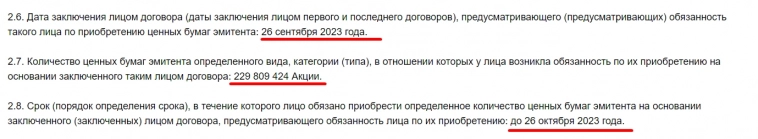

В АФК Система возможно выкуп на 4 млрд руб. ???

- 09 октября 2023, 21:46

- |

Вышла новость вечером, что дочка АФК Система выкупает за месяц до 26 октября 2023 г. — 230 млн акций. Это около 2,5% капитала или 5% фри-флоат. Это около 4 млрд руб. — равно дивидендам за прошлый год.

https://www.e-disclosure.ru/portal/event.aspx?EventId=s4dCx-CVjNEy6gmeP630pQA-B-B&attempt=2

Я всегда высказывался за выкуп акций. Он выгоден для компании, чем дивиденды. Компания получается покупает 1 рубль за 25 копеек.

Дочка АФК Системы скупит с рынка 230 млн акций AFKS до 26 октября

- 09 октября 2023, 21:36

- |

По договору, дочка должна выкупить с рынка 229,8 млн акций Системы, что по текущей рыночной цене означает выкуп на сумму 4 млрд рублей.

Выкуп будет осуществляться до 26 октября

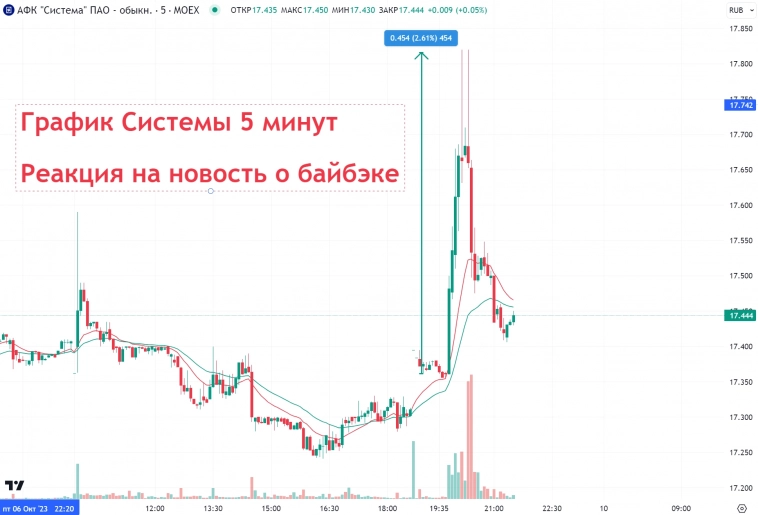

Акции Системы отреагировали ростом на 2,5% за 20 минут после выхода новости, потом сползли обратно:

Обсудить эту новость можно на форуме акций СистемыПо словам источников, это не байбэк.Возможно перекладывание из кармана в карман.

🧸Детский мир объявил buyback по цене оферты

- 09 октября 2023, 15:50

- |

Ретейлер предложил принять участие в выкупе акций другим способом

Детский мир

МСар = ₽50 млрд

🫡Для начала напомним об изначальном способе: участие в оферте. Сегодня же компания заявила, что акции можно будет продать и через простые торги на Мосбирже через подачу заявок.

📅Кроме того, в новом способе заявлены другие сроки возможности продажи: с 9 октября (сегодня) по 3 ноября. Тогда как в оригинальном варианте — с 5 октября по 14 декабря.

💵В то же время цена выкупа у обоих способов одинаковая: ₽71,5 за акцию.

📈После этой новости бумаги Детского мира (DSKY) в моменте взлетели на 9% и стоили ₽74 за штуку, что весомо превышает цену вариантов выкупа. Сейчас рост снизился и составляет 5%.

🚀По сути, оба способа ведут к одному и тому же исходу — продаже акций. И даже с одной и той же ценой. Так зачем же компания придумала этот новый способ?

🔸Судя по всему, для удобства акционеров. У нового варианта меньше волокиты, а скорость расчетов день-в-день. Второй способ значительно медленнее, но так того требует закон.

( Читать дальше )

Дочернее общество Детского мира запускает программу приобретения акций компании в дополнение к публичной оферте о приобретении Акций которое поступило в Компанию 5 октября 2023г

- 09 октября 2023, 10:01

- |

ГК «Детский мир» (далее – «Компания», MOEX: DSKY), специализированный ритейлер и лидер на рынке детских товаров в России и Казахстане, информирует, что дочернее общество Компании запускает программу приобретения акций ПАО «Детский мир» (далее – «Акции») в дополнение к публичной оферте о приобретении Акций, (далее – «Обязательное предложение АО «ДМФА»), которое поступило в Компанию 5 октября 2023 года.

Таким образом, акционерам Компании предоставлена возможность продать свои Акции по цене 71,5 рублей за одну Акцию двумя способами:

- Путем подачи заявки на торгах ПАО Московская Биржа в режиме торгов «Выкуп: Адресные заявки» (подробные условия продажи будут размещены на странице в сети Интернет по адресу: www.moex.com/ru/news/, в разделе «Новости фондового рынка»). Приобретение Акций у акционеров Компании в рамках программы приобретения на торгах ПАО Московская Биржа будет осуществляться дочерним обществом Компании – ООО «ДМИ» –в период с 9 октября 2023 года по 3 ноября 2023 года. Денежные средства от продажи Акций будут зачислены на брокерский счет в день заключения сделки. Налог на доход от сделки рассчитывается брокером автоматически.

( Читать дальше )

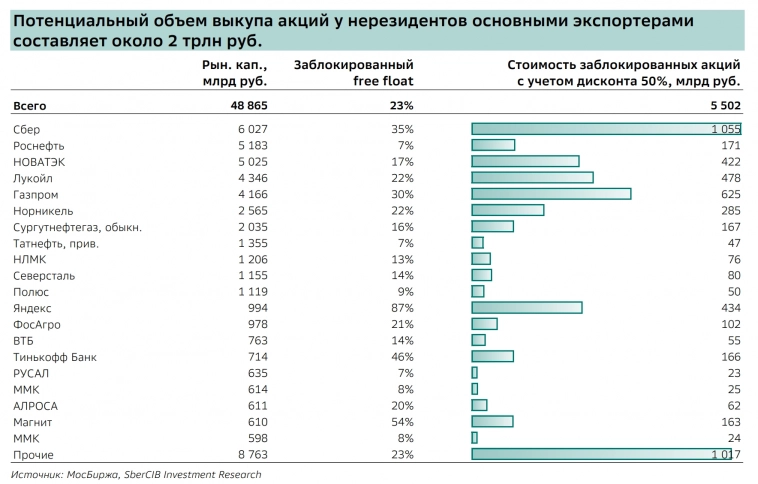

#BuyBACK у нерезов за <50% Магнит Лукойл Кто следующий: сколько заморожено, цена вопроса.

- 08 октября 2023, 08:48

- |

#BuyBACK у нерезов за <50%

Магнит

Лукойл

Кто следующий: сколько заморожено, цена вопроса.

Магнит выкупил у нерезидентов 21,5% своих

акций с дисконтом 50% за 48,5 млрд руб.

Вице-премьер РФ Александр Новак подтвердил, что Лукойл обратился к властям за разрешением на выкуп акций у иностранных инвесторов с дисконтом не менее 50%.

«С подобными

просьбами обращались и другие нефтегазовые компании.

Валюта для подобных сделок у компаний есть».

С уважением,

Олег.

Структура Детского мира установила цену обязательного предложения миноритариям ритейлера на уровне 71,5 руб. за акцию

- 05 октября 2023, 11:30

- |

Сбер пока не планирует выкуп акций у нерезидентов — Банк

- 02 октября 2023, 07:16

- |

Сбер не принимал решения по поводу возможного выкупа собственных акций у инвесторов-нерезидентов. Тема сейчас анализируется. Конкретных планов нет — пресс-служба

Стоит ли покупать Полюс? - АК Барс Финанс

- 26 сентября 2023, 17:41

- |

При этом, несмотря на повышение в середине года нерыночного давления на бизнес золотодобытчиков, последние новости, поступающие от компании, не свидетельствуют в пользу значимых изменений в структуре ее бизнеса после выкупа 29,99% акций (на данный момент компания завершила программу приобретения). Позитивным фактором для оценок является анонсированное эмитентом рассмотрение вопроса о погашении части выкупленных в ходе buyback акций, если в среднесрочной перспективе не будут определены конкретные цели для их использования.

( Читать дальше )

Рынок приуныл?

- 20 сентября 2023, 14:10

- |

Оптимисты засыпают, “всепропальщики” просыпаются. Действительно, ну кому нужна эта ваша нефтянка при нефти больше $93 и долларе 96? Подумаешь, цена нефти в рублях снова бьет рекорды… Вот будет нефть по $150, а лучше $200, тогда поговорим! Не видите что ли, ЦБ ставку повысил!? Все, на российском рынке ловить больше не-че-го!

Ладно, отбросим иронию в сторону. Пока ребята из клуба “та вы доху по ОФЗ и депозитам видели? кому эта ваша фонда нужна” потихоньку сливают свои акции, мы хотим быть чуточку более дальновидными.

Каждый день, пока нефть и бакс держатся на текущих уровнях, российские нефтяники (а за счет слабого рубля — и большинство экспортеров в принципе) сейчас зарабатывают достаточно, чтобы и платить налоги в бюджет, и гасить долг, и платить дивиденды/делать байбэки. Да, не все будет сразу, но пока одни инвесторы смотрят тупо на ожидаемую дивдоходность, мы советуем смотреть на TSR, или Total Shareholders Return — показатель суммарного дохода акционеров (прирост капитала плюс дивиденды).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал