эсэфай

"По каким параметрам выбирать акции перед дивидендным сезоном?"

- 04 декабря 2025, 16:53

- |

Мы рады видеть и приветствовать наших друзей и новичков канала!

Распродажа рынка оказалась короткой, поэтому кто вчера читал нашу публикацию с выбранными кандидатами для условий просадки, сегодня окажутся с процентами. Особенно подскочил Хэдхантер.

Рынок сегодня в процессе медленного восстановления и акции еще дешевые. Поэтому сейчас следует провести диверсификацию портфеля перед наступлением зимнего дивидендного сезона.

Сколько длится дивидендный сезон и как правильно выбирать акции?

1️⃣Дивидендный сезон происходит в декабре-начале января. Первое внимание на компании с крупными дивидендами. Главным рекордсменом года стал ЭсЭфай🏦 с дивидендом 902 руб (див. доходность 50%) за акцию. В нашей команде он есть только в моем портфеле с 2024 г. Всего 24 шт, соответственно сумма дивидендов составит 21 648 руб.🔥

2️⃣ Однако если в сделках ориентироваться только на размер дивидендов, будет ошибка. Учитывайте сюрпризы и колебания рынка. Меньше этому подвержены компании внутреннего рынка. Стабильность сохранила Транснефть⛽️ и может выплатит не меньше 175-195 руб за акцию (13-15% див. доходности).

( Читать дальше )

- комментировать

- 240

- Комментарии ( 0 )

Дивидендная доходность ПАО ЭсЭфАй (SFIN) 50+%. Есть подвох?

- 03 декабря 2025, 10:28

- |

Наступил декабрь — месяц, изобилующий дивидендными отсечками по итогам работы компаний за 9 месяцев. В этом году особняком выделяются акции ПАО «ЭсЭфАй», чей совет директоров рекомендовал выплату дивидендов в размере 902р. на акцию, что составляет 53% от текущей её цены. Дата фиксации реестра акционеров для выплаты 25 декабря.

Что стоит за такой щедрой выплатой и есть ли тут возможность для инвестора?

Основным источником выплаты являются средства, которые компания должна получить от сделки по продаже своего флагманского актива ЛК «Европлан» Альфа банку. После этого в портфеле холдинга останутся 49% ВСК и миноритарный пакет М-Видео. Дальнейшая стратегия компании неизвестна. В таких обстоятельствах сложно предположить, чтобы акции пользовались спросом у широкого круга инвесторов. Разве что с хорошим дисконтом к оценочной стоимости составных частей. Котировка мартовского фьючерса предполагает примерную оценку рынком будущей стоимости акций в районе 800-850 рублей. С большой долей вероятности можно предположить, что дивидендный гэп будет больше размера самого дивиденда, а значит доходность в 50+% не должна вводить в заблуждение.

( Читать дальше )

📊 SFI – считаем потенциальную прибыль

- 02 декабря 2025, 17:39

- |

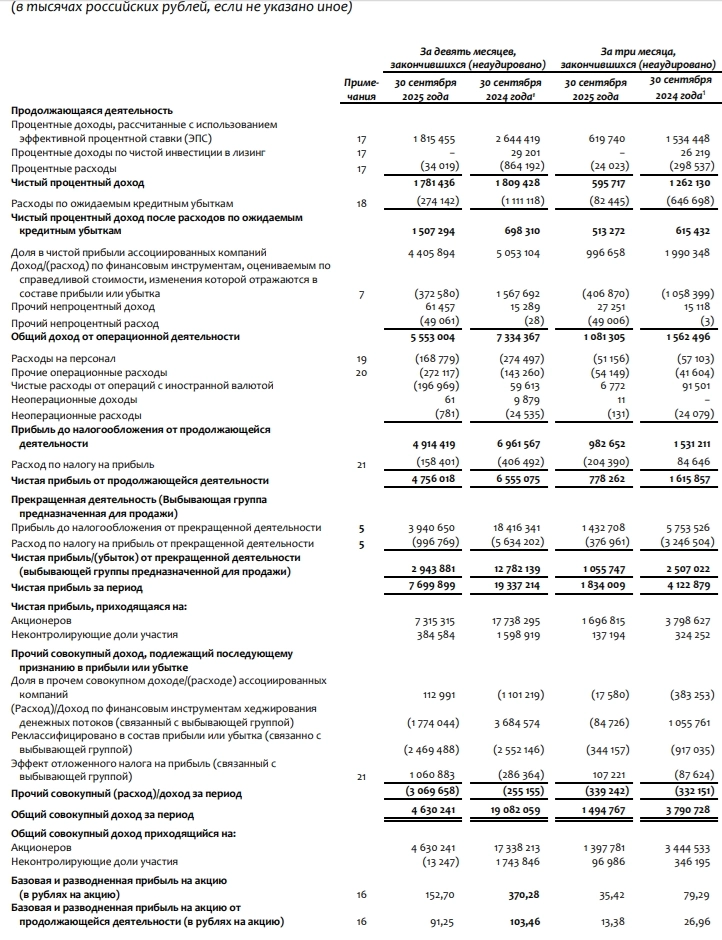

Холдинг отчитался по РСБУ:

📍 Операционный доход 5,6 b₽ (-23% г/г)

📍 Чистый процентный доход 1,8 b₽ (без изменений г/г)

📍 Чистая прибыль 7,7 b₽ (-60% г/г)

📉 Почему просел операционный доход

▪️ Снижение процентов по лизинговым активам Европлана

▪️ Меньшая прибыль от ВСК страхования — сыграла роль коррекция рынка облигаций в сентябре

▪️ Переоценка собственного портфеля облигаций: зафиксирован бумажный расход 372 m₽

Обвал чистой прибыли связан с резким увеличением резервов под кредитные убытки Европлана.

Европлан уже отражён как прекращённая деятельность, но пока остаётся на балансе. Суммарно у SFI получается следующий набор активов:

▪️ Европлан (87,5% доля), оценённый в 57 b₽ + 6 b₽ потенциальных дивидендов (получат после отсечки 15.12)

▪️ ВСК (49% доля), примерная оценка 30 b₽

▪️ М.Видео (9,9% доля) — 1,2 b₽ + 9 b₽ вложено в рамках докапитализации

▪️ Портфель акций и облигаций 1,4 b₽ + 900 m₽ кэша

Итого: 105 b₽ активов при капитализации SFI 85 b₽. Многие, кто считал оценку, не учли 6 b₽ дивидендов от Европлана, которые «в пути», и 9 b₽ докапитализации MVID — и именно поэтому у них не возникает дисконта. На самом деле дисконт есть.

( Читать дальше )

Топ-10 акций ноября с доходностью от 10%. Куда в декабре?

- 02 декабря 2025, 09:35

- |

За ноябрь Индекс МосБиржи прибавил 7% и перекрыл октябрьский провал — на рынке вновь надежды на деэскалацию. Разберем кейсы десяти самых доходных бумаг месяца, обозначим перспективы до конца 2025 г.

Выкуп со дна

Оценки курса Индекса МосБиржи на ноябрь оправдались — волатильностьупала, а ориентир над 2650 п. отработан. В моменте было годовое дно, под 2500 п., но быстро выкупились, и месяц закрыт недалеко от 2700 п. Итого: бенчмарк за период — плюс 7%, а самые доходные бумаги прибавили от 10% и более 40%.

На рынке вновь вспыхнули надежды на геополитическое урегулирование — идет очередная попытка возврата бенчмарка в аптренд. Если стороны вдруг придут к консенсусу, то переоценка рынка не заставит себя долго ждать, и до конца года бенчмарк может устремиться к круглым 3000 п., а иначе — очередной срыв на осенние минимумы. Вероятность положительного исхода несколько перевешивает. Позитивными факторами для экспортоориентированного рынка акций могут выступить и дальнейшее снижение ключевой ставки ЦБ, и начало восстановления курсов инвалют.

( Читать дальше )

Что ждёт Европлан после сделки с Альфа-Банком?

- 02 декабря 2025, 09:01

- |

🧮 Европлан, контрольный пакет которого планирует приобрести Альфа-Банк, представил во второй половине ноября фин. отчётность по МСФО за 9 мес. 2025 года и провёл конференц-звонок, предоставив нам хорошую возможность оценить перспективы компании, с учётом новых вводных.

📉 Чистый процентный доход с января по сентябрь сократился на -6,9% (г/г)до 17 млрд руб., что обусловлено снижением объёмов нового бизнеса на фоне жёсткой ДКП.

Высокие процентные ставки по-прежнему остаются серьёзным препятствием для клиентов Европлана!

На декабрьском заседании Центробанк может снизить ключевую ставку до 16%, но этого будет недостаточно для лизинговой отрасли. По оценкам менеджмента Европлана, возвращение к высоким темпам роста бизнеса возможно при ставке 12%.

📉 Лизинговый портфель сократился с начала года на -28% до 183,2 млрд руб. В первой половине года наблюдался заметный рост расторжения договоров, в то время как уже с августа-сентября ситуация начала постепенно улучшаться, да и количество изъятой техники стало сокращаться.

( Читать дальше )

SFI сбрасывает балласт: как продажа «Европлана» превратит лизингового гиганта в чистый инвестхолдинг

- 01 декабря 2025, 16:07

- |

Падение прибыли в 2,5 раза скрывает за собой стратегический разворот, который может кардинально изменить будущее одного из самых известных российских холдингов.

Финансовые результаты SFI за девять месяцев 2025 года на первый взгляд выглядят тревожно: чистая прибыль рухнула с 19,3 до 7,7 млрд рублей. Однако за этими цифрами скрывается не кризис, а сознательная и радикальная хирургическая операция на портфеле активов. Компания не просто фиксирует убытки она целенаправленно хоронит свою прежнюю идентичность, чтобы родиться в новом качестве.

Ключ к пониманию отчета одна строчка в учете: «прекращенная деятельность». Весь лизинговый бизнес, олицетворяемый «Европланом», был выделен в отдельную группу, предназначенную для продажи. Его прибыль в 2,9 млрд рублей это прощальный финансовый след уходящей эпохи. Подписание в ноябре договора о продаже 87,5% акций «Европлана» «Альфа-Банку» ставит точку в этой главе.

Почему холдинг расстается с некогда ключевым активом?

( Читать дальше )

Сегодня про ЭсЭфай

- 30 ноября 2025, 17:47

- |

Краткие итоги за 1П2025 года по МСФО:

Выручка -35.5%

Чистая прибыль -59.7%

Позитивные новости вокруг компании:

🟢SFI полностью закрыл свой корпоративный долг

🟢Европлан рекомендовал дивиденды

Риски присущие ЭсЭфай:

🔴Результаты главного актива под давлением

🔴Чистая прибыль снижается, что ограничивает дивиденды

ЭсЭфай не радует отчётами, но дивидендная доходность всё ещё ожидается выше 11%. Холдинг распределяет те деньги, что получает от дочек.

Уровень задолженности низкий.

Долг снизился на 100% с 2021 года.

Как менялись выплаты в последние годы:

0% выплачено за 2022 год

8.5% выплачено за 2023 год

20.9% выплачено за 2024 год

Возможный дивиденд — 174₽.

Ожидается по итогам 9 месяцев 2025 года.

SFI не откажет в дивидендах. Поскольку платит компания из чистой прибыли по РСБУ, которая за 9 месяцев выросла в 4.3 раза, то должны заплатить намного больше прошлого года.

Но связанна данная переоценка с переоценкой вложений в Европлан. То есть, вряд ли их будут учитывать при распределении дива. В консервативном сценарии могут заплатить около 90₽.

( Читать дальше )

Новый рекорд серебра. Это случилось! И другие важные новости этой недели

- 28 ноября 2025, 21:14

- |

Самое интересное за неделю.

Значение индекса #ммвб по итогу основной сессии 2676,42 пункта, или +2,10%📈

Оборот за день на данный момент 57 миллиард рублей.

Амплитуда колебания внутри дня 2,46%

Сегодня в конце рабочей недели подведём итоги по самым интересным событиям.

— По моему мнению, это движение индекса ММВБ за неделю.

— Супер-дивиденды Эс Эф Ай, пусть всё началось на прошлой неделе, но основные события разворачивались на этой.

— Новый исторический рекорд серебра.

Начнём с индекса.

По нашему индексу всю неделю были сложные движения. Амплитуда ММВБ на неделе составила на закрытие рынка от 2605,13 пунктов до 2713,02 пункта. В процентах получилось 4,14%. Амплитуда небольшая, но всё развивалось очень интересно. В начале недели индекс немного подрос, а затем упал в рамках коррекции, и началась стагнация. Все участники рынка ждали, когда пойдут новости, и пружина начала сжиматься. Разжалась она только в четверг, и пришла волна негатива на рынок. Наш президент выступил с жёстким заявлением, что интересы России должны учитываться, и мы хоть и готовы к миру, но в случае невыполнения наших требований решим поставленные задачи СВО военным путём, а также о нелегитимности украинского президента и невозможности подписывать с ним соглашения.

( Читать дальше )

SFI снизил прибыль на фоне подготовки продажи “Европлана”, но сохранил устойчивый капитал

- 28 ноября 2025, 16:52

- |

Инвестиционный холдинг SFI отчитался по МСФО за девять месяцев 2025 года. Чистая прибыль упала на 60,1% год к году и составила 7,7 млрд рублей, против 19,3 млрд руб. годом ранее. Падение связано с резким сокращением результата от прекращенной деятельности, куда выведен “Европлан” на фоне готовящейся продажи доли 87,5% Альфа-Банку.

Основной вклад в прибыль принесли дивиденды от участия в Страховом доме ВСК. За первое полугодие доля SFI в результате страховщика достигла 4,4 млрд руб. Это почти 60% прибыли холдинга от продолжающейся деятельности, что подчеркивает растущую роль страхового сегмента в структуре бизнеса.

Результат “Европлана” отражен отдельно в размере 2,9 млрд руб. прибыли за девять месяцев. На итог повлияли высокие резервы по ожидаемым кредитным убыткам, рост возвратов лизинговых автомобилей и снижение активности МСП из-за высокой ключевой ставки. В отчете отмечено, что при снижении ключевой ставки ЦБ может реализоваться отложенный спрос на автолизинг, но эффект уже будет получать новый владелец компании.

( Читать дальше )

ЭсЭфАй МСФО 9 мес 2025г: чистая прибыль ₽7,7 млрд (снижение в 2,5 раза г/г), 3кв: прибыль ₽1,83 млрд (снижение в 2,2 раза г/г)

- 28 ноября 2025, 15:22

- |

ЭсЭфАй МСФО

9 мес 2025г:

📉чистая прибыль ₽7,7 млрд (снижение в 2,5 раза г/г)

3кв:

📉прибыль ₽1,83 млрд (снижение в 2,2 раза г/г)

Инвестиционный холдинг SFI (ПАО «ЭсЭфАй», MOEX: SFIN) публикует консолидированные результаты по международным стандартам финансовой отчетности (МСФО) за девять месяцев, завершившихся 30 сентября 2025 года. Чистая прибыль холдинга за отчетный период составила 7,7 млрд руб. против 19,3 млрд руб. за январь – сентябрь прошлого года.

Существенный вклад в финансовый результат холдинга обеспечило участие в прибыли Страхового дома ВСК – 4,4 млрд руб. (49% от чистой прибыли страховой компании в первом полугодии 2025 года – 9 млрд руб.). Результаты ЛК «Европлан» отражаются в показателях чистой прибыли от прекращенной деятельности (в связи с планируемой продажей акций «Европлана»). За девять месяцев 2025 года лизинговая компания заработала 2,9 млрд руб. чистой прибыли.

Активы холдинга 30 сентября 2025 года составили 284,8 млрд руб. Капитал на отчетную дату равен 101,5 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал