фьючерс ртс

Ситуация на 13.05.18 по фьючерсу РТC

- 13 мая 2018, 20:50

- |

Вечер добрый.

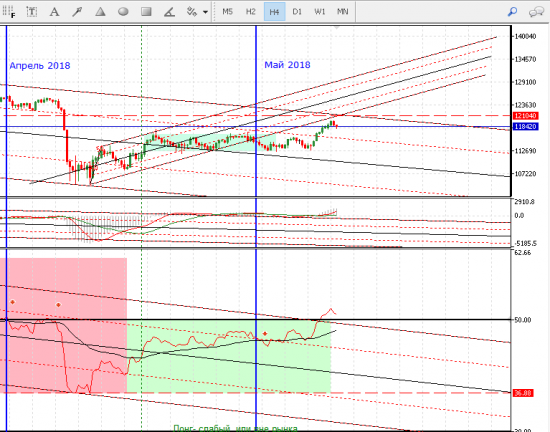

Анализ 4 часового графика:

На 4 часовом графике сохраняется восходящая тенденция.

Ближайшее время смены тенденции примерно 13 00.

В 13 00 возможен отскок вверх.

Вероятность отскока велика, поэтому входить в шорт преждевременно.

Не забываем ставить стопы.

Буду всем признателен и рад видеть в своей группе в контакте

- комментировать

- 436

- Комментарии ( 0 )

Объемный анализ RI: Прогноз, сценарии и планирование на 07 - 11 мая 2018 год.

- 06 мая 2018, 17:23

- |

В этой статье я хотел бы поделиться с Вами своим видением текущей ситуации на фьючерсе на индекс РТС (RI) под углом объемного анализа.

После сильного падения 09 апреля, на мой взгляд, рынок сменил настроение на негативное, и пока он находиться ниже 118 000 имеет смысл отдавать предпочтение продажам. С 19 апреля и до текущего момента рынок находиться в балансе между покупателями и продавцами в границах113 000 — 116 000. Также в пользу продаж говорит и то, что максимальный объем текущего контракта все еще находиться наверху на уровне 124 700, и все еще не было инерционных продаж к области 106 000 — 108 000 после резкого падения. Из ослабляющих идею продаж фактов, могу отметить, что начинают появляться покупочные кластеры и максимальный объем текущего баланса в нижней части.

Предполагаю 3 возможных сценария развития событий:

( Читать дальше )

Тернистый путь в алготрейдинге(TsLab). Догоним импульс.

- 26 апреля 2018, 12:29

- |

Следующий скрипт, изначальная идея

Три подряд растущие свечи, открываем лонг на следующей.

Условие слишком простое, у такой идеи практически нет параметров для оптимизации.

Идея трансформировалась:

Закрытие прошлой свечи больше, закрытия N свечей назад, причем закрытие прошлой свечи и закрытие N свечей назад больше какого-то значения.

Предполагаем, что на старшем таймфреме появился импульс

Здесь уже появилось больше параметров:

- N свеча назад

- больше какого-то значения

- таймфрейм входа

В таком виде столкнулась с такой ситуацией, что слишком много сделок.

- Точка входа нуждается в доработке, нужны уточнения

- В одной сжатой свече, происходит несколько входов

( Читать дальше )

Выход со сделки

- 16 апреля 2018, 22:31

- |

Выход с сделки осуществлялся на уровне 111600

Буду всем признателен и рад видеть в своей группе в контакте.

Продажа опционов - стоит ли игра свеч?

- 11 апреля 2018, 23:33

- |

Существует весьма распространенное мнение, что продажа опциона это всегда неограниченный риск при весьма ограниченной прибыли и, рано или поздно, приводит к маржинколу.

Свежайший пример, наш коллега Евгений 19 марта открыл практически безрисковую (как он, видимо, думал) позицию, продав 100 квартальных путов RI страйка 95. Полагаю, что тут не обошлось без влияния великого Коровина или его чуть менее великого ученика.

Подробности можно посмотреть в топике самого Евгения smart-lab.ru/blog/459029.php

У меня поначалу зачесались руки написать комментарий о серьезных недостатках такой позиции. Но не написал, решил не умничать. На самом деле, я очень понимаю автора, продал, ничего делать не надо, сиди и жди, когда приплывет золотая рыбка прибыль. Хоть не большая, а своя.

Тем не менее, если не использовать умные слова про всякие там греки, можно заметить, позиция первоначально плоха тем, что:

1. Волатильность квартальных опционов была низкая, существенно ниже месячных, не говоря уж о недельных. Любое снижение базового актива, как правило, приводит к повышению волатильности. А если снижение резкое, то и ГО начинает резко расти. При этом был продан пут, а не колл. Не стоит слушать известных продавцов краев, что вероятность ухода базового актива к выбранному ими краю близка к нулю. Близка то она близка, но для получения маржинкола необязательно проданным опционам заходить в деньги.

( Читать дальше )

Ситуация на 01.04.18 по фьючерсу РТС

- 01 апреля 2018, 16:08

- |

4-х часовой график:

На 4-х часовом графике ситуация следующая:

Точка 1, индикатор MACD — краткосрочно остается восходящая тенденция, после прохождения уровня 124 400 вероятнее продолжения нисходящей тенденции, что будет соответствовать пробою линии поддержки.

Точка 2, индикатор MACD — среднесрок, тенденция нисходящая еще не «сломлена»

Точка 3, индикатор MACD — При пробое линии сопротивления вероятность восходящего движения увеличится.

Буду всем признателен и рад видеть в своей группе в контакте.

Фьючерсы или опционы?

- 13 февраля 2018, 17:15

- |

( Читать дальше )

Торговый робот на QLUA в действии

- 25 января 2018, 14:14

- |

Сделал небольшое видео по работе своего робота. Видео делал первый раз и поэтому есть посторонние шумы (открывание и закрывание двери моего кабинета), извините за это!

youtu.be/XR3BwPyNt1M

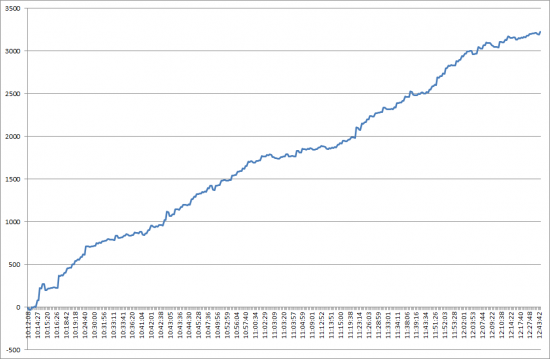

А вот график Equity за сегодняшний день по RIH8, объем 1 лот, комиссия учтена: 2р 45коп:

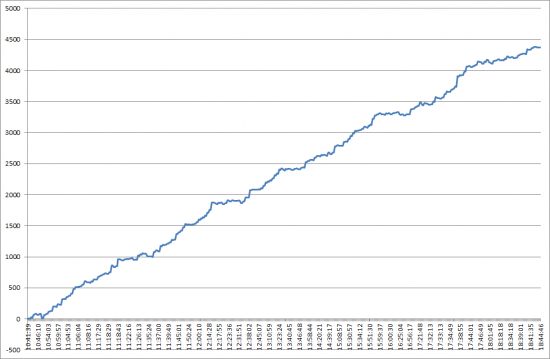

А это за вчерашний: дневная и вечерняя сессии

( Читать дальше )

10 000 пунктов по fRTS одной сделкой!

- 15 июня 2017, 12:51

- |

http://smart-lab.ru/blog/tradesignals/400906.php

Цель достигнута, хотя я не ожидал так быстро.

Кто нибудь взял 10к? :)

PS: Сам взял около 3к, просто я торгую интрадей, не держу особо позиционно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал