фиксация прибыли

3 способа, как и где ставить тейк-профиты, когда акция на хаях (ATH)

- 06 июля 2021, 22:43

- |

1) Через пересечение диагональных каналов, когда мы делаем восходящий и нисходящий каналы и на их пересечении определяем точки фиксации.

2) Расширение Фибоначчи, когда мы наносим расширение на предыдущий минимум до роста акции, далее 2 точка на максимальном экстремуме после которого началась коррекция и 3 точка на окончании.

3) Коррекция по Фибоначчи, наносим от максимальной точки до минимальной. Используется для определения остановки цены при коррекции, но можно использовать и для определения точек фиксации прибыли.

- комментировать

- 783

- Комментарии ( 3 )

Как правильно закрывать лонговые позиции перед обвалом

- 06 июля 2021, 13:58

- |

Ближе к закрытию рынка сортирую данные по возрастанию в столбце ПУ(дн) и режу всех с отрицательным показателем. Пытаться рассчитывать и моделировать будущее бесполезно, а так видно «слабых» в моменте. Пока остальные «сильные» показывают ежедневный прирост, их не трогаю.

Когда все позиции будут закрыты, то начну с нуля формировать новый портфель до следующего желаемого уровня абсолютной/относительной годовой доходности. Принципы отбора озвучены в предыдущих постах.

Сейчас закрываю два портфеля, один из которых дивидендный! Пока решил для себя, что нет никакого смысла довольствоваться дивидендной доходностью, которая в разы меньше естественного роста котировок. Рынок обязательно сильно откатится, поэтому сливки с тортика нужно слизывать вовремя. :)

Есть очень интересная стратегия торговли акциями

- 28 февраля 2021, 14:40

- |

Собираем портфель из акций и фиксируем доли каждой компании в портфеле к общему размеру депозита. Когда доля в портфеле изменяется из-за роста/падения цены, то приводим ее в первоначальное состояние продажей/покупкой эквивалентного количества акций.

Например, наш депозит 15 000$. Мы покупаем 100 шт по 30$ и это 20% портфтеля. Далее цена выросла до 36$, доля при этом выросла до 24%. Чтобы вернуть долю к 20%, необходимо продать акции на 600$ (3600$ — 3000$) или примерно 16 штук. Таким образом у нас стало 84 акции по 36$ и прибыль, которую мы забираем в 576$ (16х36$). Далее цена падает до 33$ и теперь наша доля уменьшается до 18%. Чтобы ее вернуть к 20% мы покупаем 7 акций на 231$ (3000 — 33х84) и теперь имеем 92 акции по 33$. И так далее. Часть прибыли можно реинвестировать и тем самым увеличивать общий банк.

Получается, что мы работаем без стопов и определенных тейков, держим долгосрочный портфель и иногда забираем прибыль. Буду использовать эту технику, когда наберу достаточное количество инструментов.

( Читать дальше )

фиксация прибыли Русал и НЛМК

- 11 августа 2020, 19:27

- |

Всё Растёт.

Сегодня были мной зафиксированы часть прибыли по акция НЛМК и Русал

Продал 1 лот НЛМК по цене 159,02 за акцию — на сумму 1590,20 рублей.

Продал 20 лотов Русала по цене 30,545 за акцию — на сумму 6109, рублей.

Сегодня растёт Татнефть — так хорошо Растёт, что вероятно в ближайшее время получу немного профита.

Жду на покупку ВТБ, ИнтерРАО, Русгидро.

Портфель поправил с учётом продаж.

Удачи всем в инвестициях )))

RE: отправил на пополнение 1980 рублей

Второй пошел!

- 29 июля 2020, 21:56

- |

Первая продажа прошла еще 3-го апреля (см. здесь).

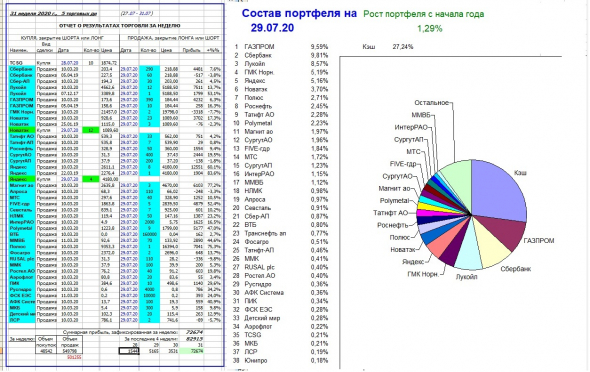

На этот раз зафиксировал прибыль тоже около 73 тыр., а портфель вышел в плюс с начала года:

Честно говоря я не ожидал такого роста, а, напротив, ожидал и ожидаю падения до примерно 800 по РТС.

Зато теперь у меня еще добавился кэш на закупку на падении. А если пойдем дальше вверх — продам последнюю порцию закупленных под корону бумаг.

Вот как то так.

Всем успехов в торгах.

Как лучше фиксировать прибыль опциона на страйке и когда он уже в деньгах? К примеру лесенкой напокупал колов, после понедельного гэпа какие-то в деньгах, какие-то около денег?

- 05 марта 2020, 11:21

- |

- ответить

- 1.1К

- Ответы ( 2 )

Как сберечь Удачу в торгах. Страхование психологических рисков.

- 05 января 2020, 11:43

- |

Большую часть написанного ниже успешный трейдер знает. Я лишь собрал в кучу, пропустил через свой опыт и кратко структурировал для удобства.

Итак,

Добрый день, уважаемые лучшие умы. Биржа- это турнир по миксфайту международного класса. Бои идут круглосуточно, круглый год. Тот, кто «выходит на ринг» так зарабатывать деньги, всегда на 250% уверен в себе. Уверен в себе больше, чем в любом другом- иначе бы не вышел.

Это, пожалуй, самая смешная хохма: говорить о взаимодействии таких людей с психологом. Это очень смешно. И правда, будет сидеть какая–нибудь симпатичная тетенька или, еще хуже, умноватый дяденька, понимающе-сочувственно смотреть Вам в глаза, слегка кивать, «оказывая вам эмоциональную поддержку» и ничего не понимать из того, что Вы говорите про рынок:

У Вас работает ТС, но проскальзывания сводят на нет норму прибыли или заводят в убыток. Брокер не вывел деньги, а Вам уже по плану вновь торговать. У Вас просадок в открытых сделках- ошиблись, сделку не закрыли, но именно сейчас выкуплены все ожидания, и наступила та самая точка на вход, а рабочий объем депозита уже выбран, и ТС не позволяет идти на этот дополнительный риск. И что делать: смотреть, как зарабатывают другие, как большой мешок хлопнул по рынку, создав себе эксклюзив еще минус 20 пунктов, и рынок шарашит еще вниз (или вверх), и надо входить, но вы уже в просадке… Да много всего еще.

( Читать дальше )

Каждый день вне рынка опасен для инвестора. По мотивам исторического максимума индекса Мосбиржи.

- 28 октября 2019, 09:57

- |

Продолжать держать российские акции или тем более докупать их в портфель на максимумах индекса для многих психологически некомфортно. Рынку свойственны колебания, а значит когда-нибудь обязательно будет и падение. И, кстати, именно знание о цикличности рынков заставляет нас беспокоиться о будущем падении рынков. Безусловно, снижение цен лучше было бы переждать без акций в портфеле. Но прежде чем, фиксировать прибыль в ожидании коррекции, и потом ждать когда возобновится рост, я предлагаю подумать вот о чем…

Пребывание вне позиций опасно упущенной прибылью. Для примера возьмем три акции — Газпром, Сбербанк и Норильский Никель. За последние три года было 760 торговых дней. За это время, например, Газпром вырос примерно на 82%. При этом 14 лучших дней Газпрома за этот период дали тот же результат! Пропустить даже часть из этих 14 дней означает существенную недополученную прибыль.

Аналогичная картина и в префах Сбербанка: +93% за 760 дней и всего 20 дней с наибольшим приростом дают в сумме такой же рост.

( Читать дальше )

Опыт начинающего инвестора 6. Фиксация в плюсах и переосмысление

- 10 августа 2018, 22:13

- |

Попробую обобщить основные истории.

1. Все началось с апрельской паники на Русале, где я сперва наварился, потом прозевал момент выхода. Жадность. Итог — в нулях.

2. Потерял на истории с Магнитом. Итог: минус

3. Выиграл больше, чем проиграл на недавнем отчете Феррари. Вывод тот же, что и с Русалом. Снова жадность. Урок — не жадничать, и вовремя фиксировать прибыль. Феррари поднимался со дна в 118 до 130, и я мог фиксироваться там с очень хорошим результатом в 10% в долларах за 2 дня. Но почему-то безосновательно и эмоционально поддался мысли, что Феррари уйдет чуть дальше в стратосферу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал