управление риском

Взгляд "замылился"

- 11 декабря 2020, 16:30

- |

Долго придумывал и сравнивал разные схемы управления капиталом, в ходе чего у меня замылился взгляд.

У кого свежий взгляд, поглядите, вы быстрее поймёте, может быть.

Сравниваем 2 варианта управления переменным плечом в трендовой ТС.

Первая схема

1. Пошёл тренд.

2. Нарастает накопленная прибыль.

3. Как только появляется прибыль, покупаем на неё «безпросадочные» активы вроде FXMM, чтобы по мере роста эквити сокращать плечо. Доля задействованного ГО портфеля остаётся прежней, но перераспределяется от рисковой части портфеля в пользу безрисковой части портфеля.

Вторая схема

1. Пошёл тренд.

2. Нарастает накопленная прибыль.

3. Вся прибыль оставляется в виде денег на счёте. Эти деньги считаются безрисковой частью портфеля, нагрузка на ГО снижается.

Вот эти 2 схемы являются полностью одинаковыми по своей сути?

Или всё же есть некая разница, способная оказать влияние на торговлю?

- комментировать

- 643

- Комментарии ( 9 )

Управление риском в контр-трендовой ТС

- 26 июня 2020, 13:36

- |

Трендовая система исходит из продолжения текущего движения.

Контр-трендовая система исходит из прекращения текущего движения.

В трендовой ТС тэйки длинные и плавающие, а управление риском осуществляется через стоп — потому что движение будет продолжаться.

В контр-трендовой ТС тэйки короткие, а стопы запрещены — потому что движение скоро всё равно завершится.

Но тогда посредством чего происходит управление риском в контр-трендовой ТС?

Интервью старое, но интересное и поучительное.

- 30 августа 2019, 12:27

- |

Не знаю автора, не знаю, что он делает сейчас, но он говорит, в отличие от инвестбольшинства, очень разумные вещи.

Портфель стратегий или лучшая стратегия

- 07 февраля 2019, 13:33

- |

Попробовал систематизировать причины, по которым портфель стратегий, загружаемый деньгами в равных долях, долгосрочно на порядок эффективнее, чем одна стратегия. Даже если портфель стратегий в среднем имеет доходность ниже, чем самая лучшая из используемых стратегий.

1. Разные фазы рынка.

На разных фазах рынка лучше работают разные стратегии.

2. Разный риск.

Более рискованные зарабатывают больше денег, менее рискованные выступают опорой, тылом.

3. Разные «чёрные лебеди».

В случае реализации «чёрного лебедя» одного типа будет уничтожена только часть портфеля, а остальные сохранятся.

Наверное, есть ещё какие-то причины, но пока вижу только перечисленные.

Сбербанк или доллар? (Регрессионный анализ фьючерсов)

- 10 ноября 2018, 09:27

- |

Давайте проверим эту гипотезу, поскольку она интересна в плане управления риском:

- Снижение — продажа SRZ8 и продажа Siz8.

- Увеличение — покупка SRZ8 и продажа SiZ8 (Сбербанк будет расти).

- Увеличение — продажа SRZ8 и покупка Siz8 (Доллар будет расти).

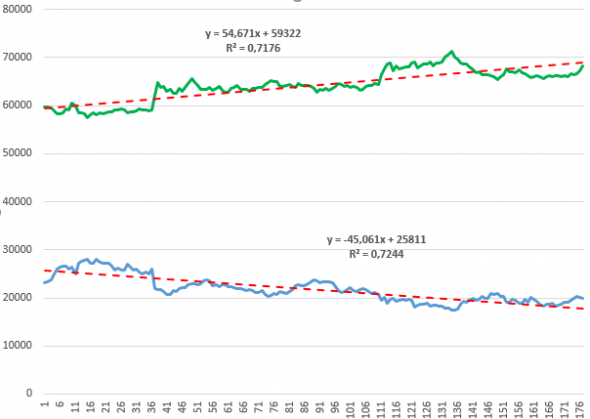

График. Котировки SRZ8 и SiZ8

Зеленая кривая — котировки SiZ8, а синяя — SRZ8. Из графика очевидно, что с достаточной высокой степенью вероятности будет расти SiZ8 и снижаться SRZ8.

Коэффициент корреляции равен -0,943 (минус), что означает высокую корреляцию между курсами этих фьючерсов, к тому же курсы между ними разнонаправлены. Значит использовать эту пару для описанных выше стратегий управления риском допустимо.

Оценка с помощью средней геометрической цепного индекса (темпа роста) котировок по выборке подтверждает, что в среднем в день котировок курс SRZ8 снижается на 0,09%, а курс SiZ8 повышается на 0,8%, что делает первую и третью стратегии предпочтительными. Исходя из 247 рабочих дней в 2018 году доходность SRZ8 составит -26,62 % (минус), а доходность SiZ8 +21,05%.

Табличка с данными не поместилась в пост, пишите в личку почту, отправлю файл.

Книга Technical Analysis на русском

- 16 октября 2018, 14:04

- |

Минимум воды, максимум рабочих ситуаций. Рекомендую к чтению! Реальная практика.

Cкачать в PDF тут Tekhnicheskiy_analiz_shenon.pdf

Пиар манипуляции в акциях, увлекательная история-расследование

- 12 марта 2018, 14:19

- |

Увлекательная история-расследование, о том как компании разводят инвесторов. С помощью пиар манипуляций и игрой числами

Предыдущее расследование тут https://smart-lab.ru/blog/454841.php

ЧАСТЬ 1

Сегодня у нас в гостях еще один представитель модного биомедицинского направления BSD Medical Corporation (BSDM). Разрабатывает и продает приборы для лечения различных онкологических заболеваний, основанные на эффектах целенаправленного термического и микроволнового воздействия на опухоль. Мое внимание она привлекла 9-го октября, когда после открытия взлетела почти на сотню процентов. Глянув на новостную ленту, я обнаружил причину столь резкого взлета.

Свежий пиар от компании. А в нем просто супер-пупер цифры. Фирма объявила о 391% росте продаж своей продуктовой линейки MicroThermX в сентябре этого года, по сравнению с сентябрем прошлого года. В том числе увеличение реализации расходных материалов, а именно одноразовых антенн SynchroWave, которые составляли значительную часть этих продаж, и рост арендной платы от клиник за использование оборудования. Дальше бла-бла-бла про то, что этот рост продолжится в четвертом квартале этого года.

( Читать дальше )

Pump and Dump схема

- 26 февраля 2018, 14:19

- |

Биржа это бизнес акул, одни имеют других, после прочтения вы удивитесь))

Вот интересная ситуация которую мы обсуждали у нас в группе https://vk.com/pennystockru прям перед накачкой LIVE, когда он еще стоил 6$

Небольшая история. Такие реальные письма приходят людям в почтовый ящик, кто живет в США))

( Читать дальше )

Из плюса выйти в минус.

- 06 сентября 2017, 14:28

- |

Что делать и как решить проблему, когда из плюсового трейда выходишь в минус. Какими способами вы пользуетесь ?

Подробный мануал как правильно зайти в шорт.

- 05 сентября 2017, 14:01

- |

Прежде всего нужно иметь план торгов и знать чего ожидать от акции, и как она может открыться. А вариантов открытий куча, но я рассказал про самые рабочие.

Есть акция под названием FENG. По дневному графику она улетела сильно (pump and dump), и потом её слили.

В чатике ловили её в районе 4.70$ все стандартно от уровней вчерашнего дня.

Про шорт от уровня вчерашнего дня, я подробно рассказал в этом видео https://www.youtube.com/watch?v=MDoftGig-q0 оно является пожалуй одним из самых главных для понимания как лучше торговать pump and dump, где нужно заходить и выходить.

Но сегодня речь пойдет о следующем дне, день после слива. По принципу он похож и на предыдущий день (Second day). Так же ждем уровни, но нужно знать, чего ожидать такого, чтобы зайти правильно в позицию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал