теханализ

Почему рано брать ЯНДЕКС

- 12 ноября 2025, 11:49

- |

На дневном тайме отчётливо видно, что в Яндексе идёт накопление.

🟢 Последний максимум 4 807, было предположение, что пойдёт всё-таки 3-ю волну, но не хватило сил закрепиться выше уровня 4 600, поэтому сейчас движемся в большом боковике.

🕯 На двухчасовом тайме строит треугольник, предполагаю выход из этого треугольника будет в нижнюю стенку 3 850.

🔽Если пробьет, то подтвердит фигуру.

Отработка примерно до 3 420.

✔️В данный момент позиции в Лонг я не рассматриваю, если посмотреть ещё меньше таймы, то ближайшая поддержка 4012, цена к ней поджимается.

👀Следим за этим уровнем и ищем сигнал в шорт.

Не является индивидуальной инвестиционной рекомендацией.

Подключиться к каналу в тг тут t.me/+7-fxPBUW0jVlZjEy

наш сайт taiti-trading.ru/

( Читать дальше )

- комментировать

- 138

- Комментарии ( 0 )

Анализ Нефти

- 11 ноября 2025, 15:59

- |

Анализ нефти (BRENT)

Сформировались волны (a) и (b). Сейчас идёт формирование волны ( c ):

Уже завершены внутренние волны [1] и [2].

Цена пробивает коррекционный канал, что указывает на продолжение роста.

Цель движения: 68,76

Критический уровень: 63,23

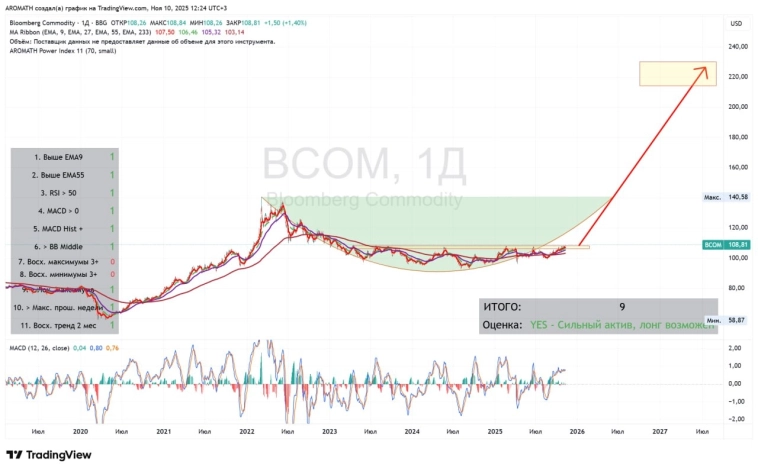

#BCOM Bloomberg Commodity Index готов к удвоению?!

- 11 ноября 2025, 11:22

- |

Рубрика #макроэкономика #макротренды от Aromath.

#BCOM Bloomberg Commodity Index готовится пробивать среднесрочный горизонтальный ценовой уровень 2,5 лет и лететь намного выше.

Намного — это не на +10%, а в разы.

Я допуская почти удвоение этого индекса (220) с текущих 109.

Индекс Силы Аромат Aromath Power Index у актива = 9, это продолжение мирового ралли.

Все циклы расписал подробное в БМВ Аромат от 16.10.2025 — посмотрите подробнее, все просто и понятно.

Все цены на всё в мире будут очень сильно выше текущих, пишу уже 3 полных года с конца 2022 об этом.

Если не верите — Aromath обещал вам золото по 3000+ usd долларов, когда оно стоило 1830,

результат — уже удвоение.

Всё остальное сделает тоже самое.

Вот такой вот паттерн огромной чаши будет нарисован практически везде без исключения, где он может реализоваться.

Мы уже сейчас зарабатываем именно на этих мировых трендах и тенденциях десятки и уже даже сотни процентов прибыли.

Как работает рубрика #макротренды #макроэкономика на коленке в канале Aromath.

( Читать дальше )

Банкт СПБ технический разбор

- 11 ноября 2025, 10:47

- |

#БАНКСПБ

🕯 На Д1 Построил клин, о нем я говорила предыдущем разборе, который можно найти в навигации.

🔽Фигуру подтвердил, так как пробил стенку клина 374,8 и уже пошёл отрабатывать.

Тренд восходящий, фигура контртренд.

Отработка клина пример до 265.

На двухчасовом тайме оттолкнулся дважды от уровня поддержки 327,5.

📊 В данный момент цена упирается в промежуточный уровень 346,9, если пробьет, то пойдёт до 354,7.

В этом случае построит двойной дно, при пробитии подтвердит, а значит есть шанс вырасти до 384.

НЕ является инвестиционной рекомендацией

( Читать дальше )

"Что необходимо знать инвестору об Озон перед началом торгов в России?".

- 10 ноября 2025, 17:01

- |

Рады приветствовать вас, наших друзей и новичков канала

На сегодня более привлекательной компанией стал МКПАО Озон📦 потому что уже завтра ожидается возобновление торгов. Для грамотности наша команда решила подготовить подписчиков. Вчера вкратце рассказали свежие новости и планы о дивидендах. Сегодня изучим структуру и позитивные факторы, которые будут поддерживать бумагу в ближайшие недели.

1️⃣Основной состав акционеров Озона занимает АФК «Система» (31,8%) и основатель венчурного фонда LETA Capital Александр Чачава (27,7%). Дополнительно 7,6% у другие миноритариев ранее были в виде АДР. Здесь важно отметить факт, что большинство иностранных были не готовы «переезду» в Россию, поэтому покинули капитал. Так Озону будет удобней завтра начинать торги без бюрократизма.

2️⃣ Озон сегодня выложил свой отчет за III квартал 2025 г. Это важно знать любому инвестору если есть планы. Выручка выросла на +69%, таким образом компания уже превысила собственный прогноз за 2025 г. Ранее прогнозировалась 40%, а сегодня уже 43% и год не закончился. Весомый аргумент☝️

( Читать дальше )

Мечел технический разбор

- 10 ноября 2025, 12:04

- |

#MTLR #Мечел

📊На Д1 цена движется в нисходящем тренде, строит 3 волну Эллиотта из 5.

Третья волна самая длинная, я ожидаю, что ее окончанием может стать уровень 53 р.

📈На 2ч строит сужающийся треугольник.

Цена движется внутри треугольника. Нижняя стенка в данное время 66,90, верхняя стенка 67,70. Отработка треугольника 71,40.

При пробое верхней стенки и закреплении выше, фигура будет подтверждена.

Можно будет присмотреться к лонгу, но не забываем, что в данной ситуации это контртренд, фигура может не отработаться.

Не является индивидуальной инвестиционной рекомендацией.

Канал в тг t.me/+7-fxPBUW0jVlZjEy

( Читать дальше )

Илон Маск - отец нации или "наше всё"

- 07 ноября 2025, 12:29

- |

Маску поставили задачу и условия получения 1 триллионного бонуса в #TSLA 🚗 🔋🤖:

Чтобы получить этот бонус в полном объеме, Маск за десять лет должен достичь нескольких целей, в том числе расширить развивающийся бизнес Tesla по производству роботакси и увеличить рыночную стоимость компании как минимум до $8,5 трлн.

Подробнее на РБК:

www.rbc.ru/quote/news/article/690b77a59a7947d9ce3464e5?from=copy

Сейчас капитализация около 1,483 трлн.долларов.

Всегда главное — Кто делает, а не что.

Самые популярные страницы в Википедии в 2025 году такие:

Единственная возможность на бирже купить то, где есть и делает сам Маск — это акции #TSLA.

Этого достаточно большим деньгам в мире — тем, кто смотрит и видит чуть дальше и дольше, чем собственная квартира и один год.

Tesla — компания уже далеко и давным-давно не автомобильная.

( Читать дальше )

Сферический конь или коньяк? в вакууме...

- 07 ноября 2025, 12:19

- |

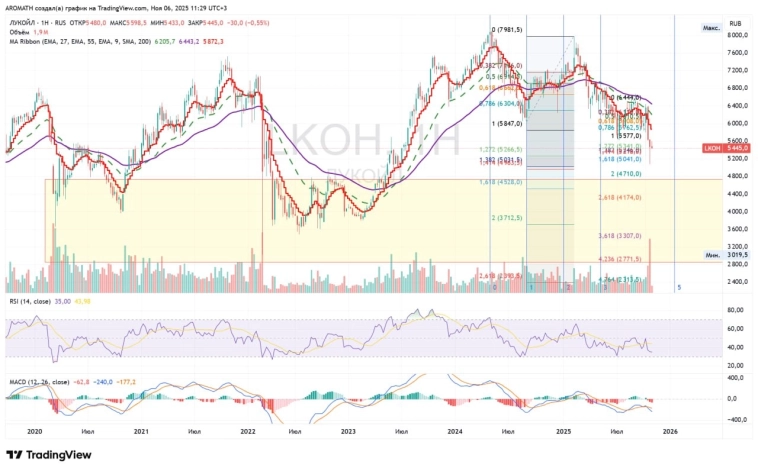

Ещё 2 месяца назад дивидендный Аристократ #LKOH ЛУКойл и дивиденды два раза в год по расписанию от крупнейшей частной нефтяной компании страны казались вещами незыблемыми.

А теперь это сферический конь или коньяк? в вакууме.

Дивидендные пенсионеры расслабились, в очередной раз успокаивая себя тем, что у них то «средняя 3000/4000/5000 (поставьте любую цену, хоть 1000)»,

«Акции окупились уже дивидендами — мне беспокоиться не о чем»,

«Дивдоходность двузначная будет все равно» и прочие нелепые прибаутки.

А потом, ой…

Стоимость активов упала на 40% ⬇️

И уже никакие подачки дивидендные не нужны становятся — портфель красный, минуса огромные.

Это есть очень распространенный, ярчайший пример неэффективного управления и вообще отсутствия системы управления портфелем вследствии посредственности, халатности и отсутствия базовых знаний и компетенций.

Да, вам повезло купить ЛУКойл, который вырос и платил дивиденды.

Но времена меняются, сейчас он легко оставит вас на голодном пайке.

Когда актив едет безоткатно вниз, за год минус 25%, а такие сказочные дивиденды уже стали чем-то мифическим и призрачным.

( Читать дальше )

Внимание! Индекс мосбиржи!

- 07 ноября 2025, 09:55

- |

Индекс мосбиржи, чего то уже построил, а ты не видел!

Индекс мосбиржи, чего то уже построил, а ты не видел!Друзья, товарищи, доброе утро!

Всем желаю хорошего настроения.

Я вам сейчас расскажу, что же я думаю по рынку.

Вообще, я думаю, что мы пойдем вниз. Все, на этом заканчивается мое голосовое сообщение (оно тут) . Ставьте лайки, пишите комментарии.

Ладно, шучу.

Что у нас построилось? У нас построился клин.

На двухчасовом, часовом, четырехчасовом тайме хорошо его видно. Клин этот мы пробили уже, подтвердили фигуру, потому что закрепились ниже уровня 2549. Цена идет в небольшом канале на понижение цена.

Но у нас на этой неделе прям очень-очень плачевно все с волатильностью, с объемами. Кто-то опять украл у нас объемы. Я не знаю, возвращайте скорее, иначе так торговля не пойдет. Торговать сейчас тяжело, особенно интрадейщикам.

Но у нас есть хорошее спасение торговать фьючерсами. И всем рекомендую изучить фьючерсы, потому что сырье вообще никак не коррелирует с нашим рынком и ходит довольно быстро и четко.

( Читать дальше )

Лукойл отрабатывает отскок после сильного медвежьего импульса

- 06 ноября 2025, 21:16

- |

Лукойл отрабатывает отскок после сильного медвежьего импульса. Но пока что не дотягивает даже до ближайшей зоны сопротивления в районе 5630 — 5700.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал