сырьевой рынок

Платина подорожала до максимума за 10 лет

- 19 июня 2025, 13:58

- |

Спотовая цена на платину 19 июня достигла максимальных с сентября 2014 года $1350,17 за унцию. С начала января ее котировки прибавили более 45% на фоне дефицита предложения и усиления мирового спроса.

Ключевыми драйверами роста, как пишет аналитик Freedom Finance Global Владимир Чернов, стали ограниченные запасы, активные закупки со стороны ювелирной отрасли, а также статус защитного актива и острый дисбаланс между спросом и предложением. World Platinum Investment Council, как и двумя годами ранее, прогнозирует дефицит платины в 2025-м и оценивает его более чем в 900 тыс. унций. Нехватка этого сырья обусловлена сокращением производства в Южной Африке. В этой связи мировое предложение продолжит сокращаться на 4–6%.

Учитывая это, прогнозируем рост котировок платины до $1300–1500 за тройскую унцию в текущем году. При условии сохранения дефицита и расширения применения металла в водородной энергетике и гибридных транспортных средствах в 2026-м он может подорожать до $1600–1700 за унцию. При удовлетворении текущего спроса котировка уйдет в диапазон $1100–1200.

( Читать дальше )

- комментировать

- 291

- Комментарии ( 0 )

Минэнерго США снова понизило оценки роста мирового спроса на жидкие углеводороды

- 11 июня 2025, 11:17

- |

Министерство энергетики США (EIA) понизило прогноз спроса на жидкие углеводороды в 2025 году на 180 тыс. б/с, до 103,53 млн б/с, а в 2026 году — на 30 тыс. б/с, до 104,58 млн б/с.

Снижение прогноза, как пишут аналитики Freedom Finance Global, стало продолжением тренда последних месяцев, так как с начала 2025 года EIA уже несколько раз корректировало оценки а. Так, в январе прогноз на 2025 год составлял 103,9 млн б/с, в феврале- 103,8 млн б/с, а в апреле уже 103,71 млн б/с. Каждая новая редакция отчета EIA отражает осторожность регулятора в оценке темпов восстановления мировой экономики и спроса на энергоносители. Ключевыми факторами, сдерживающими рост потребления, остаются замедление экономики в Китае, высокая инфляция в ряде стран, сложности в промышленном секторе Европы и неопределенность с импортными тарифами, которые способны снизить объемы внешнеторговых отношений и замедлить темпы роста глобальной экономики.

На этом фоне ОПЕК в своем последнем ежемесячном отчете, напротив, сохранила относительно более оптимистичный взгляд.

( Читать дальше )

Серебро пытается переписать историю, собирая все силы

- 04 июня 2025, 21:53

- |

Среда по серебру прошла под знаком тестирования исторических уровней в районе области сопротивления, оформленной между уровнями 34.58 и 34.86. Но, по факту, у нас сформирован широкий диапазон с противоположной границей в районе 28+ фигуры. Текущие попытки прорыва пока не увенчались успехом, но при новых достижениях золота можем увидеть пробой и по серебру указанной области.

Вариант отскока и коррекции также вполне возможен, тем более в канун пятницы – традиционного дня фиксинга. Здесь интересно будет посмотреть на формирование свечных сигналов, которые смогут перебить последнюю длинную белую свечу. Например, поглощение или завеса из темных облаков. Стоит отметить, что длинная белая свеча с последующей консолидацией около границы флета может быть простым и действенным флагом, который может застать продавцов врасплох.

Понравилась моя статья, и пользуетесь приложением Telegram? Если Вы ответили на оба вопроса «Да!», тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

( Читать дальше )

💣 ОПЕК+ уничтожает нефтяной рынок. Когда союз, созданный для контроля, сам теряет контроль... Почему Саудиты разозлились и что делать России?

- 08 мая 2025, 21:07

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас статью — "что делать инвестору, при падении рынка после истеричных твитов Трампа ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#129. За чашкой чая...

В СМИ снова начинают разгонять новости о повышении добычи в июне от ОПЕК+… Ну, и как это в очередной раз «уничтожит» российскую экономику?

🛢️ Сейчас видим, как Brent ходит между «пытаюсь закрепиться выше $70» и «как бы не улететь ниже $55 за полгода». Стоит рынку немного вздохнуть — тут же подлетает Саудовская Аравия с новым кульбитом или Трамп с твитом, способным снести $5 за день.

И вроде бы, с апреля нефть пыталась восстановиться после обвала, который мы и разбирали, но ОПЕК+ сделал все, чтобы этого не случилось. Они продлили до июня увеличение добычи на 411 тыс. баррелей в сутки, которое они уже активно реализуют. Рынок отреагировал соответственно…

( Читать дальше )

- комментировать

- 14.9К |

- Комментарии ( 44 )

BRENT: новая реальность

- 07 мая 2025, 07:06

- |

Нефть марки Brent, после ключевых решений ОПЕК+, обозначила новый торговый коридор. Нижней границей диапазона является область поддержки, сформированная между уровнями 58.17 и 58.75. Верхней границей, от которой медведи вновь могут пойти в атаку, является область сопротивления, лежащая между горизонталями 67.72 и 68.50. Также стоит отметить, что через верхнюю сторону флета проходит 50% уровень коррекции от последнего нисходящего движения с 81.73 до 58.17. Новая реальность для быков, новая реальность для медведей — каждый последующий диапазон ниже предыдущего.

Понравилась моя статья, и пользуетесь приложением Telegram? Если Вы ответили на оба вопроса «Да!», тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям.

BRENT: шторм продолжается, но медведи уже увидели новые территории

- 13 апреля 2025, 14:41

- |

Нефть, на фоне геополитических и макроэкономических событий, пробила многомесячный диапазон и оформила минимум в районе 58.17. Теперь область поддержки 68.50-70.70 превратилась в область сопротивления с возможным формированием нового диапазона для «чёрного золота». При подходе к обозначенному сопротивлению продавцы могут собрать свои силы, чтобы отбросить завоевание покупателей назад, попутно сформировав разворотные свечные модели:

Понравилась моя статья, и пользуетесь приложением Telegram? Если Вы ответили на оба вопроса «Да!», тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям.

BRENT: быки пробуют остановить падение, надеясь развить освежающую коррекцию

- 01 марта 2025, 16:28

- |

Нефть в конце недели опустилась к линии аптренда, параллельно оформив бычье поглощение и протестировав горизонталь 72.00. Покупатели пробуют развернуть ситуацию в свою сторону, направив фокус рынка в сторону 80-й фигуры. Стоит также отметить один небольшой риск для быков – это возможность продавцов протолкнуть «чёрно золото» пониже – к области поддержки 70.70-68.45, после чего передать мяч покупателям:

Понравилась моя статья, и пользуетесь приложением Telegram? Если Вы ответили на оба вопроса «Да!», тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям.

Быки по BRENT выдохлись, временно передавая нефтяную бочку в медвежьи лапы?

- 20 января 2025, 23:17

- |

На недельном таймфрейме нефть марки Brent тестирует линию нисходящего канала, который под атакой покупателей всё же устоял:

На дневном таймфрейме «чёрное золото» отскакивает от недельного нисходящего канала и уровня сопротивления 80.50, увеличивая шансы медведей на реализацию коррекционного движения. При реализации южного сценария цены могут скатиться к горизонтали в районе 71-й фигуры. Покупатели же могут овладеть ситуацией и покатить бочку «нефтянки» на север при пробое уровня в районе 81.80:

( Читать дальше )

"Черное золото- это наше богатство. А что творится с рублем?"

- 25 декабря 2024, 16:04

- |

Приветствую своих подписчиков и трейдеров!

Ситуация на российском фондовом рынке продолжает оставаться более спокойной обстановкой уже 3-й день. Наблюдаются постоянно безуспешная попытка Индекса Мосбиржи пробить сопротивление уровня 2700, но с другой стороны, сохраняется позитивное настроение инвесторов после «праздничной пятницы» стремится еще выше — 2750.

В нашей команде тоже хорошее и продуктивное настроение и продолжаем подводить итоги 2024 г. и прогнозировать 2025 г. Одной из самых горячих тем остается дальнейшая судьба нашего курса рубля.

За 2024 г. в цене он потерял более 14%. Прямо говоря, картина с курсом 100 руб. уже является привычной даже с прошлого года, 20 декабря 2023 г. было 103,4 руб.

Какие условия нужно для стабилизации рубля?

Кроме высокой ключевой ставки, не менее важным будет фактор цены на нефть. Вот многие спрашивают: «Почему вчера курс доллара ушел даже до 99 р.»?

Если открыть график мировой нефти Brent, уже сутками, цена только поднимается с 71$ до 73$. Это экспорт укрепляет рынок и рубль. А падение стоимости «черного золота» ослабит рубль. В 2025 г, он будет в диапазоне 95-115 руб.

( Читать дальше )

Десятилетний сырьевой суперцикл только начинается. Как только ФРС начнет снижать процентные ставки все сырьевые товары подорожают

- 27 сентября 2024, 17:50

- |

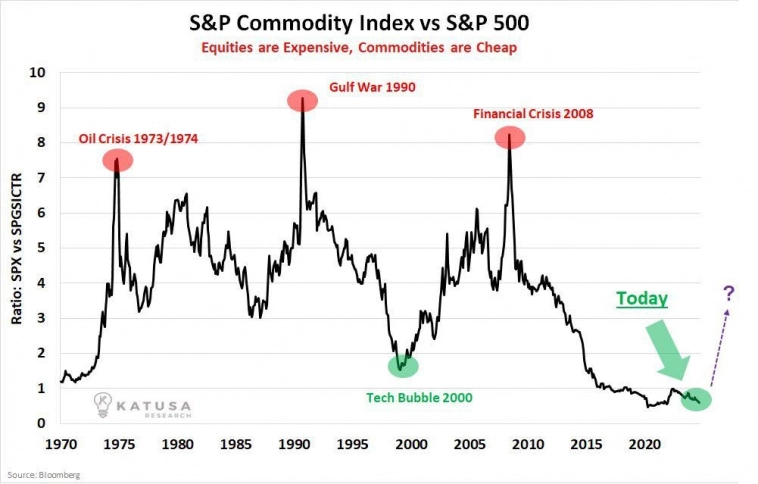

В периоды легких денег рисковые активы, такие как акции, как правило, опережают ожидания, поскольку инвесторы гонятся за прибылью, но во времена экономических потрясений сырьевые товары становятся безопасной гаванью для многих инвесторов. По мнению одного аналитика, сейчас самое время готовиться к сырьевому суперциклу.

«Последние [два] раза мы видели эти оценки для сырьевых товаров в 1971 и 2000 годах», — написал в Твиттере основатель MN Consultancy Михаэль ван де Поппе (Michaël van de Poppe). «Сырьевые товары и #Crypto чрезвычайно недооценены, и вполне вероятно, что сырьевые товары войдут в 10-летний бычий рынок».

«Я ожидаю большого потенциала роста от этих двух классов активов», — сказал Поппе.

Как показано на изображении выше, сырьевые товары в настоящее время оцениваются на более низких уровнях, чем в преддверии пузыря доткомов 2000 года и финансового кризиса 2008 года, и, если история чему-то учит, они могут вскоре быстро наверстать упущенное, поскольку инвесторы выйдут из перегретого фондового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал