смартлаб премиум

Прогноз дивидендов МТС Банка за 2024 год.

- 08 февраля 2025, 21:05

- |

Добрый вечер! Комментарий по дивидендным ожиданиям от МТС Банка.

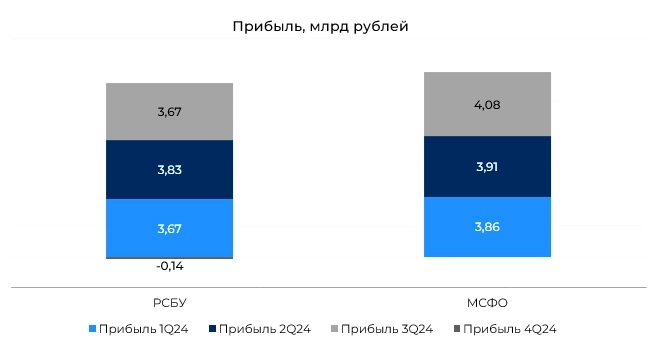

Центральный Банк на прошлой неделе раскрыл финансовые результаты российских банков. МТС Банк — одна из историй, где РСБУ относительно неплохо коррелирует с МСФО, но расхождения всё таки есть. Например, по итогам 9М24 результат по МСФО на 6% превышал цифры, которые мы наблюдали в отчётности по РСБУ.

Динамику прибыли (не МСФО) на месячных базисах визуализировал на графике ниже. МТС Банк продемонстрировал убытки в ноябре и декабре. Из опубликованной ЦБ 102 формы можно отметить повышенные в 4-м квартале операционные расходы, что может указывать на наличие one-off вещей. Но нельзя не отметить усиленное макропруденциальное давление на бизнес МТС-Банка, которое бьет одновременно по ROE и по достаточности капитала (за счёт повышенной плотности активов, взвешенных с учётом риска из-за надбавок).

( Читать дальше )

- комментировать

- 3.3К | ★1

- Комментарии ( 8 )

Лента операционные результаты 2024 г. - ожидаемое замедление выручки

- 06 февраля 2025, 03:51

- |

Лента опубликовала операционные результаты за 2024 год.

Выручка выросла на +44% до 888 млрд руб. В 4-ом квартале рост составил +18,4% до 263,7 млрд руб.

Эффект покупки сети “Монетка” закончился, поэтому мы видим замедление темпов роста выручки.

Торговая площадь за год выросла на +14% до 2,6 млн кв. м.

( Читать дальше )

Заметка по отчёту (РСБУ) Аэрофлота за 2024 г. Какие дивиденды стоит ожидать?

- 04 февраля 2025, 21:56

- |

Добрый вечер. Небольшая заметка по Аэрофлоту. Компания опубликовала финансовые результаты по РСБУ за 4-й квартал и весь 2024 год. Отчётность по РСБУ не учитывает финансовые результаты наиболее маржинальной «Победы» и часть перевозок «России». По дивидендной политике целевой уровень выплат исходит из чистой прибыли по МСФО, которая по результатам 2024 г. будет существенно отличаться (в большую сторону) от цифр по РСБУ. Однако, прибыль по РСБУ в данном случае является предельной величиной, которую в теории можно направить на дивиденды. Подробнее о дивидендных ожиданиях в конце поста.

Пассажиропоток (количество перевезённых пассажиров) из-за нехватки самолётов выходит «на полку». Уже видим в операционном отчёте за 4-й квартал затухающий импульс динамики перевезённых пассажиров в сравнении с показателем годовой давности. Ожидаю, что в 2025 году Группа перевезёт столько же пассажиров, сколько в 2024 году.

Загрузка кресел близка к предельным значениям в условиях высокого спроса на перевозки и ограничениях со стороны парка воздушных судов.

( Читать дальше )

Что говорит статистика рынка труда за январь 2025г. и как это может повлиять на Хэдхантер?

- 04 февраля 2025, 21:53

- |

Вышла статистика рынка труда за январь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

( Читать дальше )

Сделки по портфелю: оперативный комментарий

- 04 февраля 2025, 18:55

- |

Сегодня освобождал кэш под запланированную сделку, поэтому были телодвижения по портфелю.

( Читать дальше )

Северсталь опубликовала отчётность за 2024 год, насколько изменился потенциал акций?

- 04 февраля 2025, 15:10

- |

Начнем с динамики продаж стальной продукции и цены на сталь👉

Продажи растут уже третий квартал подряд и достигли 2,92 млн тонн(+14% г/г), на фоне увеличения продаж продаж чугуна и слябов почти в 2,7 раза до 364 тыс тонн.

В то же время, средняя цена на сталь в РФ снижается второй квартал подряд и достигла 70,8 тыс. рублей за тонну

Реализация горячекатаного проката снизилась на 8% г/г до 0,86 млн т на фоне снижения спроса в России👉

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 03 февраля 2025, 16:26

- |

На прошлой неделе активность на публичном рынке рублевого долга заметно повысилась. Сборы заявок/размещения проходили как по облигациям с фиксированными купонами, так и по флоатерам с хорошим переспросом. Отмечу наиболее интересные выпуски.

Логистическая цифровая платформа Монополия (BBB+) разместила 1-летний выпуск серии 001P-03 со доходностью (YTM) по ставке ежемесячного купона 29,97% при ориентире не выше 31,89%. Объем был увеличен с 500 млн руб. до 3 млрд руб.

Крупнейший автодилер Рольф (A) предложил одновременно два 2-летних выпуска с фиксированным купоном и флоатер, что стало тенденцией последнего времени. Общий объем первоначально был 1 млрд руб. Пофлоатеру серии 001P-06, предназначенному только для квал. инвесторов с ежемесячным купоном, ставка составила КС +600 б. п. (на уровне максимального ориентира), а объем 400 млн руб. У «фикса» серии 001P-07 доходность стала 29,34% (по максимальному ориентиру), объем же установлен на уровне 1,6 млрд руб.

По Ростелеком-001P-14R (AA+) по ежемесячному купону YTM составила 23,93% при маркетируемом уровне не выше 24,36%, а объем увеличен с 15 млрд руб. до 18 млрд руб.

( Читать дальше )

Рыл рыл и нарыл: что удалось выяснить по pre-IPO "Цифровых привычек"

- 03 февраля 2025, 16:19

- |

Доброго дня. Я провел подробный разговор с основателем айти компании “Цифровые привычки” два раза (30 января и 27 ноября).

Подробный конспект основных моментов последней беседы выложен тут.

До 14 февраля компания собирает заявки в рамках pre-IPO. Подробную информацию о параметрах со всеми ссылками я изложил тут. В этой заметке я постараюсь не допускать повторений, по сравнению с тем, что уже было написано ранее по этим двум ссылкам. Для полноты картины также можете ознакомиться с аналитическим отчетом Солида.

На текущий момент номер один позиция в моем портфеле — акции Диасофт (15%), поэтому мне было интересно разобраться в компании “Цифровые привычки”.

Более того, я скажу, что попытка разобраться с “ЦП” — было самое интересное из того, что я делал за последний год.

Почему?

( Читать дальше )

Конспект Mozgovik за прошедшую неделю.

- 02 февраля 2025, 22:53

- |

Добрый вечер!

Вашему вниманию предлагается конспект материалов, которые выходили на неделе.

Облигации регионов России: ищем оптимальные бумаги

Субфедеральные (региональные) облигации – хорошая возможность получить доходность выше ОФЗ с рисками немногим больше, чем по гособлигациям. Доходности субфедеральных облигаций сопоставимы с доходностями 1-го эшелона корпоративных долговых бумаг. Большинство регионов-эмитентов имеет хорошее кредитное качество. С декабря 2024 г. спред по региональным бондам расширился к ОФЗ 3Y до 280 б. п. По мере вероятного снижения ключевой ставки ЦБ РФ в этом году, доходности также должны снизиться, а спред к краткосрочным госбондам сузиться до среднегодового значения − ближе к 100 б. п.

👉 Инвесторам можно обратить внимание на выпуски регионов, которые торгуются выше собственных кривых (приводятся в посте).

Пост от 27.01.2025

Консенсус прогноз по акциям Яндекс на 2024-2026 годы.

Средняя консенсус цена = 4784 руб, что лишь на 19% превышает текущую рыночную цену (4032 руб). Даже самая оптимистичная оценка дивидендов за 2025 год даст доходность всего 4,5%. И 7,3% доходность по итогам 2026 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал