смартлаб премиум

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения от 4 лет?

- 19 ноября 2025, 17:02

- |

- комментировать

- 3.2К | ★5

- Комментарии ( 4 )

Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

- 19 ноября 2025, 16:36

- |

Давненько не писал про свои ИИСы (почти 2,5 месяца), много воды утекло за это время

Встреча в Анкоридже, SDN санкции на нефтянку (первые санкции Трампа), крепкий рубль и новые налоги от Минфина

В прошлый раз пост был 7 августа, а сегодня уже 19 ноября! Мой Рюкзак #57: Дивиденды пришли, счет на максимумах — время РИСКОВАТЬ

Риск опять не оправдался, счет был на максимуме, но вернулся в начало года!)

Было 25,5 млн руб на 07.08.25

( Читать дальше )

Что происходит с Инарктикой и ценами на лосось?

- 19 ноября 2025, 11:29

- |

С тех пор акции компании упали на 21%.

В чате годовых премиум-подписчиков нам задают вопросы — что с компанией.

Давайте посмотрим и найдем ответ.

( Читать дальше )

МТС Банк: отличные финансовые результаты за 3Q25, ждем рекордную прибыль в 2025-2026 гг.?

- 19 ноября 2025, 00:40

- |

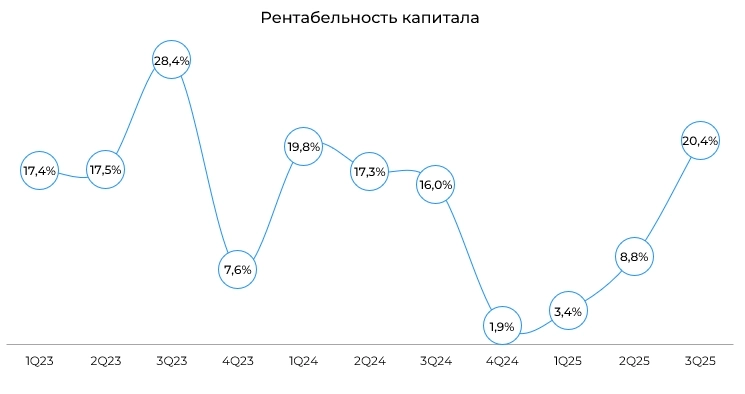

МТС Банк представил отличные финансовые результаты за 3-й квартал 2025 года. Рентабельность капитала 3Q25 превысила 20%, заработана рекордная квартальная чистая прибыль по МСФО. В последних обзорах отмечал, что в 1П25 Банк проходит циклическое дно и во второй половине года, вероятно, увидим рост ROE до 20%. В целом получается в рамках ожиданий.

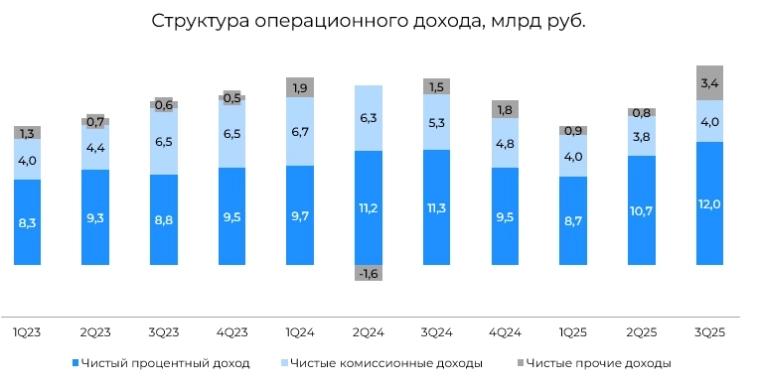

Операционный доход демонстрирует восстановительную динамику: видим рекордный квартальный результат. Главные драйверы: растущий чистый процентный доход и «прочие» доходы, где основной вклад внесли положительные результаты от операций на волатильном финансовом рынке (2,3 млрд) и доход от операционной аренды (1.2 млрд).

Чистый процентный доход растёт из-за восстановления NIM на фоне удешевления фондирования. Чистая процентная маржа в 3Q25 увеличилась до 6,6%. От дна, наблюдаемого в 1Q25, маржа прибавила 0,8 п.п.

Ещё один фактор роста чистого процентного дохода: увеличение активов, приносящих процентный доход. На фоне низкой рентабельности кредитного бизнеса в рознице Банк в первой половине года сделал ставку на ребалансировку активов: доля ценных бумаг увеличилась до 38%. Во втором квартале МТС Банк приобрёл портфель облигаций с базовым активом ОФЗ по стоимости 156 млрд рублей. Тогда я писал о том, что исходя из данных, которые мы видим на сайте раскрытия, можно сделать вывод о покупке с дисконтом к рыночной стоимости этого пакета. Индикативная величина дисконта ~10%. Это будет позитивно отражаться на финансовом результате в 2025-2027гг. Дюрация пакета около 2-х лет. Доходность к погашению может составить 22% годовых из-за структуры сделки, основной эффект придётся на 2026-2027 гг. Доходность формируют: дисконт, амортизация которого будет признаваться в финансовом результате, фиксированные купоны при дальнейшем снижении стоимости фондирования под снижение ставки. При этом сокращается кредитный портфель. Вероятно, это временное явление и при улучшении условий в рознице (макропруденциальные лимиты, прочие факторы), «выгашивании» приобретенного пакета ОФЗ МТС-Банк вернется к своему традиционному бизнесу.

( Читать дальше )

Ленэнерго. РСБУ за Q3 2025г. Всё по плану, но с оглядкой на возможное списание.

- 18 ноября 2025, 14:07

- |

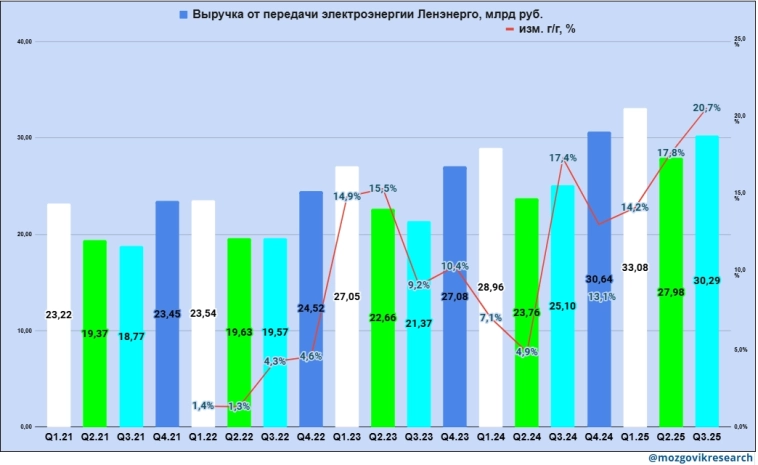

Компания Россети Ленэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Выручка — 31,68 млрд руб. (+19,1% г/г)

👉Себестоимость — 21,43 млрд руб. (+13,0% г/г)

👉Прибыль от продаж — 11,91 млрд руб. (+32,1% г/г)

👉EBITDA — 17,41 млрд руб. (+24,2% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 0,32 млрд руб. (-25,8% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Налог на прибыль — 3,16 млрд руб. (+56,2% г/г)

👉Чистая прибыль — 9,1 млрд руб. (+21,8% г/г)

Отчет отличный, в рамках моих ожиданий, EBITDA (по моему расчету, где EBITDA= прибыль до налогов+амортизация-сальдо прочих доходов/расходов (с процентами)) выросла на +24,2% до 17,41 млрд руб., а чистая прибыль +21,8% и 9,1 млрд — давайте посмотрим за счет чего.

Выручка от услуг по передаче электроэнергии по итогам 3 квартала 2025 года выросла на рекордные +20,7% г/г до 30,29 млрд руб. вследствие роста тарифов и роста на +7,4% (сильный рост) объема оказанных услуг по передаче электроэнергии до 7,81 млрд кВт.*ч. (связано с получением Ленэнерго статуса системообразующей территориальной сетевой организации, влиянием погодных факторов и ростом электропотребления у промышленных предприятий), но как дело обстоит с рентабельностью от продаж при передаче электроэнергии:

( Читать дальше )

ЭсЭфАй продает Европлан

- 18 ноября 2025, 09:47

- |

ЭсЭфАй продает Европлан.

Вышел сущ. факт о существенной сделке и новость, что ЭсЭфАй продает Европлан Альфа-Лизингу.

Что это значит для эмитентов?

( Читать дальше )

Ростелеком. Долг упрямо двигает всё выше #2, но было много позитива в отчете МСФО за Q3 2025г.

- 17 ноября 2025, 22:08

- |

Компания Ростелеком опубликовала финансовые результаты за 3 квартал 2025г.:

👉Выручка — 208,7 млрд руб. (+8,2% г/г)

👉Операционные расходы — 172,5 млрд руб. (+6,0% г/г)

👉Операционная прибыль — 36,3 млрд руб. (+19,5% г/г)

👉Финансовые расходы — 30,8 млрд руб. (+40,7% г/г)

👉OIBDA — 80,58 млрд руб. (+10,7% г/г)

👉Чистая прибыль — 5,62 млрд руб. (-6,7 млрд руб. а Q3 24г.)

Выручка в Q3 2025 г. увеличилась всего на +8,2% г/г и составила 208,7 млрд руб. и основной вклад в рост выручки обеспечили — сегмент услуг широкополосного доступа в интернет и мобильный бизнес.

Рост доходов в сегменте услуг широкополосного доступа в интернет на 11,8% до 30,4 млрд руб. связан с увеличением количества клиентов, подключенных по оптическим сетям доступа, и роста ARPU.

Рост доходов от мобильной связи на +9,2% до 73,5 млрд руб., связан с развитием сервисов и уникальных продуктовых дифференциаторов, а также повышением ARPU абонентов архивных тарифных планов.

( Читать дальше )

Мозговой штурм: поиск краткосрочных идей в акциях. Что нового? Всё коротко и по делу. W#111

- 17 ноября 2025, 19:36

- |

Неделю назад мы опубликовали сборник идей, коротко тут подведем итоги в конце, а начнём с простых коротких тезисов по отдельным бумагам.

Напомню, что данный формат заметки порождён хреновым медвежьим рынком в условиях экономического спада и высоких ставок.

Формат получил хороший отклик, поэтому продолжаем👍

( Читать дальше )

Совкомбанк МСФО 3 кв. 2025 г. - утROEние прибыли за квартал

- 17 ноября 2025, 03:45

- |

Совкомбанк опубликовал результаты за 3 квартал 2025 года.

Чистая прибыль за 9 месяцев снизилась на 38% до 35 млрд руб. в 3-ем квартале 17,8 млрд руб. — на уровне прошлого года.

Кредитный портфель за год вырос на 16% до 3 трлн руб., за квартал рост +6%, а с начала года +8%.

Рентабельность капитала за 9 месяцев снизилась до 13%, отдельный 3-ий квартал 20%.

Также менеджмент рекомендовал не выплачивать вторую часть дивидендов за 2024 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал