россия

Вечерний обзор рынков 📈

- 30 января 2024, 19:01

- |

Курсы валют ЦБ на 31 января:

💵 USD — ↘️ 89,2887

💶 EUR — ↘️ 96,7895

💴 CNY — ↘️ 12,4066

▫️ Индекс Мосбиржи по итогам основной торговой сессии вторника прибавляет 0,61%, составив 3 196,08 пункта.

▫️ Банк России с февраля изменит формат информирования по решениям совета директоров об уровне ключевой ставки: сопровождающий решение пресс-релиз станет короче, доклад о ДКП публиковаться не будет. Однако на шестой рабочий день после решения будет публиковаться резюме с описанием обсуждения решения на заседании и в период «недели тишины», материал анонсировали как более информативный. Подробнее: www.cbr.ru/press/event/?id=18373

▫️ Минфин информирует о проведении 31.01.2024 г. аукционов по размещению ОФЗ-ПД № 26226RMFS (дата погашения 07.10.2026) и ОФЗ-ПД № 26243RMFS (дата погашения 19.05.2038).

▫️ Требование об обязательной продаже валютной выручки экспортерами может стать бессрочным, пишут сегодня СМИ со ссылкой на источники Bloomberg. Ранее обсуждалась возможность продления данной меры до конца года, против чего выступает ЦБ РФ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости Минфина 30.01.2024

- 30 января 2024, 11:43

- |

Новости Минфина

«Министерство финансов Российской Федерации информирует, что с 31 января 2024 г. на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) дополнительных выпусков № 26219RMFS (с погашением в сентябре 2026 г.), № 26226RMFS (с погашением в октябре 2026 г.) и № 26207RMFS (с погашением в феврале 2027 г.) в объеме до 100,0 млрд. рублей по номинальной стоимости каждый.»

Минфин не хочет занимать длинный долг под высокую ставку, поэтому взял на вооружение практики американских коллег по выпуску коротких заимствований, которые пользуются спросом благодаря премии к рынку. Будет ли Минфин РФ давать премию — вопрос. Но после объявления новости, котировки на коротком конце кривой снизились. Учитывая, что абсолютное большинство корпоративного долга размещается на срок до 3-4х лет, активные действия Минфина могут привести к росту доходностей на всем рынке.

Ещё из интересного: по ОФЗ-ПК 29006 устанавливается купон на следующий период в размере 14.56%. Однако торгуется выпуск уже почти по 101% от номинала. Тем не менее потенциальная доходность на горизонте года составит около 14-15% в зависимости от динамики ставки. Оптимистичный сценарий (т.е. доходность 15% и выше) вполне реалистичен. Да и недавнее заявление председателя ЦБ Э. Набиуллиной в подтверждение:

( Читать дальше )

Обзор Ленты - стоит ли инвестировать в компанию?

- 30 января 2024, 00:11

- |

Лента — крупнейшая сеть гипермаркетов в стране и 4-я торговая сеть в России.

ℹ️ Состав акционеров

• 81,48% — ООО «Севергрупп» (Алексей Мордашов, он же владелец Северстали)

• 17,73% — free float

Алексей Мордашов купил долю в Ленте в 41,9% в 2019 году, в том же году он довел ее до 70+ %. Компания тогда была им оценена в 110-120 млрд руб., сейчас Лента стоит 85 млрд руб.

В 2022 году Лента провела дополнительную эмиссию для покупки за 20 млрд руб. сети Утконос, продавцом выступила Севергрупп Мордашова, а оплата за сделку прошла акциями, так доля Севергрупп выросла до текущей.

📊 Операционные показатели

Кол-во магазинов в сети Лента, штук

2017 – 328 (гипермаркеты – 231, супермаркеты – 97)

2018 – 379 (Г – 244, С. – 135)

2019 – 380 (Г – 249, С. – 131)

2020 – 393 (Г – 254, С. – 139)

2021 – 757 (Г – 254, С. – 503)

( Читать дальше )

Какая справедливая цена акций Совкомбанка?

- 29 января 2024, 19:04

- |

Аналитики Сбера поставили целевую цену по акциям Совкомбанка – 20 руб. за 1 акцию

Напомню, что аналитики Альфы ранее поставили цену в 22 руб. за 1 акцию (вот тут разбирал их решение: t.me/Vlad_pro_dengi/713 )

💬 Аналитики Сбера считают, что Совкомбанк «может сохранить чистую прибыль на уровне > 90 млрд руб. в 2024 году за счет роста органических доходов и страхового бизнеса группы, а ROE может достичь 27%».

💸 Справедливая цена и дивиденды

По моей оценке Совкомбанк заплатит 1,47 руб. дивидендами, что составляет около 9,7% доходности к текущей цене (что сходится с прогнозом от Сбера).

Мой прогноз по справедливой цене Совкомбанка на уровне 15,9 руб. (P/E = 4 при потенциальной прибыли в 2024 году = 78,3 млрд руб.). В диапазоне от 16 до 18 руб. я буду готов продавать акции.

Держу позицию с момента IPO, аналитикам Сбера большое спасибо :) 🔥

Подпишитесь на мой канал — в нем вы найдете более 50 свежих обзоров российских компаний: t.me/Vlad_pro_dengi

( Читать дальше )

Вечерний обзор рынков 📈

- 29 января 2024, 19:02

- |

Курсы валют ЦБ на 30 января:

💵 USD — ↗️ 89,6090

💶 EUR — ↗️ 96,9777

💴 CNY — ↗️ 12,4490

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника прибавил 0,42%, составив 3 176,61 пункта.

▫️ Правительство все же запретило покупку иностранных бумаг на ИИС, в том числе выпущенных иностранными государствами, — информация появилась в СМИ в пятницу вечером. Ранее обсуждалась возможность покупки бумаг эмитентов из стран ЕАЭС (на этом настаивал Минэк РФ), РБК сообщает о том, что до выхода распоряжения некоторые инвесторы успели купить иностранные бумаги на новые ИИС quote.rbc.ru/news/article/65b3e20a9a79473fb629c8c0

▫️ «Коммерсантъ», ссылаясь на представителя «Интер РАО» Александру Панину, сообщает, что по итогам 2023 г. РФ экспортировала 10,7 млрд кВТ•ч (-21% г/г) электроэнергии. Причины: остановка экспорта в ЕС, нехватка мощностей на Дальнем Востоке.

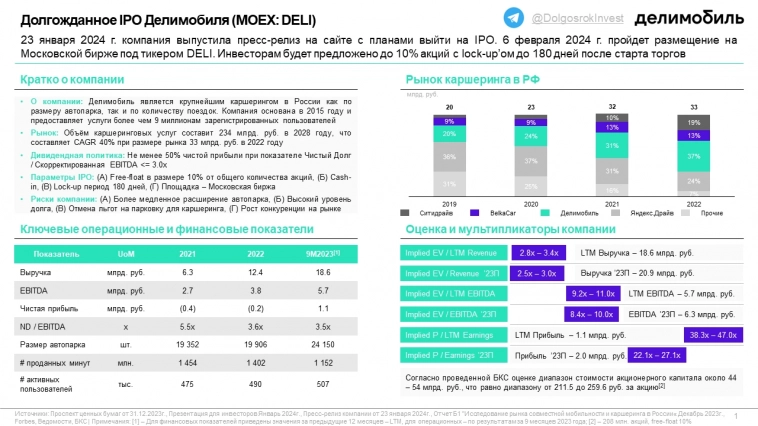

▫️ IPO. Компания «Каршеринг Руссия» («Делимобиль») объявила о старте сбора заявок (продлится в период 29.01.2024 – 05.02.2024, начало торгов предварительно запланировано на 7 февраля, тикер — DELI) на IPO, ценовой диапазон установлен в коридоре 245 руб. — 265 руб. за акцию.

( Читать дальше )

Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

- 29 января 2024, 12:06

- |

Ценовой диапазон IPO Делимобиля (MOEX: DELI)

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11

В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)

Кроме того, компания утверждает, что в результате раннего маркетинга

( Читать дальше )

У России было две промышленности, но одну она сломала, а вторую потеряла

- 28 января 2024, 18:18

- |

В Калининградской области запустили крупнейшее в России производство компонентов для солнечной энергетики. Комплекс «Энкор» позволяет производить пластины монокристаллического кремния для солнечных ячеек суммарной мощностью до 1,3 ГВт в год, что сопоставимо с возможностями атомного реактора. Частные инвестиции в проект составили 30 миллиардов рублей.

( Читать дальше )

Обзор Вуш – хорошая история роста, НО есть нюансы

- 28 января 2024, 17:37

- |

Друзья, в первой части обзора Вуш мы с вами рассмотрели состав акционеров компании, байбек, операционные показатели — рост кол-ва самокатов и поездок, и цены на поездки. Если вы не читали первую часть, то рекомендую начать с нее: t.me/Vlad_pro_dengi/718

А в этой части мы рассмотрим финансовые показатели компании, рассчитаем справедливую цену и сделаем прогноз на 2024 год.

➡️ Финансовые показатели

Выручка, в млрд руб.

• 2019 – 0,07

• 2020 – 0,86

• 2021 – 4,13

• 2022 – 6,96 (9 мес. 2022 – 6,29)

• 9 мес. 2023 – 9,48(прогноз на год – 10,99)

• 2024 (прогноз) – 16,11

Чистая прибыль, в млрд руб.

• 2019 – 0,02

• 2020 – 0,22

• 2021 – 1,80

• 2022 – 0,82

• 9 мес. 2023 – 3,09 (тут еще сыграли в плюс курсовые разницы, на которых Вуш заработал 0,9 млрд руб., очищенная от них прибыль была бы на уровне 2,2 млрд)

( Читать дальше )

IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

Боковик на фондовом рынке России закончился

- 27 января 2024, 11:07

- |

Вчера капитализация фондового рынка России по подсчетам Интерфакс составила почти 59,9 трлн рублей, что примерно на 300 млрд больше, чем в начале сентября 2023 г.

Ссылка на график

Таким образом, если смотреть не на индексы, а на стоимость всего рынка в целом, то боковик, в котором акции застряли с начала августа прошлого года, пробит вверх.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал