редомициляция

ЗПИФ, приобретающий Яндекс, предложил обмен акций Yandex N.V. в инфраструктуре РФ на акции МКПАО в соотношении 1:1, также предлагается выкуп по 1251,8 руб, лимит - 50,4 млн бумаг — РБК

- 13 мая 2024, 14:01

- |

В общей сложности в рамках обмена и выкупа ЗПИФ «Консорциум. Первый»

рассчитывает получить не более 107 729 866 акций Yandex N.V. Сделка пройдет на следующих условиях для разных групп инвесторов:

- Акции Yandex N.V., которые были приобретены на Московской бирже или СПБ бирже. Биржевой обмен с коэффициентом 1:1. Сбор заявок на биржевой обмен пройдет через Московскую биржу и СПБ биржу: он начнется не позднее 16 мая и продлится до 15:00 мск 21 июня 2024 года. Дата акцепта заявок — 8 июля 2024 года, дата расчетов — 9 июля 2024 года;

- Акции Yandex N.V., которые приобретались за пределами Московской биржи и СПБ Биржи и были переведены в российские депозитарии до 7 сентября 2022 года включительно и учитывались с тех пор на одном счете депо. Внебиржевой обмен с коэффициентом 1:1. Такие владельцы акций Yandex N.V. при желании могут принять участие и во внебиржевом выкупе.

( Читать дальше )

- комментировать

- 738

- Комментарии ( 0 )

X5 рассчитывает завершить распределение акций для российских держателей в августе 2024г

- 10 мая 2024, 10:08

- |

Москва, 8 мая 2024 г. – ООО «Корпоративный центр ИКС 5» («ООО «ИКС 5» или «Компания») сообщает о планах Компании и дальнейших действиях акционеров после того, как вступило в силу решение Арбитражного суда Московской области («Суд») о приостановке осуществления корпоративных прав Х5 Retail Group N.V. («X5») в Компании.

Решение Суда, принятое в соответствии с Федеральным законом Российской Федерации №470-ФЗ от 4 августа 2023 г. («Закон»), вступило в законную силу 3 мая 2024 г. и означает, чтонероссийские держатели депозитарных расписок и бенефициары X5 смогут получить акции Компании пропорционально их участию в X5, в то время как российские держатели и конечные владельцы депозитарных расписок Х5 будут обязаны принять такие распределяемые акции.

В соответствии с требованиями Закона, и для распределения акций Компания начинает процесс преобразования в публичное акционерное общество, за которым последует листинг на Московской бирже. О конкретных датах данных действий будет сообщено дополнительно.

( Читать дальше )

Минэкономики предлагает продлить срок упрощенной регистрации компаний в САР до конца 2025 г. - Ъ

- 08 мая 2024, 07:51

- |

Министерство экономического развития России предложило продлить срок упрощенной регистрации компаний в специальных административных районах (САР) на полтора года, до конца 2025 года. Это решение призвано избежать сложностей, связанных с затянутой процедурой регистрации международных компаний, которые переходят из-за границы. Эксперты поддерживают идею продления срока, указывая на сохраняющиеся трудности с получением необходимых документов для переезда и тот факт, что некоторые компании только сейчас приступают к процессу редомициляции или даже еще не определились с ним.

Министерство экономического развития подготовило законопроект о продлении срока упрощенной регистрации иностранных компаний в составе российских групп в специальных административных районах на островах Русский в Приморье и Октябрьский в Калининградской области. Новый срок продления — до конца 2025 года. Этот законопроект предусматривает возможность «переезда» компаний на основании лишь копии решения совета директоров о смене компанией личного закона, при условии обоснованной невозможности получения за рубежом необходимых документов. Изначально этот порядок был рассчитан на 2022 год и уже продлен до середины 2024 года.

( Читать дальше )

Арбитражный суд опубликовал полный текст решения о приостановлении осуществления корпоративных прав Х5 Retail Group N.V. в российской дочерней компании

- 04 мая 2024, 10:42

- |

Амстердам, 3 мая 2024 г. – X5 Retail Group N.V. («X5» или «Компания», тикер FIVE на Лондонской фондовой бирже (LSE) и Московской бирже (MOEX)) сообщает, что Арбитражный суд Московской области («Суд») подготовил полный текст своего решения после резолютивного решения 25 апреля 2024 г., удовлетворяющего заявление Министерства промышленности и торговли Российской Федерации о приостановлении осуществления корпоративных прав Компании в ее российской дочерней компании ООО «Корпоративный центр ИКС 5» («Дочерняя компания»).

Заявление Министерства промышленности и торговли Российской Федерации было подано на основании Федерального закона Российской Федерации №470-ФЗ от 4 августа 2023 г. («Закон»).

В соответствии с Законом решение Суда передает принадлежащие X5 акции Дочерней компании самой Дочерней компании. Сегодняшнее решения Суда также означает, что нероссийские держатели депозитарных расписок и бенефициары Компании по состоянию на 3 мая 2024 г. смогут получить акции Дочерней компании пропорционально их участию в X5, в то время как российские держатели и конечные владельцы депозитарных расписок Компании по состоянию на 3 мая 2024 г. будут обязаны принять такие распределяемые акции.

( Читать дальше )

Продажа Озон с точки зрения налогов

- 03 мая 2024, 16:28

- |

📈Акции компании Ozon сейчас в хорошем плюсе и многие задумываются о том, чтобы зафиксировать прибыль. А может быть стоит держать ценные бумаги дальше и получить еще больший профит? Здесь каждый решает для себя сам, мы не даем инвестиционные рекомендации, но предлагаем рассмотреть продажу ценных бумаг Озон с точки зрения налогообложения. Ведь прибыль подразумевает уплату налога на доход.

Покупка на брокерском счете

Те, кто покупал Озон в конце 2020-го начале 2021 года и продают сейчас ценные бумаги, могут получить и прибыль и льготу на долгосрочное владение при соблюдении всех условий. В следующем году такой возможности не будет. ЛДВ для иностранных эмитентов отменяют с 1 января 2025 года.

Депозитарные расписки на акции Ozon Holdings PLC были допущены Центробанком к публичному обращению в России. Страна эмитента OZON HOLDINGS PLC – Республика Кипр.

При этом компания планирует редомициляцию — переезд в дружественную для России юрисдикцию. Если и когда это будет сделано, владельцы депозитарных расписок Озон смогут конвертировать их в акции и в дальнейшем воспользоваться льготой на долгосрочное владение.

( Читать дальше )

Fix Price. Бизнес Восстанавливается

- 02 мая 2024, 09:54

- |

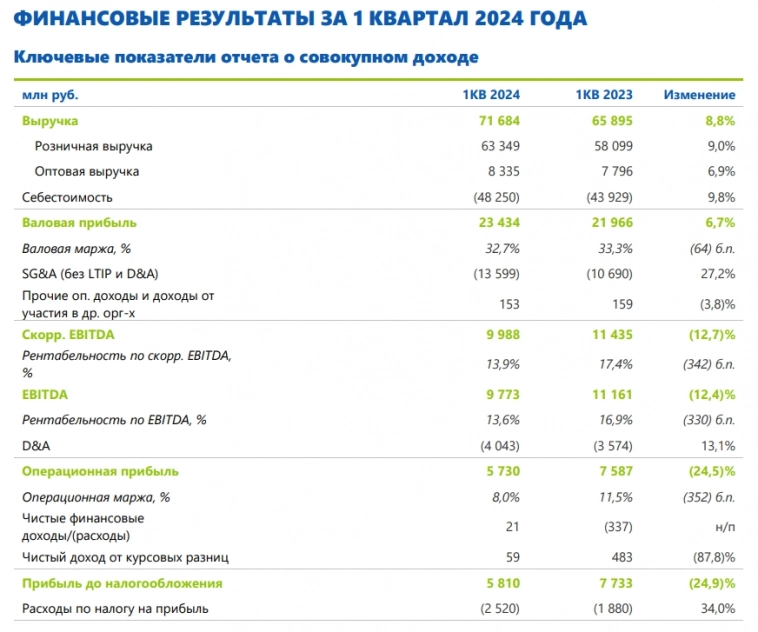

В сегодняшнем традиционном обзоре хотел бы рассмотреть финансовые результаты одной из крупнейших в России сетей магазинов низких фиксированных цен — Fix Price, которая в прошлую пятницу представила отчетность за I квартал 2024 года. Взглянем на ключевые показатели:

🔵Выручка: 71,7 млрд р (+8,8% г/г)

🔵Валовая прибыль: 23,4 млрд р (+6,7% г/г)

🔵Чистая прибыль: 3,3 млрд р (-43,8% г/г)

🔵EBITDA: 9,8 млрд р (+12,4% г/г)

В целом отчет можно назвать позитивным, поскольку компания продемонстрировала рост по выручке, как розничной, так и оптовой. Компания работает с комфортным уровнем долговой нагрузки — 597 млн рублей, а динамика LFL продаж вышла на положительное значение и достигла 0,4% г/г на фоне роста LFL среднего чека и постепенного восстановления LFL трафика. Важно отметить, что динамика LFL продолжила улучшатся и во втором квартале, превысив 2% за первые 24 дня апреля. Это в свою очередь свидетельствует о постепенном восстановлении бизнеса.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

( Читать дальше )

Завершение редомициляции и объявление дивидендов станет катализатор роста акций ГК Мать и Дитя - Атон

- 27 апреля 2024, 11:51

- |

Совокупная выручка группы увеличилась в годовом сравнении на 23,2% и составила порядка 7,7 млрд рублей. Крупнейший сегмент (Госпитали в Москве) продемонстрировал прирост на 25,0% г/г до 3,9 млрд рублей. Выручка от региональных госпиталей выросла на 21,3% г/г до 2,0 млрд рублей, от клиник в Москве и Московской области — на 10% г/г до 0,7 млрд рублей, от клиник в регионах — на 29,2% до 1,1 млрд рублей. Рост показателей в натуральном выражении был зафиксирован по всем ключевым направлениям. В частности, количество принятых родов выросло на 18,1% до 2,6 тыс., количество пункций ЭКО увеличилось на 7,1% г/г до 4,4 тыс., число койко-дней составило 38,7 тыс. (+9,2 г/г), число амбулаторных посещений — 567,3 тыс. (+16,7% г/г). Росту выручки также способствовало увеличение среднего чека. Объем капзатрат увеличился в 3 раза г/г до 0,5 млрд рублей, что в основном (72%) связано с развитием госпитального сегмента. Чистая денежная позиция группы составила 10,9 млрд рублей на 31 марта 2024 года по сравнению с 9,0 млрд рублей на 31 декабря 2023 года.

( Читать дальше )

+40% выручки: ЦИАН отчитался по МСФО за 2023 год

- 27 апреля 2024, 10:28

- |

🔸Выручка по основному бизнесу +37% г/г, до 10,9 млрд руб.

🔸Выручка от лидогенерации +78% г/г, чему поспособствовал рекордный спрос на рынке недвижимости в прошлом году. Также из-за роста цен повысилась средняя выручка за лид.

🔸Выручка от размещения объявлений, самого крупного направления, +17%. Этому способствовало повышение среднесуточной выручки от одного объявления.

📍Финансовые результаты ЦИАНа оцениваем положительно.

Компания находится на стадии реструктуризации. После её завершения менеджмент намерен сформулировать дивидендную политику, что даст выплачивать дивиденды. Отметим, что ЦИАН способен на выплату акционерам, т.к. финансовое состояние компании значительно улучшилось в течение последних двух лет.

☝️Бумаги компании на публикацию отчетности в моменте реагировали ростом более чем на 4,5%, до 975 руб. #CIAN

Ключевые результаты:

• Выручка: 11,6 млрд руб., +40% г/г

• Скорр. EBITDA: 2,8 млрд руб., +66,2% г/г

• Рентабельность по EBITDA: 24% (20% в 2022 г.)

( Читать дальше )

Яндекс представил финансовые результаты за I квартал

- 27 апреля 2024, 09:42

- |

Показатели оказались немного выше ожиданий. Положительная динамика выручки наблюдалась во всех сегментах.

🔸Начиная с 2024 г. Яндекс внёс изменения в структуру сегментов. Впервые скорректированная EBITDA сегмента Электронной коммерция, Райдтеха и Доставки оказалась положительной.

🔸Темпы роста выручки при этом продолжают снижаться, но всё ещё остаются крайне высокими: в I квартале +39% г/г.

Несмотря на впечатляющий рост финансовых показателей, акции Яндекса не отреагировали на публикацию финансовой отчётности.

📍Ключевым моментом остаётся вопрос обмена бумаг, а об этом в пресс-релизе не сказано. Учитывая высокую популярность акций Яндекса на российском рынке (по данным МосБиржи, они в среднем занимают 7,9% в портфеле частных инвесторов), мы ждём, что торгующиеся сейчас бумаги нидерландской Yandex N.V. будут пропорционально обменены на бумаги российской МКПАО «Яндекс».

Сохраняем долгосрочный положительный взгляд на акции компании.

Наша целевая цена: 4850 руб. #YNDX

( Читать дальше )

Cian - фокус на редомициляцию - Альфа-Банк

- 26 апреля 2024, 20:56

- |

Рост выручки замедлился по сравнению с предыдущими кварталами, но остался очень динамичным (+37% г/г). Компания завершила 2023 год с скорр. EBITDA маржой на уровне 24% (+4 пп г/г), включая 28% рентабельность Основного бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал