пузырь

Это ваш последний шанс на ВЫХОД!!! ИСААК НЬЮТОН.

- 21 ноября 2021, 19:27

- |

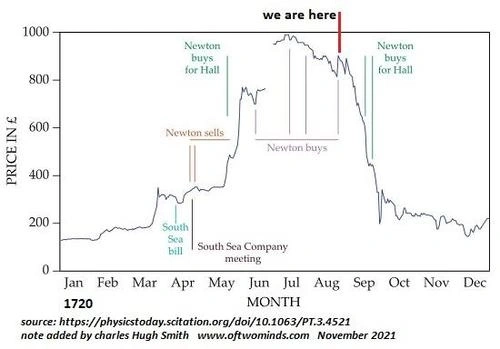

Одним из самых известных примеров того, как умных людей засасывает пузырь и в результате они теряют это инвестиция Исаака Ньютона в пузырь Южных морей 1720 года туда инвестировали от 80 % до 90 % всего пула инвесторов в Англии.

Некоторые утверждают, что Ньютон не покупал в начале 1711 года, не продавал в апреле 1720 года с хорошей прибылью, а затем не вложил большую часть своего значительного состояния в пузырь, который достиг своего пика летом, а затем понес большие убытки, когда пузырь лопнул в сентябре, но доказательства подтверждают эту цепочку событий.

На графике выше указаны даты покупок Ньютона.

«Мы здесь», указывает, где мы находимся в текущем расширении и коллапсе пузыря. Этот вторичный пик после начальной продажи является классическим

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

История падений фондового рынка

- 20 ноября 2021, 01:46

- |

Доброго времени, Smart-Lab

Хотелось бы обратиться к форумчанам, любящим почитать литературу о мировой экономической системе и финансам. Очень интересует история падений рынков, включая все пузыри, пирамиды, рецессии, flash crash и прочих черных лебедей. Есть ли такая книга, в которой каждое такое событие и явление рассмотрено с междисциплинарной точки зрения (история, психология, макроэкономика)? С содержанием сравнительного анализа чем пузырь отличается от пирамиды, например.

Разрозненно, об этих события написано почти в каждой книге о финансах, но вот чтобы от А до Я — такой не встречал. Что-то вроде «Большая энциклопедия финансовых кризисов»

Существует ли подобная книга?

PS

К неравнодушным, кто изучал данную тематику как самостоятельно так и на академическом уровне — прошу поделиться списком книг, чтобы сложилось структурное понимание!

Стоимость всего жилья в Москве составила $1 trln.

- 18 ноября 2021, 08:42

- |

realty.rbk.ru

Очередной пузырь в недвижимости образовался в Москве или это результат перетока россиян и мигрантов в главный мегаполис России?

Сколько может Москва вместить еще дополнительно россиян и мигрантов потенциально?

Переток россиян и мигрантов в Москву продолжится еще долго?

Закачка денег в «бетон» объясняется очередным ростом цен на недвижимость и ее аренду в Москве?

Не мыльные пузыри

- 12 ноября 2021, 13:24

- |

К сожалению, никакой стройной теории по пузырям не существует. В разные периоды и разные авторы описывали те или иные из них, и даже старались подходить комплексно к этому вопросу, но пока ни одно из подобных исследований не привело к появлению полноценной теории. А жаль, наверняка за это можно было бы получить нобелевскую премию, и возможно существенно изменить улучшить наше будущее.

Как утверждает доктор экономических наук Алексей Николаевич Буренин — кризисы и пузыри являются необходимым элементом развития капитализма и рыночной экономики. Однако западный мейнстрим экономической мысли старается как можно сильнее избегать или по крайней мере существенно уменьшить значимость этих явлений. Одного из самых известных на сегодняшний день американских экономистов, который пытался явно вывести из тени данную тематику Хаймана Мински, долго «старались не замечать», но в последние 20 лет его труды стали предметом пристального внимания.

( Читать дальше )

Кризис?! Пузырь?! Нет, не слышал!

- 11 ноября 2021, 10:23

- |

То, что у нас на глазах разворачивается крупная спекулятивная афера, очевидно для любого человека, на зараженного беспочвенным оптимизмом. На фондовых рынках сейчас намного больше денег, чем ума. Число инвестиционных фондов намного превзошло количество грамотных в финансовом и историческом плане людей, которые способны были бы управлять ими. Правильные предсказания забываются, а в памяти людей остаются только ошибки, но в данный момент происходит фундаментальный и непрерывно повторяющийся процесс. Он начинается со всеобщего роста цен, будь то акции, недвижимость, произведения искусства и тому подобное. Этот рост привлекает повышенное внимание покупателей, что ведет к еще большему взвинчиванию цен. Его причина кроется лишь в благих ожиданиях. Процесс развивается, на рынках царит оптимизм. Цены безудержно ползут вверх. А затем по причинам, которые служат поводом для нескончаемых дебатов, наступает конец. Падение всегда бывает более неожиданным, чем предшествующий рост. Если проколоть надуты пузырь, то воздух из него выходит не постепенно, а мгновенно.

( Читать дальше )

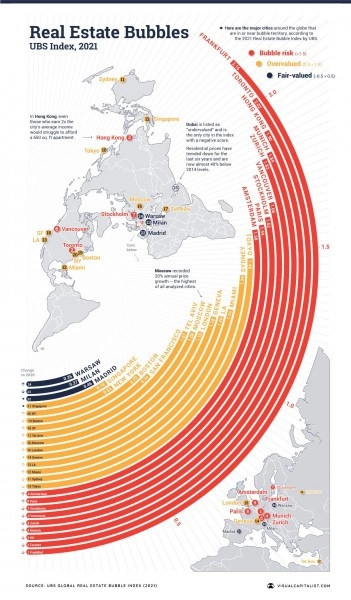

Крупнейшие пузыри на рынке недвижимости в 2021 году

- 03 ноября 2021, 20:18

- |

Автор: TYLER DURDEN

Выявление пузырей на рынке недвижимости — непростое дело. Как отмечает Ник Рутли из Visual Capitalist, даже несмотря на понимание, что перед нами пузырь, у нас нет материальных доказательств его существования пока он не лопнет.

А к тому времени уже будет слишком поздно.

( Читать дальше )

Почему должен произойти обвал фондового рынка.

- 02 ноября 2021, 18:04

- |

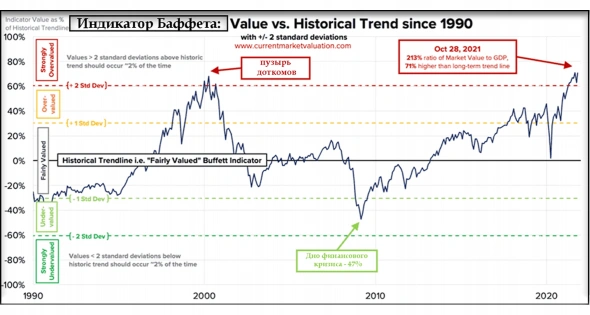

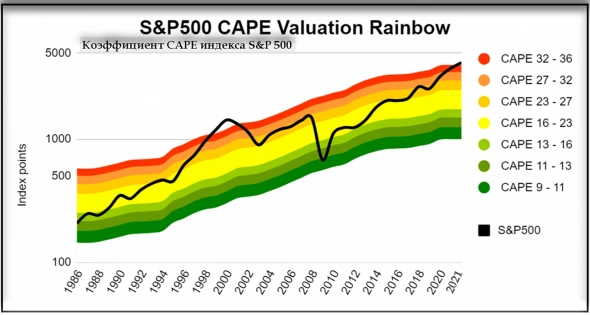

Практически по всем эмпирическим показателям фондовый рынок выглядит перегретым.

По индикатору Баффета фондовый рынок США значительно переоценен.

• Совокупная рыночная стоимость в США: $50,1 трлн.

• Годовой ВВП: $23,5 трлн

• Индикатор Баффета: $50,1 трлн ÷ $23,5 трлн = 213%

Это на 71% (или примерно на 2,3 стандартных отклонения) выше среднего исторического значения, что говорит о том, что рынок сильно переоценен.

Коэффициент CAPE индекса S&P 500 выше, чем когда-либо в истории, за исключением пика пузыря доткомов.

( Читать дальше )

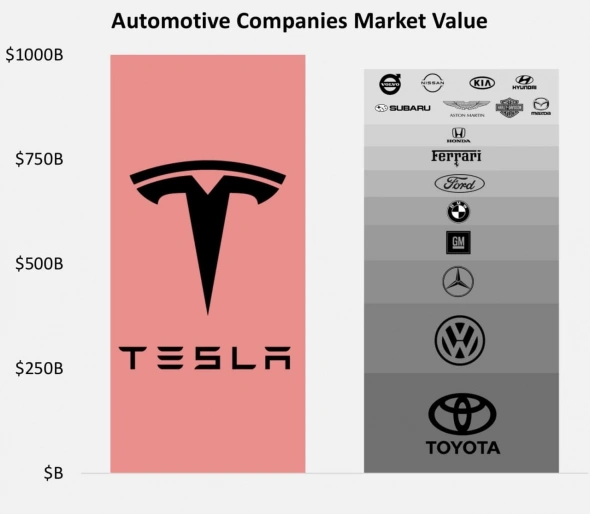

Tesla +310 миллиардов за 2 недели

- 30 октября 2021, 12:43

- |

и писал про долгоиграющую разводку инвесторов с Автопилотом. Напишу и сейчас, т.к. хочу запечатлеть в блоге свои мысли и вернуться к ним по прошествии времени.

И так, компания Тесла увеличивает капитализацию на 310 миллиардов долларов за 2 недели. 310 миллиардов долларов это больше, чем 482 компании из S&P500 вместе взятые.

Напомню вам коллеги, что капитализация компании в теории эффективного рынка, есть оценка участниками рынка стоимости имущества компании вместе с её текущей экономической эффективностью и закладываемой в цену потенциальной будущей прибылью.

Несколько простых вопросов которые должен задать стоимостный инвестор:

1. Была ли Тесла недооценена 2 недели назад, при цене 700? Нет.

2. Приобрела ли за это время компания какую-то чрезвычайную ценность(равную аж 482 компаниям из крупнейшего индекса!), повысила ли эффективность, увеличила ли операционную прибыль? Нет.

( Читать дальше )

Ну вот теперь пузырь то уж точно!

- 26 октября 2021, 16:13

- |

Почему я против шорта любой компании, пузырь она или нет? Потому что никто и никогда Вам не скажет где он сдуется!

Теслу шортили потому что она пузырь, когда:

— Она стоила десятки миллиардов долларов, не имея прибыли

— Она стала стоить, как VAG

— Она превысила стоимость VAG и BMW и еще пары компаний

— Ее шортят сейчас

Тесла по 1000 долларов это сумасшествие для «профессионалов рынка» в 2019 году, сейчас цена 1000 после сплита 5:1🙈

Может знаете, есть плакат про коронавирус: «Сколько еще должно умереть, чтобы ты привился?»

По аналогии: «Сколько еще должна расти Тесла, чтобы трейдеры поняли, что не нужно шортить растущие акции?»

Именно сейчас хочется признать теслу самым настоящим пузырем, потому что ее финпоказатели не укладываются ни в какую логику. Капитализация компании сейчас такова, каковой она должна быть есть в целом в мире не останется ни одного производителя автомобилей и все автомобили будет производить только Тесла. Больший абсурд и придумать трудно, с этим наверное уже никто не станет спорить, всё что было ранее можно было объяснить ожиданиями инвесторов, потенциалом будущего роста и прочим, нынешнюю цену компании объяснить невозможно уже никак!🤯

Других подобных компаний сейчас нет и на горизонте не видно, по уровню хайпа Маска превосходит только биткоин, это явление вообще трудно описать....

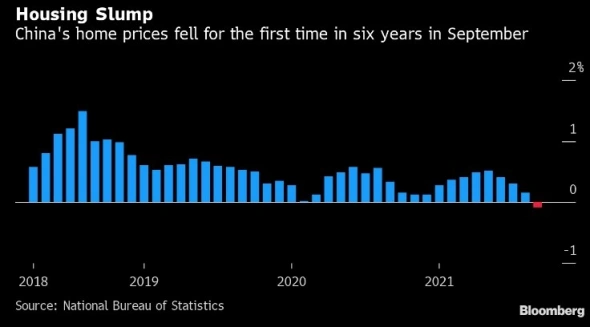

Началось падение цен на недвижимость

- 21 октября 2021, 06:40

- |

В последнее время все значимые события начинаются в Китае.

Сейчас там начинает сдуваться пузырь недвижимости. В сентябре цены упали впервые за шесть лет.

Настроения покупателей жилья снижаются по мере того, как усиливается кризис вокруг китайского гиганта в сфере недвижимости Evergrande. Поскольку потенциальные покупатели уже задаются вопросом, смогут ли застройщики, имеющие финансовые затруднения, предложить рынку свои квартиры, существует риск того, что они отложат покупки из-за опасений, что недвижимость больше не является безопасной гаванью.

Телеграмм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал