продажа опционов

Философия экстраординарных результатов на рынке

- 17 июля 2020, 11:56

- |

Показывать результаты выше средних всегда было проблематично. Но если раньше «средние» были в районе 6-10% годовых, то сейчас это 0-4%. Раньше можно было просто держать деньги в банке, получать свои проценты, и в целом не особо озадачиваться на тему инвестиций. Но сейчас такой опции нет. Хотите положительную реальную доходность, велком в мир инвестирования.

Почему произошло такое снижение? Доходность инвестиций считается как безрисковая ставка + премия за риск. Когда безрисковая ставка была 3-5%, то инвестиционные инструменты давали 6-10%. Когда ставка стала ноль, фактическая доходность всех инвестиционных инструментов упала вслед за ней.

Впрочем, философия экстраординарных результатов осталась неизменной и заключается она в следующем. Если вы хотите результаты, не такие как у других, вы должны делать то, что не делают другие. Вы должны идти против общего консенсуса. Если все считают, что акции конкретной компании отличные инвестиции, то очень вероятно, вы уже вряд ли в них заработаете, т.к. цена будет сильно завышена. Чтобы получить результаты лучше остальных, вы должны покупать акции, которые никто не хочет покупать, вы должны покупать облигации, по которым высок риск дефолта и т.д.

( Читать дальше )

- комментировать

- 297

- Комментарии ( 0 )

Актуальные торговые идеи по продаже опционов. Трансляция в 19.00МСК

- 15 июля 2020, 18:51

- |

В период рыночной неопределенности, одним из лучших решений являются рыночнонейтральные стратегии, одной из которых является продажа опционов. На этой трансляции мы поговорим про торговые идеи, актуальные на текущий момент. Рассмотрим следующие рынки:

- Валюты

- Драгоценные металлы

- Энергетика

- Зерновые

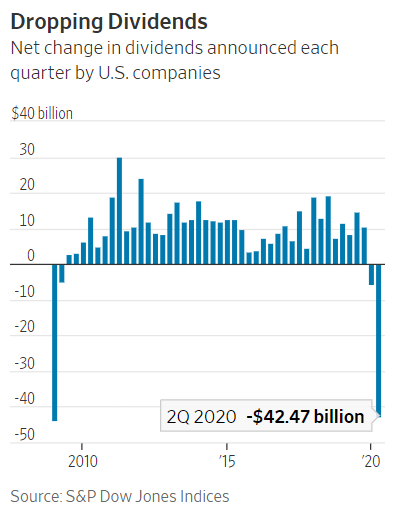

В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?

- 09 июля 2020, 13:22

- |

дивидендов. Где брать положительный кэш флоу?" title="В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?" />

дивидендов. Где брать положительный кэш флоу?" title="В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?" />

Нельзя сказать, что этот процесс является неожиданным, но сами размеры сокращения для многих стали неприятной новостью, особенно для тех, кто стремился за счет акций получать положительный кэш флоу.

Сокращения находятся на уровнях кризиса 2008 года, и если тогда мы увидели постепенный возврат к предыдущим отметкам, то сейчас этот процесс очень вероятно займет значительно больше времени, ведь у многих компаний выросла долговая нагрузка, которую придется обслуживать. Подробнее об этом процессе писал еще в мае (https://t.me/veneracapital/45).

Доходности по бондам упали, дивиденды сократились, где брать положительный кэш флоу? Неужели придется «проедать» свой портфель, продавая частично имеющиеся позиции? Для большинства это единственный вариант. Даже если рассматривать развивающиеся рынки, например Россию, где дивиденды порядка 7%, то не стоит обольщаться. Такая доходность предвестник снижения размера дивидендов в будущем.

( Читать дальше )

Запись трансляции «Торговля опционами, от теории к практике на конкретных примерах»

- 15 июня 2020, 20:17

- |

Если вы хотите расширить свой арсенал возможностей на финансовых рынках, то эта трансляция точно для вас. Опцион, это крайне гибкий инструмент, дающий такие возможности, которые нельзя получить больше нигде. А именно:

• Кратное увеличение капитала

• Хеджирование рисков

• Нейтральные к рынку стратегии — одновременный заработок как на росте, так и на падение

• Заработок на времени — время, единственный необратимый процесс

На этой трансляции мы разберем как саму теорию, что такое опцион и базовые понятия, а также рассмотрим каждую из вышеприведенных стратегий на конкретных примерах, разберем преимущества и недостатки каждой из них.

( Читать дальше )

Встреча ОПЕК+ отменяется. Китай скупает восточную нефть. Актуальные торговые идеи по опционам.

- 03 июня 2020, 18:50

- |

Зигзаг удачи - 1 апреля 2020

- 02 апреля 2020, 00:32

- |

Кризис приятен тем, что даёт возможность потренировать разные позиции. Никому не интересно читать однотипные под копирку посты «продал стреддл — зафиксировал прибыль». Даже одиночный возглас "будь прокляты хуситы и охрана завода саудитов!" общей картины не менял. Хоть новоявленный опционный псевдогуреныш Г… ая Г… нь и считает, что «торговать мосбиржу западло» и «торговать в кризис дважды западло», но кто он такой, чтобы нам указывать? Поэтому караван идет и на пути ему попался Зигзаг Удачи.

Эта позиция считается базовой уважаемым Каленкович Алексей (enki) .

Низкий ему поклон за науку и за время, которые он мне уделил.

Давным-давно в уже далеком 2017 году эта позиция так и торговалась из месяца в месяц методично и довольно скучно (до февраля 2018 года примерно =) ) на боевом тестовом счете (размером около 100 тыр). Учитывая, что это были месячные опционы на РИ сейчас сам себе удивляюсь, насколько хватало смелости переносить это всё хозяйство через ночь и выходные. =) Nobless oblige

( Читать дальше )

Как волка ни корми

- 13 марта 2020, 12:11

- |

После вчерашнего «coming out» Каленкович Алексей (enki) (в котором он показывает свою позицию и жалуется на кретинизм новых правил начисления ГО) всем остальным участникам (кроме kozmonavt ) писать про опционы уже несерьёзно. Но рука тянется к перу, прошу извинить. Кому не нравится могут идти в Гавань.

Хотел бы подчеркнуть отличие данного полноценного (надеюсь) кризиса от чиха 9 апреля 2018 года. Оно состоит в том, что «всех предупредили заранее». В апреле 2018 фактически не было никаких признаков назревающей коррекции. В пятницу 6 числа с большим натягом можно было углядеть какие-то признаки движения на юг, но серьёзно отнестись к ним мог бы только параноик или опытный опционщик, проживший с большой позицией и НамКрыш 2014 и ИмКрыш 2008. После чего случился понедельник и веселье при котором у продавцов опционов было примерно 2-3 часа времени, чтобы довнести, всё выкупить по любым ценам и покаяться.

( Читать дальше )

Подскажите, пжл, что делать с опционами Si?

- 11 марта 2020, 21:23

- |

Продал по-дурости недельные коллы с 74 и 74,5 страйками. Истекают завтра.

Теперь вот не знаю что с ними делать, стоит ли досрочно откупить? Насколько высок риск к завтрашнему вечернему клирингу оказаться в деньгах?

П.с. если можно, без закидывания помидорами, торгую 3 неделю. Да, продаю опционы только с трехнедельным опытом)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал