SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз финрезультатов

Результаты VK за 4 квартал, скорее всего, продемонстрируют улучшение рентабельности по EBITDA - Синара

- 02 марта 2022, 13:07

- |

VK завтра опубликует финансовые результаты за 4К21.

Ожидаем, что в сравнении с довольно слабым 4К20 компания сообщит о солидном росте выручки и улучшении рентабельности. В частности, наша оценка роста совокупной сегментной выручки — на 15% г/г до 37,9 млрд руб., а увеличения EBITDA — на 54% г/г до 11,2 млрд руб. Рентабельность по EBITDA должна в результате вырасти на 7,4 п. п. до 29,5%. Ожидаем, что рост выручки от онлайн рекламы замедлится относительно предыдущего квартала, но останется на хорошем уровне — прогнозируем 22%-ное увеличение г/г до 15,6 млрд руб. Прогнозируем, что выручка от MMO-игр останется на том же уровне в годовом выражении, 9,9 млрд, а доходы от пользовательских платежей за социальные сервисы (IVAS) прибавят 4,0% г/г до 5,1 млрд руб. В отношении расходов отметим, что операционные издержки VK (без учета амортизации) должны вырасти на 4% г/г до 26,7 млрд, включая расходы на персонал в размере 8,9 млрд руб.

( Читать дальше )

Ожидаем, что в сравнении с довольно слабым 4К20 компания сообщит о солидном росте выручки и улучшении рентабельности. В частности, наша оценка роста совокупной сегментной выручки — на 15% г/г до 37,9 млрд руб., а увеличения EBITDA — на 54% г/г до 11,2 млрд руб. Рентабельность по EBITDA должна в результате вырасти на 7,4 п. п. до 29,5%. Ожидаем, что рост выручки от онлайн рекламы замедлится относительно предыдущего квартала, но останется на хорошем уровне — прогнозируем 22%-ное увеличение г/г до 15,6 млрд руб. Прогнозируем, что выручка от MMO-игр останется на том же уровне в годовом выражении, 9,9 млрд, а доходы от пользовательских платежей за социальные сервисы (IVAS) прибавят 4,0% г/г до 5,1 млрд руб. В отношении расходов отметим, что операционные издержки VK (без учета амортизации) должны вырасти на 4% г/г до 26,7 млрд, включая расходы на персонал в размере 8,9 млрд руб.

Финансовые результаты VK за 4К21 — первая отчетность компании после прошлогодних изменений в структуре акционеров и менеджменте. Таким образом, могут оказаться интересными указания менеджмента на изменения стратегии. Компания — один из крупнейших игроков в мире российского онлайна, стремительное развитие сегментов рынка должно положительно сказаться на деятельности VK. Рентабельность при этом, скорее всего, останется под давлением в связи с инвестициями в новые бизнеснаправления.Белов Константин

( Читать дальше )

- комментировать

- 169

- Комментарии ( 0 )

Мосбиржа: результаты 4К21 должны отразить возросшую волатильность - Синара

- 02 марта 2022, 12:29

- |

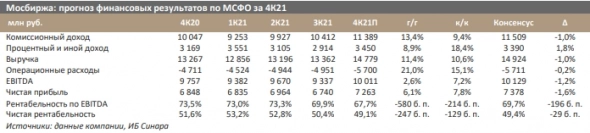

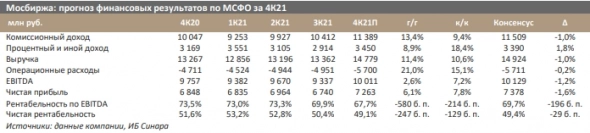

4 марта Мосбиржа отчитается о результатах по МСФО за 2021 г. и 4К21 и проведет телеконференцию с менеджментом.

Ожидаем очень существенной чистой прибыли, 7,3 млрд руб., на фоне исторически высокого комиссионного дохода (11,4 млрд руб.) и увеличившегося до 3,45 млрд руб. процентного дохода в результате повышения процентных ставок.

Синара ИБ

Ожидаем очень существенной чистой прибыли, 7,3 млрд руб., на фоне исторически высокого комиссионного дохода (11,4 млрд руб.) и увеличившегося до 3,45 млрд руб. процентного дохода в результате повышения процентных ставок.

Высокие комиссии должны отразить растущую волатильность. При этом операционные издержки должны также увеличиться — на 21% г/г. Ключевые вопросы — о первых оценках влияния санкций и мерах реагирования.Найдёнова Ольга

Синара ИБ

TCS Group опубликует сильные финансовые результаты за 4 квартал - Синара

- 02 марта 2022, 12:21

- |

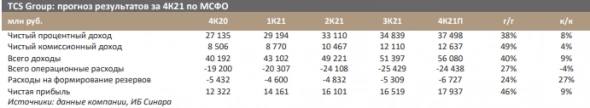

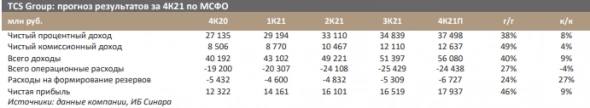

TCS Group представит в пятницу (4 марта) отчетность за 4К21 по МСФО и проведет телефонную конференцию с участием руководства.

Мы ожидаем увидеть чистую прибыль в размере 17,9 млрд руб., что предполагает рентабельность собственного капитала (ROE) на уровне 41%.

Мы ожидаем увидеть чистую прибыль в размере 17,9 млрд руб., что предполагает рентабельность собственного капитала (ROE) на уровне 41%.

Впрочем, сейчас в первую очередь интересно узнать, как руководство оценивает воздействие санкций в отношении России на деятельность группы и какие видит возможности.Синара ИБ

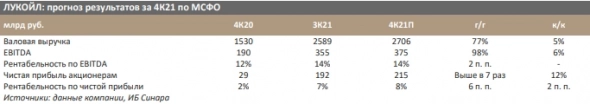

Прогнозируем умеренный рост Лукойла в квартальном выражении статей отчета о прибылях и убытках - Синара

- 02 марта 2022, 12:13

- |

Лукойл запланировал публикацию отчетности за 4К21 по МСФО на 3 марта и в тот же день проведет телефонную конференцию в 16:30 по Москве.

Благоприятная конъюнктура на рынках энергоносителей в 4К21 (цены на Brent в рублевом выражении на 8% превышали уровни предыдущего квартала) должна обеспечить увеличение выручки на 5% к/к до 2706 млрд руб. Не такими однозначными были операционные данные ЛУКОЙЛа за 4К21. В частности, объем переработки нефтяного сырья (15,5 млн т) упал на 10,5% к/к из-за сезонной оптимизации загрузки НПЗ в России (-3,1% к/к до 10,9 млн т) и плановых ремонтных работ на зарубежных предприятиях (-24,4% к/к до 4,6 млн т). По EBITDA мы ожидаем лишь умеренного улучшения результата — на 6% к/к до 375 млрд руб. А вот чистая прибыль акционерам должна вырасти на 12% к/к и достигнуть 215 млрд руб., в том числе благодаря прибыли по курсовым разницам в 10 млрд руб.

Мордовцев Василий

Синара ИБ

Благоприятная конъюнктура на рынках энергоносителей в 4К21 (цены на Brent в рублевом выражении на 8% превышали уровни предыдущего квартала) должна обеспечить увеличение выручки на 5% к/к до 2706 млрд руб. Не такими однозначными были операционные данные ЛУКОЙЛа за 4К21. В частности, объем переработки нефтяного сырья (15,5 млн т) упал на 10,5% к/к из-за сезонной оптимизации загрузки НПЗ в России (-3,1% к/к до 10,9 млн т) и плановых ремонтных работ на зарубежных предприятиях (-24,4% к/к до 4,6 млн т). По EBITDA мы ожидаем лишь умеренного улучшения результата — на 6% к/к до 375 млрд руб. А вот чистая прибыль акционерам должна вырасти на 12% к/к и достигнуть 215 млрд руб., в том числе благодаря прибыли по курсовым разницам в 10 млрд руб.

Наше основное внимание будет уделено свободному денежному потоку (FCF) и вкладу 4К21 в дивиденды за 2П21. По нашим расчетам, операционный денежный поток вырастет на 6% к/к и составит 340 млрд руб. (если допустить неизменный оборотный капитал), тогда как капитальные затраты ожидаются в объеме 185 млрд руб. (+96% к/к) по причине традиционного их наращивания в последнем квартале. Таким образом, дивиденды за 2П21 должны составить 490 руб. на акцию, а дивидендная доходность — 9,5% (по цене закрытия пятницы), однако фактическая цифры могут серьезно разойтись с прогнозом, если произойдут изменения в оборотном капитале.Бахтин Кирилл

Мордовцев Василий

Синара ИБ

VK отчитается в четверг, 3 марта и проведет телеконференцию - Атон

- 02 марта 2022, 10:53

- |

VK должна объявить результаты за 4К21 в четверг 3 марта.

По нашим прогнозам, выручка составит 38.1 млрд руб. (+15.6% г/г) за счет продолжающегося роста доходов от рекламы и сегмента технологий в образовании (EdTech), а также восстановления сегмента социальных сервисов (Community IVAS); сдерживающее влияние на показатель окажет околонулевая динамика в сегменте MMO-игр в связи с отсутствием крупных релизов игровых продуктов.

Телеконференция состоится в четверг 3 марта в 16:00 (МСК), 13:00 по Лондону, 8:00 по Нью-Йорку; телефоны для подключения: 0800 279 6877 (из России), 800 289 0720 (из США), 0800 279 6877 (из Великобритании); ID конференции: 2449422 (на английском языке), 1344067 (на русском языке).

По нашим прогнозам, выручка составит 38.1 млрд руб. (+15.6% г/г) за счет продолжающегося роста доходов от рекламы и сегмента технологий в образовании (EdTech), а также восстановления сегмента социальных сервисов (Community IVAS); сдерживающее влияние на показатель окажет околонулевая динамика в сегменте MMO-игр в связи с отсутствием крупных релизов игровых продуктов.

Мы ожидаем, что EBITDA достигнет 11.1 млрд руб., а рентабельность EBITDA составит 29% (+7.0 пп г/г, +1.3 пп кв/кв) вследствие роста рентабельности в сегментах игр и EdTech. Чистая прибыль от консолидированных дочерних компаний прогнозируется на уровне 4.5 млрд руб. при рентабельности 11.7% (+6.5 пп г/г, -0.9 пп кв/кв).Атон

Телеконференция состоится в четверг 3 марта в 16:00 (МСК), 13:00 по Лондону, 8:00 по Нью-Йорку; телефоны для подключения: 0800 279 6877 (из России), 800 289 0720 (из США), 0800 279 6877 (из Великобритании); ID конференции: 2449422 (на английском языке), 1344067 (на русском языке).

МТС отчитается в четверг, 3 марта и проведет телеконференцию - Атон

- 02 марта 2022, 10:15

- |

МТС должна представить результаты за 4К21 в четверг 3 марта, в 15:00 МСК.

Телеконференция состоится в четверг 3 марта, в 17:00 МСК / 14:00 по Лондону / 9:00 по Нью-Йорку. Ссылка для обсуждения в Zoom на английском языке будет доступна на странице финансовой отчетности раздела веб-сайта МТС для инвесторов и акционеров.

По нашим прогнозам, выручка достигнет 147 млрд руб. (+10% г/г) за счет сильной динамики МТС Банка, продаж мобильных устройств и консолидации бизнесов, приобретенных в сегменте фиксированной связи. Показатель OIBDA прогнозируется на уровне 55.8 млрд руб. (+7.8% г/г), а рентабельность OIBDA, как ожидается составит 37.9% (-0.8 пп г/г); на показатель могут отрицательно повлиять сравнительно низкая рентабельность продаж мобильных телефонов и увеличение расходов на персонал в сегменте ИТ и разработки. Чистая прибыль ожидается на уровне 12.5 млрд руб. (-4.4% г/г) при рентабельности чистой прибыли на уровне 8.5% (-1.4 пп г/г).Атон

Телеконференция состоится в четверг 3 марта, в 17:00 МСК / 14:00 по Лондону / 9:00 по Нью-Йорку. Ссылка для обсуждения в Zoom на английском языке будет доступна на странице финансовой отчетности раздела веб-сайта МТС для инвесторов и акционеров.

Выручка Алроса может снизиться почти на 30% - Велес Капитал

- 01 марта 2022, 16:11

- |

2 марта «АЛРОСА» представит финансовые результаты за 4-й квартал 2021 г.

Мы ожидаем, что выручка компании снизится на 28% г/г, до 70,5 млрд руб., в результате нормализации продаж алмазов на уровне 9,4 млн карат. EBITDA упадет на 17% г/г, до 26,3 млрд руб., рентабельность составит 42,2%. По итогам 4-го квартала 2021 г. свободный денежный поток «АЛРОСА» снизится на 70% г/г, до 19,4 млрд руб., на фоне роста CAPEX и стабилизации оборотного капитала.

ИК «Велес Капитал»

Мы ожидаем, что выручка компании снизится на 28% г/г, до 70,5 млрд руб., в результате нормализации продаж алмазов на уровне 9,4 млн карат. EBITDA упадет на 17% г/г, до 26,3 млрд руб., рентабельность составит 42,2%. По итогам 4-го квартала 2021 г. свободный денежный поток «АЛРОСА» снизится на 70% г/г, до 19,4 млрд руб., на фоне роста CAPEX и стабилизации оборотного капитала.

Согласно нашим расчетам, дивиденд за 2-е полугодие составит 6 руб. на акцию при распределении 100% FCFF.Данилов Василий

ИК «Велес Капитал»

Устойчивая финансовая позиция Сбера поможет банку успешно пройти и этот кризис - Альфа-Банк

- 01 марта 2022, 14:07

- |

Сбербанк завтра, 2 марта, представит финансовые результаты за 4К21 и 2021 г. по МСФО и проведет телефонную конференцию.

Согласно нашему прогнозу, чистая прибыль за 4К21 составит 254 млрд руб. (при ROE 18,4%), в результате чего банк покажет рекордную чистую прибыль на уровне 1 232 млрд руб. (при ROE 23%). Мы считаем, что «Сбер» продолжил выигрывать от повышения процентных ставок в рублях и благоприятных трендов в части качества кредитов в 4К, в результате чего ЧПМ вырастет, по нашему прогнозу, на 4 б. п. к/к при стоимости риска на уровне 0,8%. Комментарии менеджмента по поводу последствий санкций – ключевой фокус рынка сейчас, на наш взгляд.

Мы считаем, что устойчивая финансовая позиция Сбера поможет банку успешно пройти и этот кризис: 1) сильный коэффициент достаточности капитала (~14% CET1 против норматива 8%), 2) кредиты/депозиты на уровне 92%, 3) умеренно позитивная чувствительность чистого процентного дохода к параллельному повышению процентных ставок в рублях, 4) близкий к нулю портфель розничных кредитов в валюте и 5) покрытие более 75% годовых операционных расходов комиссионным доходом. Более того, мы считаем, что сильные цены на сырьевых рынках до сих поддерживают кредитное качество сырьевых производителей, на долю которых приходится примерно 40% корпоративного кредитного портфеля «Сбера».

«Альфа-Банк»

Согласно нашему прогнозу, чистая прибыль за 4К21 составит 254 млрд руб. (при ROE 18,4%), в результате чего банк покажет рекордную чистую прибыль на уровне 1 232 млрд руб. (при ROE 23%). Мы считаем, что «Сбер» продолжил выигрывать от повышения процентных ставок в рублях и благоприятных трендов в части качества кредитов в 4К, в результате чего ЧПМ вырастет, по нашему прогнозу, на 4 б. п. к/к при стоимости риска на уровне 0,8%. Комментарии менеджмента по поводу последствий санкций – ключевой фокус рынка сейчас, на наш взгляд.

Мы считаем, что устойчивая финансовая позиция Сбера поможет банку успешно пройти и этот кризис: 1) сильный коэффициент достаточности капитала (~14% CET1 против норматива 8%), 2) кредиты/депозиты на уровне 92%, 3) умеренно позитивная чувствительность чистого процентного дохода к параллельному повышению процентных ставок в рублях, 4) близкий к нулю портфель розничных кредитов в валюте и 5) покрытие более 75% годовых операционных расходов комиссионным доходом. Более того, мы считаем, что сильные цены на сырьевых рынках до сих поддерживают кредитное качество сырьевых производителей, на долю которых приходится примерно 40% корпоративного кредитного портфеля «Сбера».

Мы не исключаем, тем не менее, что «Сбер» может отложить решение по дивидендам за 2021 г. до 2П22, учитывая текущую волатильность рынка.Кипнис Евгений

«Альфа-Банк»

Акции Алроса подвержены влиянию внешнего фактора, но с фундаментальной точки зрения их перспективы позитивны - Альфа-Банк

- 01 марта 2022, 13:55

- |

«АЛРОСА» в среду, 2 марта, представит финансовые результаты за 2021 г. по МСФО.

Поддержку спросу на алмазное сырье в последнем квартале года оказывал процесс активного пополнения запасов, хотя продажи были ограничены низкими уровнями запасами у производителей. «АЛРОСА» продемонстрировала умеренный рост объемов продаж на фоне реализации алмазов из Гохрана, тогда как средние цены на алмазы ювелирного качества снизились на 9% к/к на фоне изменения структуры продаж и реализации алмазов меньшего размера, приобретенных у Гохрана.

Мы ожидаем, что цифры за 4К21 по МСФО будут несколько ниже в квартальном сопоставлении. Выручка за 4К21 ожидается на уровне 71,5 млрд руб., итоговая выручка по 2021 г. таким образом может составить 329 млрд руб., что на 48% выше г/г. 4К21П EBITDA в размере 32 млрд руб. выглядит ниже на 6% к/к, тогда как EBITDA за год ожидается на уровне 146 млрд руб., что на 67% выше г/г. Мы полагаем, что СДП будет ниже в квартальном сопоставлении на фоне роста капиталовложений и увеличения оборотного капитала на фоне сезонного увеличения запасов руды и песков и незначительных изменений в запасах алмазов, что однако может быть скорректировано динамикой авансовых платежей от клиентов. Наш прогноз СДП за 4К21 составляет примерно 14,6 млрд руб., что подразумевает совокупный СДП за 2П21 на уровне 39 млрд руб. Мы ожидаем, что 100% СДП за 2П21 компания направит на дивиденды, что предполагает рекордные суммарные выплаты по итогам 2021 г. в размере 104 млрд руб.

( Читать дальше )

Поддержку спросу на алмазное сырье в последнем квартале года оказывал процесс активного пополнения запасов, хотя продажи были ограничены низкими уровнями запасами у производителей. «АЛРОСА» продемонстрировала умеренный рост объемов продаж на фоне реализации алмазов из Гохрана, тогда как средние цены на алмазы ювелирного качества снизились на 9% к/к на фоне изменения структуры продаж и реализации алмазов меньшего размера, приобретенных у Гохрана.

Мы ожидаем, что цифры за 4К21 по МСФО будут несколько ниже в квартальном сопоставлении. Выручка за 4К21 ожидается на уровне 71,5 млрд руб., итоговая выручка по 2021 г. таким образом может составить 329 млрд руб., что на 48% выше г/г. 4К21П EBITDA в размере 32 млрд руб. выглядит ниже на 6% к/к, тогда как EBITDA за год ожидается на уровне 146 млрд руб., что на 67% выше г/г. Мы полагаем, что СДП будет ниже в квартальном сопоставлении на фоне роста капиталовложений и увеличения оборотного капитала на фоне сезонного увеличения запасов руды и песков и незначительных изменений в запасах алмазов, что однако может быть скорректировано динамикой авансовых платежей от клиентов. Наш прогноз СДП за 4К21 составляет примерно 14,6 млрд руб., что подразумевает совокупный СДП за 2П21 на уровне 39 млрд руб. Мы ожидаем, что 100% СДП за 2П21 компания направит на дивиденды, что предполагает рекордные суммарные выплаты по итогам 2021 г. в размере 104 млрд руб.

( Читать дальше )

Лукойл отчитается в четверг, 3 марта и проведет телеконференцию - Атон

- 01 марта 2022, 10:29

- |

Лукойл в четверг (3 марта) должен опубликовать свои финансовые результаты за 4К21.

Мы ожидаем, что выручка вырастет до 2 760 млрд руб. (+7% кв/кв), отражая рост цен (Urals подорожала на 9% кв/кв в рублевом эквиваленте), а также увеличение добычи нефти на 5% кв/кв, однако рост будет частично нивелирован снижением объемов переработки на 11%. EBITDA, по прогнозам, увеличится на 10% кв/кв до 392 млрд руб., а рентабельность EBITDA, как ожидается, останется неизменной на уровне 14%.

Телеконференция: 3 марта 2022 (четверг), 16:30 по Москве (13:30 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа.

Мы ожидаем, что выручка вырастет до 2 760 млрд руб. (+7% кв/кв), отражая рост цен (Urals подорожала на 9% кв/кв в рублевом эквиваленте), а также увеличение добычи нефти на 5% кв/кв, однако рост будет частично нивелирован снижением объемов переработки на 11%. EBITDA, по прогнозам, увеличится на 10% кв/кв до 392 млрд руб., а рентабельность EBITDA, как ожидается, останется неизменной на уровне 14%.

По нашим оценкам, чистая прибыль достигнет 230 млрд руб. против 193 млрд руб. в 3К21. FCF ожидается на уровне 120 млрд руб. (-47% кв/кв), и мы прогнозируем дивиденд за 2П21 на уровне 500 руб. на акцию (доходность 9.7%) после корректировок. Также отметим, что ЛУКОЙЛ возобновил выкуп акций с 21 по 23 февраля после месячного перерыва на фоне обвала рынка.Атон

Телеконференция: 3 марта 2022 (четверг), 16:30 по Москве (13:30 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал