SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Аэрофлот демонстрирует восстановление показателей - Фридом Финанс

- 17 мая 2021, 16:21

- |

По данным Росавиации, в апреле 2021-го российские авиакомпании перевезли 7,2 млн пассажиров, что в 9,7х превышает показатель за аналогичный период прошлого года.

В 2020-м авиаперевозчики оказались в тяжелейшем положении из-за пандемии, и лишь слаженные действия национальных правительств позволили компаниям отрасли удержаться на плаву. Однако в результате долговая нагрузка авиакомпаний кратно возросла и будет сдерживать инвестиционный потенциал отрасли в течение многих лет.

В 2021-м у перевозчиков появилась надежда на то, что вакцинация, проводимая во всем мире, обусловит стойкое снижение заболеваемости и уже к началу второго полугодия основная часть ограничений на трансграничные перелеты будет снята.

Российские авиакомпании постепенно восстанавливаются, несмотря на весенний рост заболеваемости COVID-19. Так, мартовский пассажиропоток (-18% г/г) продемонстрировал значительный прирост по сравнению с февралем. А показатель за четыре месяца 2021-го перевозчикам даже удалось сохранить на уровне прошлого года благодаря существенному росту авиаперевозок в апреле. Например, авиакомпания «Сибирь» в апреле 2021-го обслужила 1,35 млн пассажиров, что примерно на 30 тыс. превышает мартовский уровень. Также улучшает показатели «Победа», хотя это в большей степени связано с перераспределением рейсов внутри группы «Аэрофлот» (AFLT).

Сам флагман российских авиаперевозок обслужил в апреле 1,37 млн пассажиров, что примерно на 130 тыс. больше, чем в марте. Таким образом, «Аэрофлот» также демонстрирует восстановление показателей, несмотря на тяжелый 2020 год, когда убыток составил 123 млрд руб., а средний пассажиропоток был вдвое ниже, чем в 2019-м. Наилучшие показатели в группе демонстрируют авиакомпании «Победа» и «Россия» ввиду увеличения рейсов на внутренних направлениях и проводимой маркетинговой политики. Также в перспективе возможно IPO «Победы».

Финансовые показатели группы «Аэрофлот» в целом поддерживаются за счет расширенных кредитных линий и помощи со стороны государства. Кроме того, в 2020-м компания привлекла 80 млрд руб., проведя SPO. Однако давление на котировки «Аэрофлота» оказывают такие факторы, как отсутствие дивиденда за 2020 год и сокращение роялти, получаемого с иностранных авиакомпаний за полеты над Сибирью. Тем не менее мы рекомендуем покупать бумаги AFLT и незначительно корректируем таргет до 79 руб. за акцию на горизонте года.

Долгосрочное восстановление прибыли авиакомпаний ограничивается растущей стоимостью топлива: в апреле по отношению к марту она увеличилась на 3,73%, составив 49747 руб. за тонну (в российских аэропортах). Таким образом, с начала года рост цен составил 6,19%.

ИК «Фридом Финанс»

В 2020-м авиаперевозчики оказались в тяжелейшем положении из-за пандемии, и лишь слаженные действия национальных правительств позволили компаниям отрасли удержаться на плаву. Однако в результате долговая нагрузка авиакомпаний кратно возросла и будет сдерживать инвестиционный потенциал отрасли в течение многих лет.

В 2021-м у перевозчиков появилась надежда на то, что вакцинация, проводимая во всем мире, обусловит стойкое снижение заболеваемости и уже к началу второго полугодия основная часть ограничений на трансграничные перелеты будет снята.

Российские авиакомпании постепенно восстанавливаются, несмотря на весенний рост заболеваемости COVID-19. Так, мартовский пассажиропоток (-18% г/г) продемонстрировал значительный прирост по сравнению с февралем. А показатель за четыре месяца 2021-го перевозчикам даже удалось сохранить на уровне прошлого года благодаря существенному росту авиаперевозок в апреле. Например, авиакомпания «Сибирь» в апреле 2021-го обслужила 1,35 млн пассажиров, что примерно на 30 тыс. превышает мартовский уровень. Также улучшает показатели «Победа», хотя это в большей степени связано с перераспределением рейсов внутри группы «Аэрофлот» (AFLT).

Сам флагман российских авиаперевозок обслужил в апреле 1,37 млн пассажиров, что примерно на 130 тыс. больше, чем в марте. Таким образом, «Аэрофлот» также демонстрирует восстановление показателей, несмотря на тяжелый 2020 год, когда убыток составил 123 млрд руб., а средний пассажиропоток был вдвое ниже, чем в 2019-м. Наилучшие показатели в группе демонстрируют авиакомпании «Победа» и «Россия» ввиду увеличения рейсов на внутренних направлениях и проводимой маркетинговой политики. Также в перспективе возможно IPO «Победы».

Финансовые показатели группы «Аэрофлот» в целом поддерживаются за счет расширенных кредитных линий и помощи со стороны государства. Кроме того, в 2020-м компания привлекла 80 млрд руб., проведя SPO. Однако давление на котировки «Аэрофлота» оказывают такие факторы, как отсутствие дивиденда за 2020 год и сокращение роялти, получаемого с иностранных авиакомпаний за полеты над Сибирью. Тем не менее мы рекомендуем покупать бумаги AFLT и незначительно корректируем таргет до 79 руб. за акцию на горизонте года.

Долгосрочное восстановление прибыли авиакомпаний ограничивается растущей стоимостью топлива: в апреле по отношению к марту она увеличилась на 3,73%, составив 49747 руб. за тонну (в российских аэропортах). Таким образом, с начала года рост цен составил 6,19%.

На наш взгляд, рыночная конъюнктура пока остается слабой и долгосрочный рост котировок компаний сектора может быть сильно ограничен. Мы прогнозируем, что значительное восстановление отрасли за счет международных авиаперелетов будет возможно лишь в начале 2022 года.Миронюк Евгений

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 1 )

Алроса увеличит выручку в 1 квартале 2021 года благодаря рекордным продажам и ослаблению рубля - Велес Капитал

- 17 мая 2021, 15:03

- |

18 мая «АЛРОСА» представит финансовые результаты за 1-й квартал 2021 г.

По итогам 1-го квартала 2021 г. мы ожидаем рост выручки до 91,7 млрд руб. вследствие рекордных продаж и ослабления рубля. EBITDA увеличится до 34,8 млрд руб., свободный денежный поток – до 48,2 млрд руб. В конце 2020-начале 2021 г. «АЛРОСА» распродала избыточные запасы, воспользовавшись резким восстановлением спроса на неограненные алмазы в Индии и ювелирные украшения в США и Китае. Со 2-го квартала 2021 г. операционные и финансовые показатели компании вернутся к среднеисторическим значениям, однако по-прежнему будут сильными.

ИК «Велес Капитал»

По итогам 1-го квартала 2021 г. мы ожидаем рост выручки до 91,7 млрд руб. вследствие рекордных продаж и ослабления рубля. EBITDA увеличится до 34,8 млрд руб., свободный денежный поток – до 48,2 млрд руб. В конце 2020-начале 2021 г. «АЛРОСА» распродала избыточные запасы, воспользовавшись резким восстановлением спроса на неограненные алмазы в Индии и ювелирные украшения в США и Китае. Со 2-го квартала 2021 г. операционные и финансовые показатели компании вернутся к среднеисторическим значениям, однако по-прежнему будут сильными.

Несмотря на всплеск пандемии в Индии, гранильные предприятия продолжают функционировать в нормальном режиме на фоне резкого роста спроса на украшения с бриллиантами и значительного уменьшения мирового предложения алмазов. Мы подтверждаем рекомендацию «Покупать» для акций «АЛРОСА» с целевой ценой 127,2 рубСучков Василий

ИК «Велес Капитал»

Газпром нефть продолжит улучшать финансовые результаты на фоне роста цен на нефть - Финам

- 17 мая 2021, 14:49

- |

Завтра, 18 мая, «Газпром нефть» представит финансовые результаты по МСФО за первый квартал 2021 года.

Мы ожидаем, что выручка нефтяной компании выросла на 18,3% г/г до 608,9 млрд руб., а EBITDA (без учёта доли в СП) — на 106,4% г/г до 149,5 млрд руб. Чистая прибыль, которая год назад была отрицательной из-за курсовых разниц, станет положительной и достигнет 82,5 млрд руб.

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в первом квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на Новопортовское месторождение.

В этот же день в 17:00 компания проведёт конференц-звонок. На нём в центре внимания инвесторов будут стратегия развития в условиях нового налогового режима и ограничений ОПЕК+, актуализация прогноза по капитальных затратам на 2021 год, а также актуальные новости по развитию газовых проектов.

ИК «Финам»

Мы ожидаем, что выручка нефтяной компании выросла на 18,3% г/г до 608,9 млрд руб., а EBITDA (без учёта доли в СП) — на 106,4% г/г до 149,5 млрд руб. Чистая прибыль, которая год назад была отрицательной из-за курсовых разниц, станет положительной и достигнет 82,5 млрд руб.

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в первом квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на Новопортовское месторождение.

В этот же день в 17:00 компания проведёт конференц-звонок. На нём в центре внимания инвесторов будут стратегия развития в условиях нового налогового режима и ограничений ОПЕК+, актуализация прогноза по капитальных затратам на 2021 год, а также актуальные новости по развитию газовых проектов.

На данный момент мы рекомендуем держать акции «Газпром нефти» с целевой ценой 404 руб., что соответствует апсайду в 9,2%.Кауфман Сергей

ИК «Финам»

Рекомендации по акциям нефтегазовых компаний

- 15 мая 2021, 11:27

- |

Лукойл — покупать с текущих уровней 6043,1. Докупать от уровней 5750, 5280.

Новатэк — сейчас акции находятся на максимумах, пока вне рынка.

Сургутнефтегаз — за год акции снизились с 42,35 до 35,60, вне рынка.

Газпромнефть — покупать с текущих уровней 371,55. Докупать от уровней 363,75, 345,00.

Новатэк — сейчас акции находятся на максимумах, пока вне рынка.

Сургутнефтегаз — за год акции снизились с 42,35 до 35,60, вне рынка.

Газпромнефть — покупать с текущих уровней 371,55. Докупать от уровней 363,75, 345,00.

Disney продемонстрирует сильные результаты во второй половине 2021 года - Фридом Финанс

- 14 мая 2021, 22:23

- |

Disney представил неоднозначные результаты за первый квартал: инвесторы ожидали более высоких показателей в стриминговом сегменте, однако направление парков развлечений продемонстрировало более быстрые темпы восстановления, чем прогнозировалось ранее.

По сравнению с прошлым годом выручка снизилась на 13%, до $15,61 млрд, что оказалось хуже консенсус-ожиданий примерно на $250 млн. Скорректированная EPS составила $0,79, значительно превзойдя прогноз в $0,26 и результат аналогичного периода прошлого года, когда на фоне начавшегося распространения COVID-19 EPS составила всего $0,60. В итоге чистая прибыль компании впервые с начала пандемии продемонстрировала прирост в годовом исчислении. Впрочем, частично это было обусловлено решением о переносе некоторых операционных расходов на будущие периоды: в прошедшем квартале компания потратила на съемочный процесс и маркетинг меньше, чем ожидали инвесторами.

Наиболее быстрорастущий сегмент Direct-to-Consumer, в который входят стриминг-сервисы Disney+, ESPN+ и Hulu, вновь продемонстрировал уверенные темпы роста, хотя инвесторы ожидали увидеть еще более сильные результаты. По итогам квартала количество подписчиков Disney+ составило 103,6 млн, что на 8,7 млн выше, чем тремя месяцами ранее. Однако результат оказался хуже консенсус-ожиданий в 108,8 млн. Выручка сегмента выросла на 59% г/г, до $4 млрд. Если учесть подписчиков Hulu и ESPN+, то совокупная аудитория сервисов компании составила 159 млн аккаунтов, что лишь немногим ниже консенсуса на уровне 161,7 млн. Сервисы ESPN+ и Hulu, в отличие от Disney+, смогли удивить аналитиков темпами роста, что во многом было обусловлено спортивными трансляциями на ESPN+. Стриминг-сегмент продолжает генерировать операционный убыток, который, однако, снижается по мере расширения бизнеса. В настоящий момент убыток составил $290 млн, что на 64% меньше $805 млн, зафиксированных в аналогичном периоде прошлого года. При этом инвесторы рассчитывали, что убыток окажется в два раза выше, в том числе из-за расходов на запуск сервиса в разных странах, особенно в Индии. Полагаем, что участники рынка негативно воспримут недостаточно сильные темпы роста Disney+, однако, учитывая насыщенный график релизов, мы ожидаем сильных результатов во второй половине 2021 года как в стриминговом сегменте, так и для компании в целом.

Выручка парков развлечений в США упала на 58% г/г, с $4,14 млрд до $1,74 млрд, а операционная прибыль в $661 млн сменилась убытком в объеме $587 млн. В других странах выручка в этом сегменте составила $262 млн (−45% г/г). Таким образом, продажи в указанном направлении достигли $2 млрд, тогда как инвесторы ожидали увидеть выручку в объеме $1,83 млрд. Совокупный операционный убыток парков развлечений составил $967 млн, что оказалось лучше прогноза в $1,29 млрд. Пандемия продолжает негативно влиять на результаты сегмента: по оценкам компании, эффект от COVID-19 обусловил снижение операционной прибыли на $1,2 млрд. В настоящее время мы оцениваем результаты сегмента позитивно, так как они отражают высокий отложенный спрос и демонстрируют более быстрые темпы восстановления, чем ожидалось ранее.

«Фридом Финанс»

По сравнению с прошлым годом выручка снизилась на 13%, до $15,61 млрд, что оказалось хуже консенсус-ожиданий примерно на $250 млн. Скорректированная EPS составила $0,79, значительно превзойдя прогноз в $0,26 и результат аналогичного периода прошлого года, когда на фоне начавшегося распространения COVID-19 EPS составила всего $0,60. В итоге чистая прибыль компании впервые с начала пандемии продемонстрировала прирост в годовом исчислении. Впрочем, частично это было обусловлено решением о переносе некоторых операционных расходов на будущие периоды: в прошедшем квартале компания потратила на съемочный процесс и маркетинг меньше, чем ожидали инвесторами.

Наиболее быстрорастущий сегмент Direct-to-Consumer, в который входят стриминг-сервисы Disney+, ESPN+ и Hulu, вновь продемонстрировал уверенные темпы роста, хотя инвесторы ожидали увидеть еще более сильные результаты. По итогам квартала количество подписчиков Disney+ составило 103,6 млн, что на 8,7 млн выше, чем тремя месяцами ранее. Однако результат оказался хуже консенсус-ожиданий в 108,8 млн. Выручка сегмента выросла на 59% г/г, до $4 млрд. Если учесть подписчиков Hulu и ESPN+, то совокупная аудитория сервисов компании составила 159 млн аккаунтов, что лишь немногим ниже консенсуса на уровне 161,7 млн. Сервисы ESPN+ и Hulu, в отличие от Disney+, смогли удивить аналитиков темпами роста, что во многом было обусловлено спортивными трансляциями на ESPN+. Стриминг-сегмент продолжает генерировать операционный убыток, который, однако, снижается по мере расширения бизнеса. В настоящий момент убыток составил $290 млн, что на 64% меньше $805 млн, зафиксированных в аналогичном периоде прошлого года. При этом инвесторы рассчитывали, что убыток окажется в два раза выше, в том числе из-за расходов на запуск сервиса в разных странах, особенно в Индии. Полагаем, что участники рынка негативно воспримут недостаточно сильные темпы роста Disney+, однако, учитывая насыщенный график релизов, мы ожидаем сильных результатов во второй половине 2021 года как в стриминговом сегменте, так и для компании в целом.

Выручка парков развлечений в США упала на 58% г/г, с $4,14 млрд до $1,74 млрд, а операционная прибыль в $661 млн сменилась убытком в объеме $587 млн. В других странах выручка в этом сегменте составила $262 млн (−45% г/г). Таким образом, продажи в указанном направлении достигли $2 млрд, тогда как инвесторы ожидали увидеть выручку в объеме $1,83 млрд. Совокупный операционный убыток парков развлечений составил $967 млн, что оказалось лучше прогноза в $1,29 млрд. Пандемия продолжает негативно влиять на результаты сегмента: по оценкам компании, эффект от COVID-19 обусловил снижение операционной прибыли на $1,2 млрд. В настоящее время мы оцениваем результаты сегмента позитивно, так как они отражают высокий отложенный спрос и демонстрируют более быстрые темпы восстановления, чем ожидалось ранее.

Мы корректируем целевую цену по акциям Disney на горизонте года с $220 до $210 на фоне публикации смешанных результатов. Мы по-прежнему уверены в долгосрочном успехе стриминг-направления, а также позитивно оцениваем скорость восстановления выручки и операционной прибыли наиболее пострадавшего сегмента бизнеса – парков развлечений. Считаем акции компании привлекательными. Коррекцию можно использовать для формирования долгосрочных позиций.Денисламов Михаил

«Фридом Финанс»

Сочетание множества факторов создает прочную основу для дальнейшего роста котировок Русала - Велес Капитал

- 14 мая 2021, 22:10

- |

Акции «Русала» обновили исторический максимум в рублях, однако сочетание множества благоприятных факторов создает прочную основу для дальнейшего роста котировок. Несмотря на опережающую динамику по сравнению с российскими индексами, Русал сильно отстал от зарубежных аналогов. Чтобы догнать такие алюминиевые компании, как Alcoa, Norsk Hydro и China Hongqiao, акциям Русала необходимо вырасти минимум на 20-30% от текущих уровней. На горизонте 2-3 лет Русал радикально снизит долговую нагрузку за счет высокого FCFF, стабильных дивидендных поступлений от Норникеля и продажи доли в Быстринском ГОКе, что позволит вернуться к выплате дивидендов после долгого перерыва. Также дополнительным драйвером переоценки компании может стать включение в индекс MSCI Russia во 2-й половине 2021 г. В связи с ростом стоимости алюминия выше 2 500 долл. за т мы повышаем целевую цену для акций Русала до 72,3 руб. и подтверждаем рекомендацию «Покупать».

Финансовые показатели. В 1-м квартале 2021 г. цена реализации Русала увеличилась на 14% г/г, превысив 2 100 долл. за т. Однако ралли мировых цен полноценно отразится в операционных и финансовых результатах 2-го квартала. Мы ожидаем, что по итогам 2021 г. выручка компании вырастет на 38%, до 11,8 млрд долл. EBITDA превысит 3 млрд долл., свободный денежный поток – 1 млрд долл. До 2022 г. Русал реализует масштабную инвестиционную программу с ежегодным CAPEX на уровне 1 млрд долл. Тайшетский алюминиевый завод, запуск которого запланирован на 3-й квартал 2021 г., позволит компании нарастить производство алюминия на 430 тыс. т, или на 10%. После завершения ключевых проектов в 2023 г. капитальные затраты могут снизиться до 600 млн долл., что обеспечит ощутимую прибавку к FCFF.

Состояние отрасли. По данным Русала, в 1-м квартале 2021 г. мировой спрос на алюминий достиг 16,4 млн т, в то время как предложение составило 16,8 млн т. Таким образом, на рынке образовался небольшой профицит в размере 0,4 млн т, однако 10 мая это не помешало цене металла в моменте превысить 2 600 долл. за т. Так дорого алюминий стоил лишь 3 раза за всю историю. Русал ожидает, что в 2021 г. мировое потребление алюминия вырастет на 5-6% во многом благодаря началу массовой вакцинации. При текущей стоимости металла производственные мощности, которые были убыточны в 2020 г., стали рентабельными, поэтому к концу 2021 г. стоит ожидать как минимум коррекцию мировых цен на алюминий. Себестоимость тонны алюминия Русала находится на уровне 1 500 долл. за т, поэтому даже в случае отката мировых цен до 2 000-2 100 долл. за т компания покажет достойные финансовые результаты. В долгосрочной перспективе серьезную поддержку ценам окажет решение китайских властей ограничить внутренние мощности по производству алюминия до 45 млн т в год. По состоянию на март 2021 г. выплавка алюминия в Китае достигла 38 млн т, поэтому ограничение мощностей способно привести к дефициту металла в стране в обозримой перспективе.

MSCI. Русал является наиболее вероятным кандидатом на попадание в индекс MSCI Russia в 2021 г. В марте Русал по размеру FIF обошел ВТБ, занимающий последнее место в индексе. В мае индексный комитет добавил Русал в список эмитентов, которые могут быть включены в MSCI. По нашей оценке, акциям компании необходимо вырасти лишь на 10%, чтобы FIF достиг минимального порога в 2,5 млрд долл. С учетом ралли цен на алюминий и отставания от аналогов Русал имеет высокие шансы на попадание в MSCI в августе или ноябре 2021 г.

Дивиденды «Норникеля». Переход на выплаты дивидендов Норникеля из свободного денежного потока произошел намного раньше, чем мы ожидали. И хотя дивидендная формула в 2021 г. остается предметом дискуссий между Интерросом и Русалом, высока вероятность выплаты 75-100% FCFF. В нашем базовом сценарии Норникель по итогам 2021 г. направит на дивиденды 75% свободного денежного потока, который будет находиться под давлением из-за выплаты экологического штрафа и возросшего CAPEX. Русал в таком случае получит лишь 619 млн долл., что в 2 раза меньше уровня 2020 г. В качестве компенсации за снижение выплат Норникель объявил о выделении Быстринского ГОКа и выкупе акций. Байбэк ограничен 3,4% УК, поэтому Русал не сможет продать значительную часть пакета в Норникеле. Однако даже символическое участие в выкупе поспособствует тому, что рынок начнет учитывать стоимость доли в Норникеле в капитализации Русала. На данный момент рыночная оценка пакета в Норникеле (16,2 млрд долл.) сопоставима с EV Русала (16,8 млрд долл.), так как инвесторам неочевидны перспективы монетизации доли и разрешения акционерного конфликта.

Быстринский ГОК. ГРКБ – молодой проект Норникеля, в структуре выручки которого доминируют медь (36%), золото (33%) и железорудный концентрат (20%). С начала года цена меди выросла на 30%, железной руды – на 50%. Стоимость золота немного скорректировалась, однако его абсолютная цена близка к историческому максимуму. На фоне благоприятной ценовой конъюнктуры выделение ГОКа, в котором Русал получит 14%, пришлось как нельзя кстати. Ранее собственный капитал ГРКБ был оценен в 3,2 и 4,1 млрд долл. Русал уже договорился с Интерросом о продаже своей доле в ГОКе за 570 млн долл. С учетом мультипликаторов ближайших аналогов (Полюс, Polymetal, KAZ Mineral и IRC) рыночную капитализацию ГРКБ можно оценить в 5 млрд долл., что соответствует 700 млн долл. на долю Русала.

ИК «Велес Капитал»

Финансовые показатели. В 1-м квартале 2021 г. цена реализации Русала увеличилась на 14% г/г, превысив 2 100 долл. за т. Однако ралли мировых цен полноценно отразится в операционных и финансовых результатах 2-го квартала. Мы ожидаем, что по итогам 2021 г. выручка компании вырастет на 38%, до 11,8 млрд долл. EBITDA превысит 3 млрд долл., свободный денежный поток – 1 млрд долл. До 2022 г. Русал реализует масштабную инвестиционную программу с ежегодным CAPEX на уровне 1 млрд долл. Тайшетский алюминиевый завод, запуск которого запланирован на 3-й квартал 2021 г., позволит компании нарастить производство алюминия на 430 тыс. т, или на 10%. После завершения ключевых проектов в 2023 г. капитальные затраты могут снизиться до 600 млн долл., что обеспечит ощутимую прибавку к FCFF.

Состояние отрасли. По данным Русала, в 1-м квартале 2021 г. мировой спрос на алюминий достиг 16,4 млн т, в то время как предложение составило 16,8 млн т. Таким образом, на рынке образовался небольшой профицит в размере 0,4 млн т, однако 10 мая это не помешало цене металла в моменте превысить 2 600 долл. за т. Так дорого алюминий стоил лишь 3 раза за всю историю. Русал ожидает, что в 2021 г. мировое потребление алюминия вырастет на 5-6% во многом благодаря началу массовой вакцинации. При текущей стоимости металла производственные мощности, которые были убыточны в 2020 г., стали рентабельными, поэтому к концу 2021 г. стоит ожидать как минимум коррекцию мировых цен на алюминий. Себестоимость тонны алюминия Русала находится на уровне 1 500 долл. за т, поэтому даже в случае отката мировых цен до 2 000-2 100 долл. за т компания покажет достойные финансовые результаты. В долгосрочной перспективе серьезную поддержку ценам окажет решение китайских властей ограничить внутренние мощности по производству алюминия до 45 млн т в год. По состоянию на март 2021 г. выплавка алюминия в Китае достигла 38 млн т, поэтому ограничение мощностей способно привести к дефициту металла в стране в обозримой перспективе.

MSCI. Русал является наиболее вероятным кандидатом на попадание в индекс MSCI Russia в 2021 г. В марте Русал по размеру FIF обошел ВТБ, занимающий последнее место в индексе. В мае индексный комитет добавил Русал в список эмитентов, которые могут быть включены в MSCI. По нашей оценке, акциям компании необходимо вырасти лишь на 10%, чтобы FIF достиг минимального порога в 2,5 млрд долл. С учетом ралли цен на алюминий и отставания от аналогов Русал имеет высокие шансы на попадание в MSCI в августе или ноябре 2021 г.

Дивиденды «Норникеля». Переход на выплаты дивидендов Норникеля из свободного денежного потока произошел намного раньше, чем мы ожидали. И хотя дивидендная формула в 2021 г. остается предметом дискуссий между Интерросом и Русалом, высока вероятность выплаты 75-100% FCFF. В нашем базовом сценарии Норникель по итогам 2021 г. направит на дивиденды 75% свободного денежного потока, который будет находиться под давлением из-за выплаты экологического штрафа и возросшего CAPEX. Русал в таком случае получит лишь 619 млн долл., что в 2 раза меньше уровня 2020 г. В качестве компенсации за снижение выплат Норникель объявил о выделении Быстринского ГОКа и выкупе акций. Байбэк ограничен 3,4% УК, поэтому Русал не сможет продать значительную часть пакета в Норникеле. Однако даже символическое участие в выкупе поспособствует тому, что рынок начнет учитывать стоимость доли в Норникеле в капитализации Русала. На данный момент рыночная оценка пакета в Норникеле (16,2 млрд долл.) сопоставима с EV Русала (16,8 млрд долл.), так как инвесторам неочевидны перспективы монетизации доли и разрешения акционерного конфликта.

Быстринский ГОК. ГРКБ – молодой проект Норникеля, в структуре выручки которого доминируют медь (36%), золото (33%) и железорудный концентрат (20%). С начала года цена меди выросла на 30%, железной руды – на 50%. Стоимость золота немного скорректировалась, однако его абсолютная цена близка к историческому максимуму. На фоне благоприятной ценовой конъюнктуры выделение ГОКа, в котором Русал получит 14%, пришлось как нельзя кстати. Ранее собственный капитал ГРКБ был оценен в 3,2 и 4,1 млрд долл. Русал уже договорился с Интерросом о продаже своей доле в ГОКе за 570 млн долл. С учетом мультипликаторов ближайших аналогов (Полюс, Polymetal, KAZ Mineral и IRC) рыночную капитализацию ГРКБ можно оценить в 5 млрд долл., что соответствует 700 млн долл. на долю Русала.

Долговая нагрузка. При текущих ценах на алюминий Русал, имеющий одну из самых низких себестоимостей в мире, способен генерировать более 1 млрд долл. FCFF. Компания продолжит получать дивиденды Норникеля в размере 600-800 млн долл. в год, а в конце 2022 г. возможен бонус в виде продажи доли в Быстринском ГОКе. Эти факторы, дополненные высокими ценами реализации, позволят Русалу радикально снизить долговую нагрузку. Согласно нашим расчетам, чистый долг к концу 2021 г. уменьшится до 4,1 млрд долл., а в 2023 г. – приблизится к нулю. Финансовое оздоровление на горизонте нескольких лет открывает путь к выплате дивидендов, которые могут составить 3-4 руб. на акцию. 18 мая 2021 г. совет директоров Русала рассмотрит вопрос о дивидендах, выплата которых не осуществляется с 2017 г. Мы допускаем, что в связи с резким ростом цен на алюминий компания выплатит небольшие дивиденды. На наш взгляд, рациональнее направлять все свободные средства на гашение долга, однако возобновление выплат, несомненно, станет мощным краткосрочным драйвером роста котировок Русала.Сучков Василий

ИК «Велес Капитал»

Медведи атаковали Airbnb - Фридом Финанс

- 14 мая 2021, 21:57

- |

Фиксация прибыли в Airbnb продолжается. Компания успешно отчиталась за первый квартал, но ее акции остаются под сильным давлением, упав еще на 3% по итогам четверга. Airbnb накануне вечером сообщила, что объем бронирований на ее сервисе в первом квартале превысил $10 млрд – против ожидаемых $6,9 млрд. Собственная выручка компании составила 887 млн на фоне консенсус-прогноза $714 млн. Год к году показатель вырос более чем на 5%. На текущий квартал Airbnb закладывает выручку, соизмеримую с допандемическим 2019 годом.

Чистый убыток составил всего $59 млн на фоне $334 млн годом ранее. Однако из расчета на акцию компания потеряла $1,95 при ожидаемых $1,06. Это смазало впечатление от 52%-ного роста объема бронирований и позволило медведям продолжить атаку на бумаги компании. В настоящий момент в обеспечении под короткие сделки находится больше четверти free-float Airbnb. И это дает основания считать, что взлет бумаги может оказаться таким же сильным и резким, каким было ее падение – при малейшем оживлении туристического рынка Европы, который пока отстает от американского в плане свободы перемещения.

ИК «Фридом Финанс»

Чистый убыток составил всего $59 млн на фоне $334 млн годом ранее. Однако из расчета на акцию компания потеряла $1,95 при ожидаемых $1,06. Это смазало впечатление от 52%-ного роста объема бронирований и позволило медведям продолжить атаку на бумаги компании. В настоящий момент в обеспечении под короткие сделки находится больше четверти free-float Airbnb. И это дает основания считать, что взлет бумаги может оказаться таким же сильным и резким, каким было ее падение – при малейшем оживлении туристического рынка Европы, который пока отстает от американского в плане свободы перемещения.

Негативным аспектом для инвесторов стало то, что Airbnb не давала обнадеживающих прогнозов на второе полугодие. Напротив, гендиректор Байан Чески заявил, что восстановление спроса может замедлиться. Правда выразил надежду, что Airbnb сможет сыграть на возвращении делового туризма в этом году, а также длинных каникул. Пока основным драйвером для компании служат экстресс-поездки выходного дня в семейном или одиночном формате. Акции Airbnb сейчас выглядят достаточно перепроданными, но в ближайшие пару недель еще могут показать короткий отскок с консолидацией между уровнями $140-150, после чего попробовать снизиться до уровня $120, на котором их стоит активно покупать.Емельянов Валерий

ИК «Фридом Финанс»

Исходя из цены размещения, МКБ привлечет в результате SPO около 22,7 млрд рублей - Финам

- 14 мая 2021, 21:44

- |

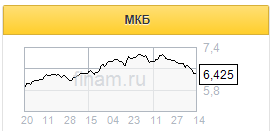

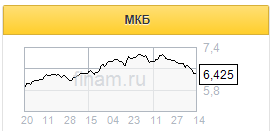

Наблюдательный совет МКБ установил цену размещения акций в рамках SPO в размере 6,30 руб. на одну ценную бумагу. Таким образом, SPO пройдет по нижней границе ранее объявленного ценового диапазона (6,30-6,45 руб.). Общее количество акций, на которые была оформлена подписка в рамках предложения на МосБирже, составляет 3 597 708 457 (и не включает почти 2,3 млн акций, заявки на приобретение которых были получены в рамках преимущественного права). Исходя из цены размещения, банк привлечет в результате SPO около 22,7 млрд руб.

Поступления от размещения МКБ планирует использовать для поддержания уровня достаточности капитала, а также для дальнейшего роста и расширения операций в привлекательных рыночных областях.

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже. С 2017 г. МКБ также входит в перечень системно значимых организаций ЦБ РФ.

В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что было обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. Чистая прибыль МКБ по итогам прошлого года подскочила в 2,5 раза до рекордных 30 млрд руб., при этом рентабельность собственного капитала составила достаточно высокие для сектора 16,9%.

ГК «Финам»

В данный момент у нас нет официальной рекомендации по акциям МКБ. При этом индикативная цена бумаг банка, рассчитанная на основе сравнения по мультипликаторам с ведущими российскими публичными кредиторами, составляет 7,42 руб., что почти на 16% выше текущего ценового уровня.

Поступления от размещения МКБ планирует использовать для поддержания уровня достаточности капитала, а также для дальнейшего роста и расширения операций в привлекательных рыночных областях.

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже. С 2017 г. МКБ также входит в перечень системно значимых организаций ЦБ РФ.

В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что было обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. Чистая прибыль МКБ по итогам прошлого года подскочила в 2,5 раза до рекордных 30 млрд руб., при этом рентабельность собственного капитала составила достаточно высокие для сектора 16,9%.

Отметим, что ранее в этом году МКБ представил новую дивидендную политику, которая теперь предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО (прежняя политика предполагала выплаты на уровне 10% прибыли по РСБУ). Это также, вероятно, способствовало интересу инвесторов к SPO МКБ.Додонов Игорь

ГК «Финам»

В данный момент у нас нет официальной рекомендации по акциям МКБ. При этом индикативная цена бумаг банка, рассчитанная на основе сравнения по мультипликаторам с ведущими российскими публичными кредиторами, составляет 7,42 руб., что почти на 16% выше текущего ценового уровня.

Рост энергопотребления и техприсоединения обеспечат леверидж ФСК ЕЭС - Финам

- 14 мая 2021, 19:42

- |

Мы подтверждаем рекомендацию «покупать» по акциям «ФСК ЕЭС» и повышаем целевую цену до 27 коп. на конец 2022 года.

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

ГК «Финам»

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

Мы ожидаем, что отчет по МСФО за 1 квартал отразит эти тенденции, и мы увидим повышение операционной рентабельности. Уже вышедший отчет по РСБУ подтвердил нашу гипотезу о восстановлении доходов. Выручка от передачи электроэнергии выросла на 6,2% г/г, а операционная прибыль повысилась на 14%.Малых Наталия

ГК «Финам»

Сургутнефтегаз - компания стоит меньше денежных средств на своих счетах - Финам

- 14 мая 2021, 19:32

- |

«Сургутнефтегаз» — одна из крупнейших российских компаний, оперирующих в области добычи и переработки нефти и газа.

ИГ «Финам»

* Восстановление цен на нефть, слабый рубль и постепенное ослабление ограничений ОПЕК+ позволят финансовым результатам «Сургутнефтегаза» восстановиться в 2021 году.

* «Сургутнефтегаз» держит на своих счетах почти $ 50 млрд — больше, чем капитализация компании. Цель — неизвестна.

* Дивиденды на привилегированные акции зависят от валютной переоценки кубышки за год. Благодаря этому дивидендная доходность по префам по итогам 2020 года составит 14,9%.

* Отсутствие стратегии использования денежных средств и в целом прозрачности компании не дает рынку учесть кубышку в оценке акций «Сургутнефтегаза», что ограничивает потенциальный апсайд.

Мы рекомендуем «Покупать» обыкновенные и привилегированные акции «Сургутнефтегаза» с целевой ценой 41,1 руб. и 51,8 руб. соответственно. Потенциал в перспективе 12 мес. составляет 15,1% для обыкновенных акций и 15,1% для привилегированных.Кауфман Сергей

ИГ «Финам»

* Восстановление цен на нефть, слабый рубль и постепенное ослабление ограничений ОПЕК+ позволят финансовым результатам «Сургутнефтегаза» восстановиться в 2021 году.

* «Сургутнефтегаз» держит на своих счетах почти $ 50 млрд — больше, чем капитализация компании. Цель — неизвестна.

* Дивиденды на привилегированные акции зависят от валютной переоценки кубышки за год. Благодаря этому дивидендная доходность по префам по итогам 2020 года составит 14,9%.

* Отсутствие стратегии использования денежных средств и в целом прозрачности компании не дает рынку учесть кубышку в оценке акций «Сургутнефтегаза», что ограничивает потенциальный апсайд.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал