привилегированные акции

Какие акции покупать: обыкновенные или привилегированные? В чем разница?

- 26 ноября 2025, 08:31

- |

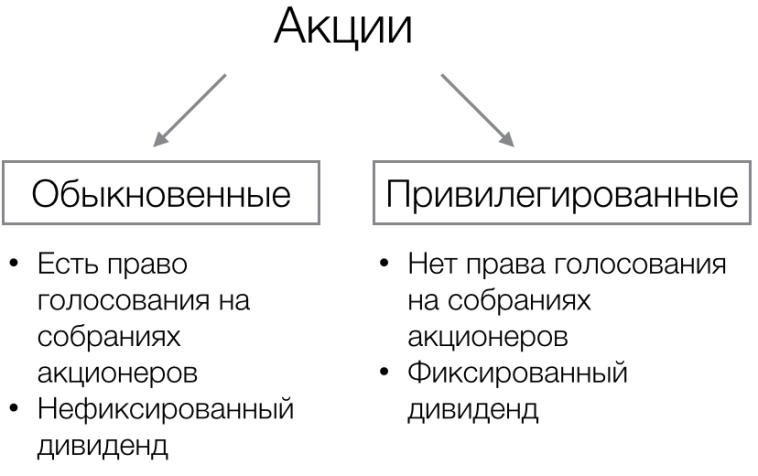

Компании, акции которых торгуются на фондовом рынке, кроме обыкновенных акций выпускают еще и привилегированные акции. В чем состоит отличие от обыкновенных, в чем плюсы привилегированных акций рассмотрим ниже.

Сходством и обыкновенных, и привилегированных акций является право их владельца получать дивидендные выплаты, размер которых прописан в дивидендной политике компании.

Ключевые различия между типами акций можно увидеть в Федеральном законе 26.12.1995 N 208-ФЗ «Об акционерных обществах».

Отличия привилегированных акций от обыкновенных заключаются в следующем:

1. Объем выпуска

Когда компания выпускает акции, она привязывает их к размеру уставного капитала. Обыкновенные акции можно выпустить, ориентируясь на 100% капитала. Для привилегированных акций есть ограничение — не более 25% от уставного капитала.

2. Дивиденды

Дивидендная политика у каждой компании своя, но в отношении владельцев привилегированных акций всегда есть гарантии — выплаты им поступают регулярно и вне зависимости от того, получает прибыль предприятие или нет.

( Читать дальше )

- комментировать

- 2.6К | ★5

- Комментарии ( 0 )

Новости по конвертации привилегированных акций ВТБ могут появиться в начале 2026 года — первый зампред ВТБ Дмитрий Пьянов

- 05 ноября 2025, 21:50

- |

◾ Об этом в эфире программы «Рынки.Итоги» на телеканале РБК рассказал первый зампред ВТБ Дмитрий Пьянов.

◾«До конца года не будет никаких новостей. Не потому что что-то идёт не так, а потому что мы будем сосредоточены до 31.12.2025 на другой реорганизации, на другой реформации нашей акционерной ситуации. Это выделение специального общества с заблокированными активами, второго общества, которое мы хотели бы выделить до конца года. Два действия несовместимы. [...] Поэтому все новости по этой теме будут только в «раннем» 2026 году», — ответил Пьянов на вопрос про конвертацию привилегированных акций в обыкновенные.

◾ Однако он подчеркнул, что подобно ситуации с продажей «Росгосстраха», никто не принуждает ВТБ к конвертации.

◾«Мы собираемся её делать, только если будем уверены в том, что это выгодно нашему миноритарному инвестору, что он понимает, зачем мы это делаем. Ни Минфин нас к этому не принуждает, ни сами мы не имеем никакой потребности по невыгодным условиям это сделать. Поэтому мы хотим это качественно подготовить, качественно «откоммуницировать» — и это все события раннего 2026 года», — заключил Пьянов.

( Читать дальше )

Префы против системы: как миноритарии внезапно получили власть 💥

- 05 ноября 2025, 18:03

- |

История с префами в России — это настоящий детектив. С одной стороны, они «привилегированные», а с другой — десятилетиями их владельцы были людьми второго сорта. Компании легко игнорировали устав, не платили дивиденды по префам, пока по обычке делились прибылью. И всё было тихо.

Но теперь — революция. Минэкономразвития и Конституционный суд вдруг вспомнили, что владельцы префов — тоже люди. Если компания платит дивиденды по обычке, а по префам — нет, миноритарий может подать в суд и взыскать деньги за неосновательное обогащение. Это больше не абстрактное «ну мы подумаем» — это реальный инструмент давления.

В чём, вообще, фишка префов? Всё просто:

— Обычка даёт право голоса.

— Префы дают деньги.

И если в Сбере или Татнефти твой голос с парой акций ничего не решает — всё равно правят совет директоров и мажоритарии — то префы часто дешевле и приносят повышенные дивиденды. Зачем тебе голос в Татнефти, если ты всё равно никто?

( Читать дальше )

Привилегированные или обыкновенные акции: что выбрать сейчас

- 27 мая 2025, 14:19

- |

Некоторые компании представлены на рынке одновременно и обыкновенными, и привилегированными акциями. При этом зачастую они оцениваются инвесторами по-разному. Сравнили такие бумаги между собой и выявили, какие из них интереснее для вложений.

Основное отличие двух типов бумаг состоит в том, что обыкновенные акции (АО) обладают правом голоса, тогда как у привилегированных (АП) чаще всего приоритет на выплату дивидендов.

В любом случае необходимо учитывать особенности каждого эмитента и его дивидендную политику. Бумаги одной и той же компании могут оцениваться по-разному. Обычно у этого есть фундаментальное объяснение, но порой возникают аномалии.

Сбербанк

Обыкновенные акции стоят на 0,5% дороже привилегированных. Наличие разницы в ценах можно обосновать большей ликвидностью АО. При этом банк платит одинаковые дивиденды по обоим типам бумаг, поэтому для частных инвесторов предпочтительнее выглядят АП, поскольку их дивидендная доходность несколько выше.

Татнефть

В течение 2024 года АО и АП торговались примерно на одном уровне, но в 2025 году премия по обыкновенным акциям вернулась. Сейчас АО стоят дороже АП примерно на 4,5%, что может быть связано с большей ликвидностью этих бумаг. Как в случае со Сбербанком, АП чуть привлекательнее из-за дивидендного фактора.

( Читать дальше )

ВТБ. Путь наверх

- 25 апреля 2025, 16:49

- |

ВТБ является одной из самых любимых и почитаемых инвесторами акций на российском фондовом рынке. Даже Кипелов однажды спел про него песню:

Эй, жители дна!

Греф смеется над вами,

Чтобы быть с ним на равных,

Есть один путь – наверх!

О горячей любви инвесторов говорит тот факт, что они никогда не забывают об этом банке и всегда найдут причину упомянуть объект своей любви. Например, сделает Позитив допэмиссию – обязательно в комментариях всплывет ВТБ. Объявит Газпром, что не будет выплачивать дивиденды – конечно же, найдется повод для пары слов и о ВТБ. Захочет Джетленд выйти на IPO по завышенной оценке – ну как тут не вспомнить о размещении ВТБ?

Чем же вызвана столь нежная привязанность инвесторов ко второму банку страны? Если ответить коротко, то основных причин три – IPO, допэмиссии и дивиденды

Некоторые инвесторы почему-то с негодованием вспоминают IPO ВТБ, проведенное в 2007 г. по 13,6 коп. Не понимаю, что их не устраивает, ведь сейчас акции стоят около 85 руб. – это рост на 62 500%! Это ли не успех? Правда, есть нюанс …

( Читать дальше )

Обыкновенные и привилегированные акции, в чем отличие?

- 17 апреля 2025, 08:42

- |

Некоторые публичные компании кроме обыкновенными акций выпускают еще и привилегированные акции. В чем состоит отличие от обыкновенных, в чем плюсы привилегированных акций рассмотрим ниже. Сходством и обыкновенных, и привилегированных акций является право их владельца получать дивидендные выплаты, размер которых прописан в дивидендной политике компании. Ключевые различия между типами акций можно увидеть в Федеральном законе 26.12.1995 N 208-ФЗ «Об акционерных обществах». Отличия привилегированных акций от обыкновенных заключаются в следующем:

1. Объем выпуска

Когда компания выпускает акции, она привязывает их к размеру уставного капитала. Обыкновенные акции можно выпустить, ориентируясь на 100% капитала. Для привилегированных акций есть ограничение — не более 25% от уставного капитала.

2. Дивиденды

Дивидендная политика у каждой компании своя, но в отношении владельцев привилегированных акций всегда есть гарантии — выплаты им поступают регулярно и вне зависимости от того, получает прибыль предприятие или нет. Размер и правила выплат по привилегированным акциям устанавливаются в уставе компании, например в виде процента от номинальной стоимости акции.

( Читать дальше )

Ленэнерго. Надежный поставщик дивидендов

- 25 марта 2025, 11:20

- |

Ленэнерго – стабильная медленно растущая примерно на уровень инфляции (точнее тарифов) компания, основная и самая популярная идея в которой – стабильно растущие дивиденды на привилегированные акции

Впрочем, стабильно растущей Ленэнерго было не всегда. В 2014-2015 гг. компания испытала серьезные финансовые трудности. Они были решены за счет допэмиссии + изменения ценообразования тарифов. Было проведено серьезное размытие обыкновенных акций (их количество выросло с 1,6 млрд шт. до 8,5 млрд шт.), компания получила в их оплату 32 млрд руб. в ОФЗ, 580,3 млн руб. деньгами и два энергосбыта АО «СПб ЭС» и ПАО «ПЭС». Это позволило погасить кредиты и облигации на 17 млрд руб., укрепить капитал и выйти на положительную траекторию прибыльности

С тех компания стабильно наращивает выручку, EBITDA и чистую прибыль. По итогам 2024 г. денежные средства превысили долг, т.е. чистый долг стал отрицательным

( Читать дальше )

Обыкновенные или привилегированные: какие акции выбрать

- 14 марта 2025, 18:15

- |

Часть компаний представлены на российском рынке одновременно и обыкновенными, и привилегированными акциями. Мы проанализировали изменения цен по этим бумагам и выделили, какой тип акций сейчас привлекательнее.

Основное отличие двух типов бумаг состоит в том, что обыкновенные акции (АО) обладают правом голоса, а привилегированные (АП) — приоритетом при выплате дивидендов. В любом случае инвесторам необходимо учитывать особенности каждого эмитента.

Сбербанк

С 2023 года Сбербанк выплачивает одинаковые дивиденды по обоим типам бумаг. При этом исторически обыкновенные акции торговались с премией к привилегированным. Это могло быть связано с тем, что спрос на АО со стороны крупных институциональных инвесторов был выше из-за большей ликвидности.

Предыдущие полтора года АО и АП торговались по одной и той же цене, но в марте обыкновенные акции оторвались от привилегированных. Разница между ценами может увеличиться при улучшении геополитического фона, подробнее мы разбирали ситуацию с акциями Сбербанка в отдельном материале. Вкратце: спрэд ещё может расшириться, более ликвидные АО интереснее на краткосрочном горизонте, а для долгосрочного инвестирования предпочтительнее АП из-за более высокой дивидендной доходности.

( Читать дальше )

У каких компаний РФ в 2025г более привлекательны привилегированные акции, а у каких обычные

- 04 февраля 2025, 08:40

- |

У многих новичков в инвестициях встаёт вопрос: "Во что лучше инвестировать, в привилегированные акции или обычные?". Этот вопрос изначально ошибочен, потому что при выборе акций есть более важные факторы, на которые стоит обращать внимание!

Однако, тип акции всё же имеет некоторое значение, поэтому в этой статье я хочу разобрать популярных эмитентов с обоими типами бумаг и выяснить какой конкретно тип акций у каждого из них более привлекателен в 2025г

В чём разница между привилегированными и обычными акциями?

Если отбросить все нюансы, то основная разница заключается в том, что обычные акции обладают правом голоса, тогда как у привилегированных есть приоритет в получении дивидендов:

- Обычные акции позволяют инвестору влиять на деятельность компании, голосовать на собраниях акционеров, вносить вопросы в повестку собрания, выдвигать своих кандидатов в руководство. Но всё это возможно, если у инвестора более 2% акций в собственности.

- Привилегированные акции дают меньше прав и возможностей по влиянию на компанию, но имеют приоритет в получении дивидендов. А в случаи банкротства компании инвесторы, держащие «префы», получают первоочередное право на выплату компенсаций.

( Читать дальше )

📑 Выпущенные привилегированные акции передаются в ЗПИФ. Для чего это нужно?

- 15 октября 2024, 16:56

- |

✅ Друзья, мы продолжаем держать вас в курсе корпоративных событий. Завтра мы начнем передачу 4 новых выпусков акций в закрытый паевой фонд «Мир больших данных», где они будут храниться до конвертации в обыкновенные акции. ЗПИФ полностью контролируется ПАО «Группа Аренадата», соответственно, эти акции также под нашим контролем.

Что будет дальше? На привилегированные акции будут начисляться дивиденды в размере от 1 до 4 копеек на акцию в зависимости от выпуска. И эти акции не выйдут за периметр ЗПИФа до момента достижения цели:

🅰 Реализации программы долгосрочной мотивации сотрудников (2026 год)

🅱 В случае принятия решения — конвертации долей миноритарных владельцев дочерних компаний в акции ПАО «Группа Аренадата». В этом случае обмен долями будет иметь экономически нейтральный характер, поскольку доля головной компании (Эмитента) в активах Группы увеличится.

💡 Таким образом, мы заблаговременно выпустили и отложили пакет привилегированных акций для мотивации сотрудников и конвертации миноров (это позволит нам замотивировать команду для выполнения KPI).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал