презентация

Венчур, где же твои крылья? Пока летит только brainbox.vc

- 21 ноября 2025, 13:08

- |

Посмотреть видео здесь

Экосистема СПБ Биржи и новые возможности для инвестплатформ — как прошла презентация 20 ноября.

Вчера в башне «Меркурий» на 33-м этаже состоялось событие, которое могу назвать весьма обсуждаемым в отрасли — презентация «Экосистема СПБ Биржи: взаимодействие с инвестиционными платформами».

Скажу честно: давно я не видел столько представителей индустрии в одном месте. Атмосфера рабочая, но при этом живая — все внимательно слушали, задавали вопросы, обсуждали детали. Да, тема, образно говоря, бьёт в нерв рынка.

Разобрали механизм доступа инвесторов к акциям перспективных частных компаний ещё до выхода на публичный рынок (через единую инфраструктуру СПБ Биржи, СПБ Банка и клиринга). Для многих это была первая возможность увидеть, как будет взаимодействовать биржа и инвестиционные платформы, и что это реально открывает для частного капитала.

Слушали Евгения Сердюкова, гендиректора СПБ Биржи, Ивана Сузимова, исполнительного директора по развитию первичного рынка, представителей инвестиционных платформ «Аврора» и brainbox.vc. Спикеры подробно рассказали о том, как будет устроен доступ к ранним стадиям, какие риски закладываются в модель и как обеспечивается защита инвесторов.

( Читать дальше )

- комментировать

- 249

- Комментарии ( 0 )

📅 С инвесторами откровенно: что ждёт фондовый рынок при снижении ставки

- 25 июня 2025, 14:37

- |

Присоединяйтесь к онлайн-презентации инвестиционной стратегии ВТБ Мои Инвестиции на 3-й квартал 2025 года.

Что обсудим подробно:

🔵Актуальные стратегии при смягчении денежно-кредитной политики

🔵Акции, облигации, фонды — анализ привлекательных инструментов

🔵Перспективы курса рубля

Увидимся в эфире 1 июля в 12:00.

До встречи 💙

Полюс 10 декабря представит обновленные параметры проекта Сухой Лог - компания

- 03 декабря 2024, 19:05

- |

Золотодобытчик «Полюс» 10 декабря проведет онлайн-презентацию, посвященную текущему статусу стратегического проекта Сухой Лог, а также других проектов роста.

В рамках презентации менеджмент «Полюса» расскажет о ключевых этапах реализации проекта Сухой Лог, прокомментирует текущий статус его строительства, представит обновленные технико-экономические расчеты проекта, а также текущий статус и план реализации проектов Чульбаткан и Чертово Корыто.

Мероприятие начнется в 12:00 МСК.

«Полюс» — крупнейшая российская золотодобывающая компания. Сейчас разрабатывает месторождения в Красноярском крае, Иркутской и Магаданской областях, а также в Якутии.

polyus.com/ru/media/press-releases/polyus-to-host-growth-projects-webcast-on-10-december-/

🍎📱Про что была презентация Apple ?!

- 12 июня 2024, 09:58

- |

🤓Обычный наблюдатель скажет, что презентация была про смену обоев на телефоне и ИИ фишки. Ничего особенного. Но почему акции улетели на +7%?

💸Инвестор понимает, что ИИ помощнику необходим ИИ чип, чтобы работать. А это означает, что 1,2 млрд. пользователей IPhon’ов на старых чипах купят новые телефоны в течение 10-15 лет. Выручка Apple, #ARM и #TSM обеспечена на долгие годы.

🤖Раньше ChatGPT пользовались фрики, гики и продвинутые, теперь писать письма, генерировать изображение, редактировать фотки будут все пользователи IPhone. Выручка #MSFT должна увеличиться в разы.

Новые долгосрочные прогнозы Артгена позитивны для котировок акций компании - СберИнвестиции

- 26 февраля 2024, 15:22

- |

Пессимистичный сценарий: выручка составит 11 млрд руб., а EBITDA — 5 млрд руб.

Базовый сценарий: выручка будет равна 19 млрд руб., а EBITDA — 11 млрд руб.

Оптимистичный сценарий: выручка достигнет 30 млрд руб., а EBITDA — 22 млрд руб.

Напомним, что мы поставили оценку по акциям Артген биотеха НА ПЕРЕСМОТР после того, как компания опубликовала предыдущую презентацию для инвесторов 23 января. В ходе презентации компания объявила, что ее прогнозы выручки и EBITDA на 2030 год составляют соответственно 10 млрд руб. и 5 млрд руб. Это было значительно ниже наших прогнозов на тот момент — соответственно 21,5 млрд руб. и 9,2 млрд руб.

( Читать дальше )

Конференция SmartLab | Путь трейдера на Московской бирже. Артем Кендиров.

- 20 декабря 2023, 17:17

- |

В октябре 2023 года команда Live Investing Group принимала участие в конференции SmartLab в Москве. И Артем Кендиров стал спикером зала трейдеров, где не просто рассказал про свой путь на бирже, но и дал урок для трейдеров.

Зал был полон зрителей. Артема многие знают как отличного трейдера и грамотного преподавателя. Мы предлагаем вам посмотреть его выступление и сделать выводы самостоятельно.

Тайм-коды:

00:09 — Я — Артем, и я — трейдер

00:25 — Как начинается день трейдера

01:05 — Досье на Артема

02:00 — Как биржа отсеивает трейдеров

02:22 — На чем зарабатывали трейдеры в разные годы

06:20 — Стратегия торговли Артема Кендирова

12:34 — Фазы рынка

13:35 — Кто такой трейдер?

14:00 — Проблемы трейдеров и их решения

18:04 — Как стать трейдером

18:15 — Вопросы для Артема из зала

Остались вопросы? Задайте их в комментариях.

Наши ресурсы:

Обучение трейдеров — schoollive.ru/obuchenie

Группа ВКонтакте vk.com/live_investing_group

Группа Одноклассники ok.ru/liveinvesting

Аккаунт в Instа @live_investing

( Читать дальше )

*** Представляю вашему вниманию киборга на фьючерс РТС ***

- 08 сентября 2022, 12:08

- |

Доброго дня коллеги! Расскажу коротко о том, как всё начиналось.

Трейдингом я начал заниматься в далёком 2011 году, будучи в должности финансового советника БКС (Инвестиционная компания «Брокеркредитсервис»). Тогда ещё не было таких гаджетов и приложений как сейчас, было всего пара сайтов (profinance.ru и quote-spy.com), где можно было смотреть данные котировок онлайн с мировых площадок, и наблюдать, как растёт или падает фьючерс на индекс S&P500, а так же наш индекс РТС или нефть. Это была эпоха, когда было проще позвонить по телефону своему брокеру и отдать голосовой приказ продать или купить фьючерс на индекс РТС, чем доехать до дома/работы и на ПК совершить самостоятельную сделку в терминале Quik. Но прогресс неумолимо шёл вперёд, и в 2012-2013 году начали появляться такие программы для ПК как Tradematic, Volfix, Wealh-Lab и TSLab — очень много времени и сил было потрачено на изучение каждой из этих программ. С этих пор я начал искать тот самый Грааль, который до сих пор ищут многие алго-трейдеры, и порой находят его частицы и реализовывают в уже готовые бизнес-решения и далее помогают своим клиентам зарабатывать на своих алгоритмах хороший и почти без рисковый профит, ну или как минимум дают им возможность не терять свои деньги. Шли годы усердных поисков работающих осцилляторов и их параметров (RSI, Stochastic) и накапливание истории минутных свечей, что давало производить оптимизацию/тестирование на уже более длительной истории торгов. Минутные свечи давали гибкость в принятии решений, так как стопы ещё ни кто не отменял, и при сильном резком движении сигнал о закрытии позиции по стопу приходил своевременно, нежели если бы это был робот использующий 15-минутный таймфрейм или даже часовик. Тогда была очень сильная волатильность на fRTS (спасибо кукловодам-нерезидентам с их чудо Граалями и HFT-ботами), и фьючерс мог падать или расти на 10-15 тысяч пунктов за 30 минут на словесных интервенциях Бена Бернанке или Марио Драгги. Поэтому я использовал только 1 минутные свечи в своих разработках, ни каких часовиков или даже 15-30-минуток. Ниже для Вас я хочу представить своё первое детище, оттестированное и отточенное на длительной истории торгов с 2009 года и по сей день на 1 минутном таймфрейме — это лонговый алгоритм на фьючерс индекса РТС (в простонародье называемом Ri, Ри или Ришка).

( Читать дальше )

Хотели бы услышать меня на конференции смартлаба ? (опрос)

- 06 апреля 2022, 05:49

- |

Хотели бы услышать меня на конференции смартлаба ? (опрос)

Демократическое обсуждение ведется здесь:

Конференция Смартлаба. Каких спикеров хотите услышать?

Я подал заявку участия в качестве спикера.

Кроме меня желающих выступить — 24 человека. Идёт конкурентный отбор.

Интересно...

Кто Я и чем могу быть полезен ?

Предприниматель, Инвестор, Трейдер-капиталист,

Автор стратегии «синтетический дивиденд»

С января 2020 года фондовый рынок — основной источник дохода.

Торгую активно с использованием маржинального кредитования и рынка срочных контрактов (фьючерсы и опционы)

Темой моего выступления может быть разбор кейса «Черный лебедь» 24.02.2022

- Сколько денег «потерял» в феврале-марте 2022 г.

- Взаимоотношения с брокерами (IB, ВТБ, СБЕР, Открытие)

- Социальные последствия

- Процесс восстановления

- про стратегию «синтетический дивиденд»

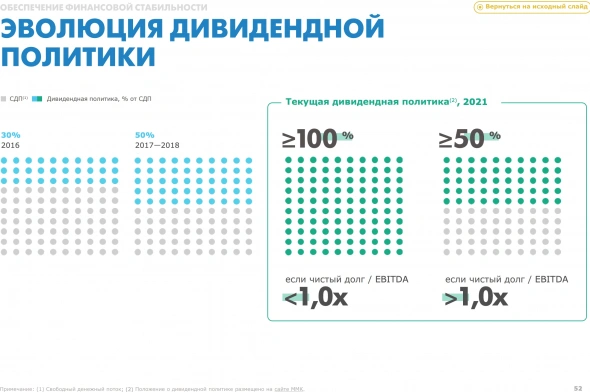

Обновленная презентация для инвесторов ММК. Что изменилось ?

- 08 октября 2021, 12:49

- |

А кто не знаком, тому читать обязательно, для понимания, как должна выглядеть эталонная презентация для инвестора любого эмитента на MOEX, очень красиво и понятно подается информация.

1. За счет переработки вторсырья, самообеспеченность ЖРС составляет 24,5%

2. Убрали компенсацию сверхкапекса в 0,7 млрд. долл. в год.

.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал