портфель

Как изменился мой взгляд после выхода отчетности Диасофт и что рассказал топ-менежмент?

- 06 марта 2025, 17:49

- |

Доброго дня. По Диасофту я планирую сделать 2 заметки:

👉Сейчас: быструю и оперативную, чтобы рассказать вам основные моменты, которые были озвучены менеджментом

👉8-12 марта — с полным обновлением модели и целевой цены акций

***

Для компании роста самое важное — выполнять план по темпам роста.

Отчет показал, что выручка самого жирного 3 финансового квартала оказалась ниже прогнозов и составила 4 млрд (мой прогноз был 4,3 млрд), темп роста +18,5% г/г. За 9 мес темп роста 20% г/г вместо обещанных +30%г/г.

Гайденс на полный 2024 год был снижен с 12 до 11 млрд.

Это явное разочарование относительно прогнозов брокеров (ГПБ ждал 12,15, Сбер ждал 12,4 млрд, мы ждали 11,8 млрд руб). С другой стороны Атон попадает в точку с прогнозом 11 млрд.

https://smart-lab.ru/q/DIAS/MSFO/revenue/

Почему так произошло?

( Читать дальше )

- комментировать

- 4.1К | ★1

- Комментарии ( 30 )

Сделка по портфелю. Оперативный комментарий.

- 06 марта 2025, 17:34

- |

( Читать дальше )

2 сделки. Действия по портфелю - неоперативный комментарий

- 05 марта 2025, 20:15

- |

Доброго вечера. В пятницу и сегодня совершал сделки.

Лучше поздно, чем никогда, поэтому рассказываю.

( Читать дальше )

Инвестиционно-спекулятивный портфель на 1мар.2025. Короткая заметка.

- 04 марта 2025, 03:15

- |

«Большая вода поднимет все лодки, а отлив покажет, кто купался голым» © Уоррен Баффет

Пост месячной давности: https://smart-lab.ru/company/mozgovik/blog/1111235.php

Портфель продолжает обновлять месячные максимумы. Что стоит здесь отметить? Новый максимум по индексу Мосбиржи полной доходности! Мы выше мая прошлого года!

Общая динамика:

Даже учитывая выводы налогов, опередить индекс Мосбиржи полной доходности с начала года так и не удалось. Однако не так плохо проигрывать индексу пару процентов после того, как по итогам прошлого года удалось опередить его более чем на 40%.

Структура портфеля (97% в акциях):

( Читать дальше )

Покупаю дивидендные акции в пенсионный портфель - Март 2025

- 03 марта 2025, 14:30

- |

3 марта — понедельник, наконец-то на календаре весна (а так хотелось бы, чтобы она наступила уже и за окном).

В этот раз, вполне можно было инвестировать и в первый день месяца, несмотря на субботу (1 марта Московская биржа работала), но я пока предпочел, традиционно, заняться этим в будний день.

Март 2025 года — 99-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке. Скоро юбилей ))

Для тех, кто присоединился к каналу недавно, и видит мой стандартный месячный отчёт о покупках впервые, я не так давно коротко рассказывал о себеи о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Пополняю свой индивидуальный инвестиционный счет на 33334 рубля и приобретаю акции следующих компаний:

( Читать дальше )

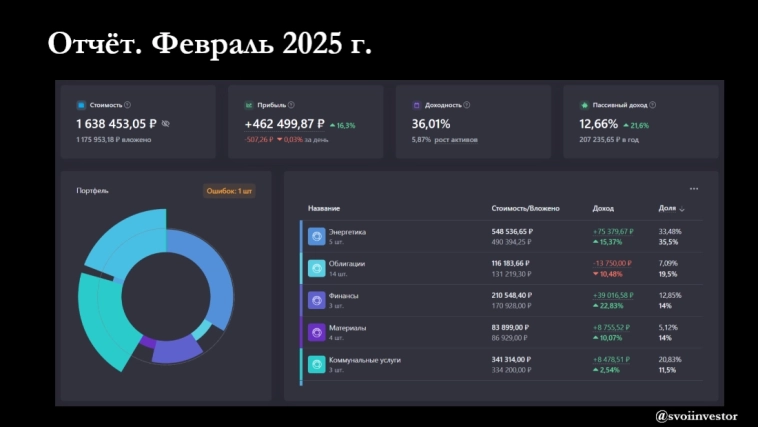

Итоги моих инвестиций за февраль!

- 03 марта 2025, 10:31

- |

Друзья, раз в месяц рассказываю вам о результатах стратегий автоследования, на мои стратегии подписаны уже более 170 инвесторов, ценю ваше доверие. Вы читаете отчет о результатах за февраль.

1) Результаты моей стратегии автоследования «Влад про деньги | Акции РФ» на 28.02.2025

Ссылка на стратегию Влад про деньги | Акции РФ в Т-Инвестициях: www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/

Цель стратегии:

Ежегодно опережать индекс Мосбиржи полной доходности минимум на 10 пп., в долгосрочной перспективе это принесет доходность 25% годовых и будет ввести к удвоению капитала за 3 года.

➡️ Результат за все время:

✔️ Рост стратегии (с 5 марта 2024) = +25,92%

Цель по доходности на год — выполнил.

✔️ Дельта к индексу Мосбиржи полной доходности (с 5 марта 2024) =+21,33%

Цель по опережению индекса Мосбиржи перевыполнил более чем в 2 раза.

❓Какие результаты у подписчиков?

Не секрет, что в стратегиях есть комиссии за следование и результат, в Т-Банке это 4% за следование от размера активов в год + 20% от прибыли.

( Читать дальше )

Итоги февраля 2025 г. Покупка/продажа активов. Поступление купонного дохода

- 02 марта 2025, 11:47

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (траты в феврале составили — 214000₽, повлияла оплата учёбы, средние траты в 2024 г. — 159000₽ в месяц), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты).

( Читать дальше )

Торговый дневник MOEX. 2025: неделя 9

- 01 марта 2025, 17:35

- |

1. На геополитическом фоне разнонаправленные события, зависит от того, как трактовать. С одной стороны, Зеленский поругался с Трампом и можно предвидеть снижение/прекращение поддержки Украины со стороны США. С другой стороны, заключение мира отодвигается на больший срок. А значит все следствия СВО будут на столе дольше. Тут каждый сам пусть оценивает изменения.

2. Сигналы от ЦБ РФ на неделе:

Для возврата инфляции к цели нужен более длительный период жесткой ДКП — ЦБ

КЛЮЧЕВАЯ СТАВКА В 21% ЭТО ТОТ УРОВЕНЬ, КОТОРЫЙ НЕОБХОДИМ ДЛЯ ДОСТИЖЕНИЯ ЦЕЛИ ПО ИНФЛЯЦИИ В 4% — НАБИУЛЛИНА

УРОВЕНЬ КЛЮЧЕВОЙ СТАВКИ ЦБ РФ НА ДАННЫЙ МОМЕНТ ТОТ, КОТОРЫЙ НЕОБХОДИМ ДЛЯ БОРЬБЫ С ИНФЛЯЦИЕЙ — НАБИУЛЛИНА

НАБИУЛЛИНА: СЕЙЧАС, ВОЗМОЖНО, ПРОИСХОДИТ РАЗВОРОТ ФАКТОРОВ, КОТОРЫЕ ВЛИЯЮТ НА ИНФЛЯЦИОННЫЕ ПРОЦЕССЫ, ПЕРЕСТАЛА НАРАСТАТЬ НАПРЯЖЕННОСТЬ НА РЫНКЕ ТРУДА; НАДО ОЦЕНИТЬ УСТОЙЧИВОСТЬ ТРЕНДОВ.

Скорее всего, на ближайшем заседании, которое состоится через 3 недели, ЦБ РФ ставку не понизит. Как бы не повысили… Хотя события развиваются так стремительно, всякое может быть. Нужно держать руку на пульсе и действовать по ситуации. Общий сценарий такой: повышают – доля акций снижается, оставляют – не изменяется (если нет подвижек по СВО), снижают – доля акций повышается.

( Читать дальше )

🚀ЗАТАРИВАЮСЬ АКТИВАМИ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 01 марта 2025, 10:11

- |

Очередная забористая неделька завершилась! Но только рабочая, а торговая неделя теперь будет бесконечной — с 1 марта на Мосбирже стартовали торги по выходным, пока в экспериментальном режиме. Show must go on! Круглосуточно.

🇺🇸🤝🇷🇺Геополитическая кульминация недели случилась вчера, когда Зеленского публично поставили в позу страуса, напихали по самые гланды и буквально вышвырнули из Белого дома. Жизнь, конечно, удивительно ироничная штука. Или же это всё было театральной постановкой и впереди на самом деле пЭрЭмога?🤔

Мем на злобу дня

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже почти 4-летнего Инвест-марафона!🏃🏼

Каждую пятницу я… Нет, не в 💩, как можно было подумать :) Каждую пятницу я беру котлетку и иду покупать активы на фондовом рынке. А в 💩 я только после этого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал