портфели probonds

Сделки в портфеле ВДО (немного косметики)

- 04 марта 2024, 07:44

- |

Сегодняшние сделки в публично портфеле PRObonds ВДО — совсем по чуть-чуть. И неделя короткая, и изменений всё больше не на продажах, а на покупках с первичного рынка. О чем отдельно. Например, завтра размещение МФК Мани Капитал (ruBB-, YTM 19,6% при купоне на первые 6 мес. 23%), и эти бумаги портфель пополнят более, чем на десятые доли процента.

Сегодняшняя серия продаж, как обычно, по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница публичного портфеля PRObonds ВДО:

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- 1.6К | ★2

- Комментарии ( 0 )

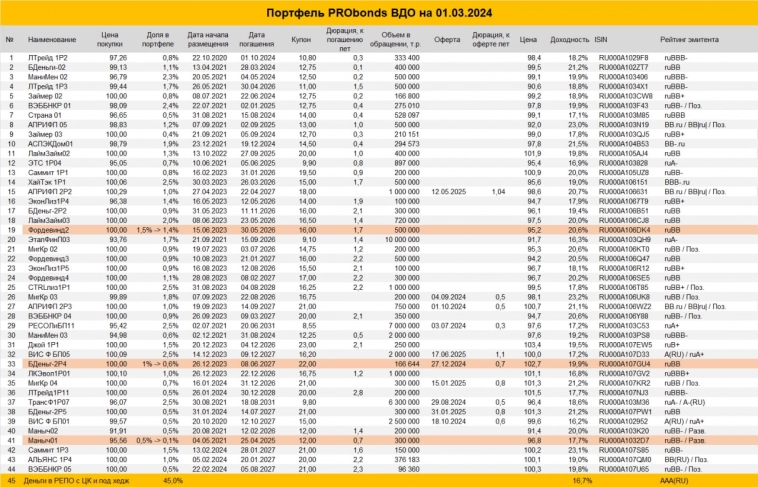

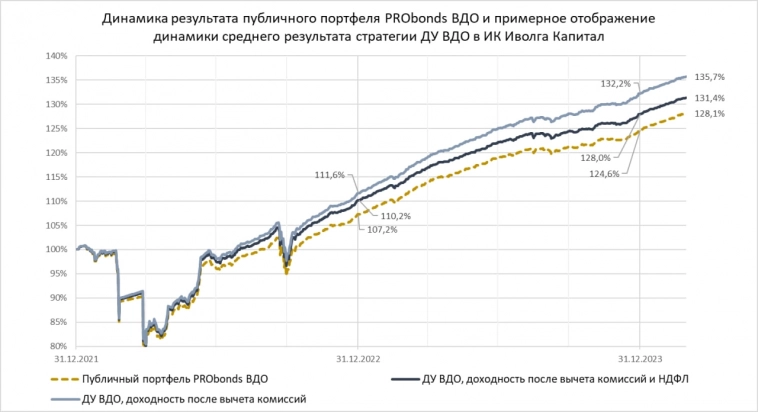

Портфель PRObonds ВДО (15,2% за 12 мес.). Наши правила управления портфелем

- 01 марта 2024, 06:55

- |

Сегодня вспомним о правилах управления портфелем облигаций.

Сперва — зачем они?

Публичный портфель PRObonds ВДО за 12 месяцев с февраля по февраль принес 15,2% (до НДФЛ). Его же стратегия, реализованная в нашем доверительном управлении – в среднем 15,4%, но уже на руки, после комиссий и НДФЛ. Для сравнения, базовый индекс ВДО – Cbonds High Yield – дал 11,1% «грязными».

Правила управления и призваны обеспечивать портфелю его преимущество надо рынком. Обратно: наш портфель начал обгонять рынок после формализации управления.

Наиболее важные правила нашего управления портфелем ВДО:

• Доля каждого эмитента не должна превышать 3,5% от активов портфеля. Доля отдельного выпуска облигаций не более 2,5%. Мы часто нарушаем первую часть этого ограничения, но незначительно и на короткое время.

• Раз в неделю мы отбираем облигации, имеющие премию доходности к их кредитному рейтингу, чтобы, возможно, добавить их в портфель.

• Но любая облигация добавляется в портфель только после составления аналитической справки по ней. Даже если мы теряем на справку время.

( Читать дальше )

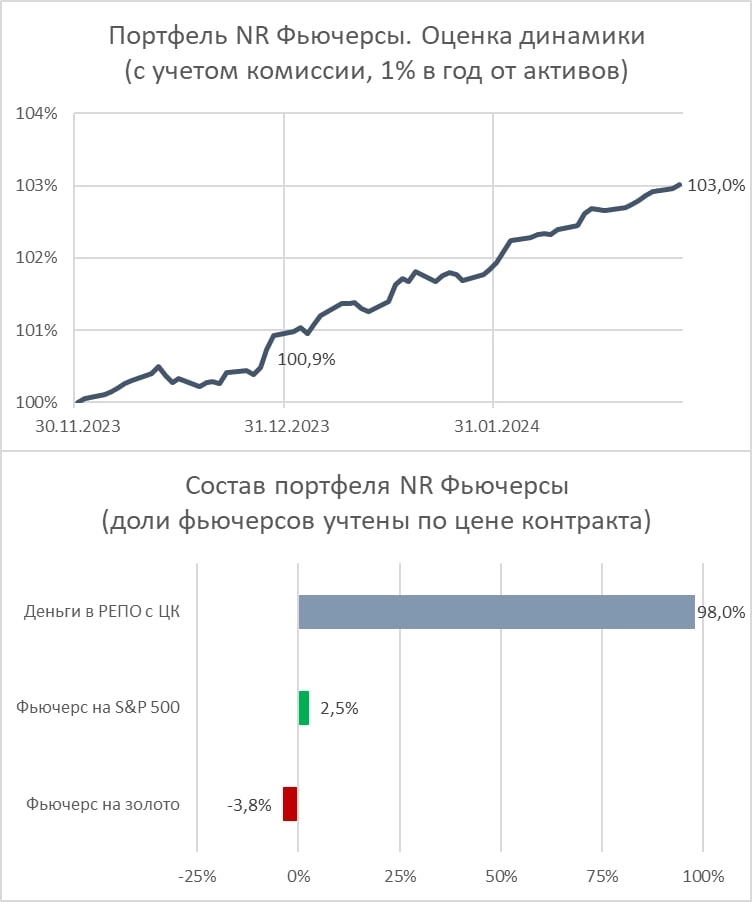

Сокращаем золото, нефть и серебро, купили S&P 500 и готовимся продать доллар во фьючерсном портфеле. Почти полностью оставаясь в деньгах

- 28 февраля 2024, 08:12

- |

В портфеле NR Фьючерсы сокращаются короткие позиции во фьючерсах:

— на золото, с 5% до 3,8% от активов (по цене контракта),

— на нефть, с 0,8% от активов до 0%,

— на серебро, с 0,3% от активов до 0%.

Помимо этого:

— В прошедший четверг была открыта длинная позиция во фьючерсе на S&P 500, на 2,5% от активов (для этого было нужно, чтобы индекс пробил вверх 5 051 п.).

— Также откроем новую короткую позицию во фьючерсе на серебро, на 1,7% от активов, если серебро пробьет вниз 21,89 долл./унц.

— И, если пара доллар/рубль (на МосБирже, с расчетами «завтра») пробьет вниз 91,49 рубля, будет открыта короткая позиция во фьючерсе на доллар/рубль на 2,5% от активов.

На данный момент 98% активов портфеля размещено в РЕПО с ЦК (эффективная ставка размещения ~16,5% годовых).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Облигации МФК ВЭББАНКИР (YTM 20,0%) добавляются в портфель ВДО

- 27 февраля 2024, 07:39

- |

Облигации МФК ВЭББАНКИР 05 (ruBB-, YTM 20,0%) добавляются в портфель PRObonds ВДО на 0,5% от активов. Покупка на первичных торгах.

В ближайшие дни позиция, вероятно, будет увеличена.

Интерактивная страница публичного портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Для ваших вопросов и мнений — чат канала PRObonds | LIVE: https://t.me/+UHsfqmxEquGnkhA6

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственностиСледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Сделки в портфеле ВДО. Упорядочивание

- 26 февраля 2024, 07:24

- |

Сегодняшняя серия сделок в портфеле PRObonds ВДО — очередная серия упорядочивания. Чтобы отдельный эмитент не занимал в портфеле больше 3,5% от активов. А отдельный облигационный выпуск — больше 2,5%. Все сделки проводятся по 0.1% от активов за сессию, начиная с сегодняшней.

В портфель добавятся бумаги нового выпуска МФК ВЭББАНКИР (ruBB-, YTM 20,0%), но об этом отдельно. Возможно, тоже сегодня.

Интерактивная страница публичного портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

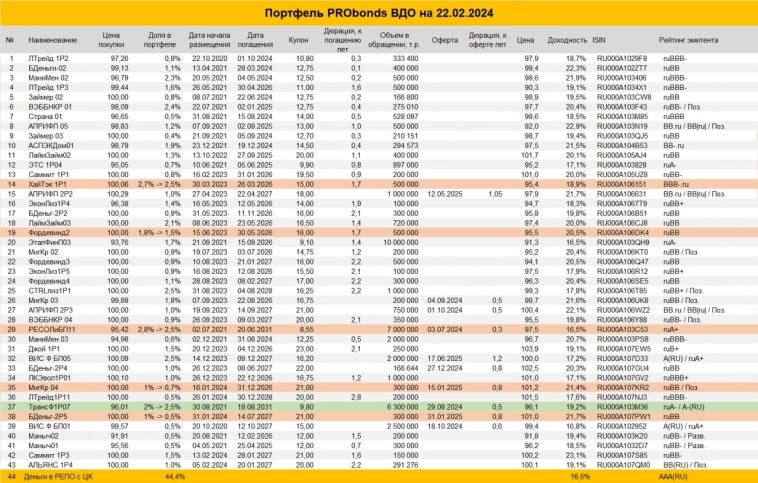

Портфель ВДО (15,5% за 12 мес.). Но больше про КИВИ Банк

- 22 февраля 2024, 06:49

- |

Вчера фондовый рынок падал, облигационный в т.ч. Максимально с сентября прошлого года.

Портфель PRObonds ВДО на падение реагировал, как мы уже привыкли, слабо. 45% активов (на реальных счетах доверительного управления 60%) – деньги на денежном рынке. Денежному рынку безразличны колебания фондового.

За последние 365 дней имеем 15,5%, с начала 2024 года – 2,5%, или 17,3% в годовых. Сделки последние месяцы – косметические. Осторожничаем.

И вернемся во вчерашний день. Фондового падения сопровождала новость об отзыве лицензии у КИВИ Банка.

Что в этой новости для нас интересно? Во-первых, это первый отзыв банковской лицензии за примерно 1,5 года. И лучше его считать не казусом, а возвратом к выявлению и расчистке банковских проблем. Сомневаемся, что в системе, которая долго огосударствлялась и укрупнялась (лишалась конкуренции / эффективности) проблемы будут локальными.

Думаем, очередные драматичные новости от банковской сферы ждать не заставят. А статус КИВИ как расчетного агента, теперь во многом бывший (вчера по всей России встали разного рода платежи, казалось бы, не связанные с отзывом одной банковской лицензии) такие новости, скорее, приближает.

( Читать дальше )

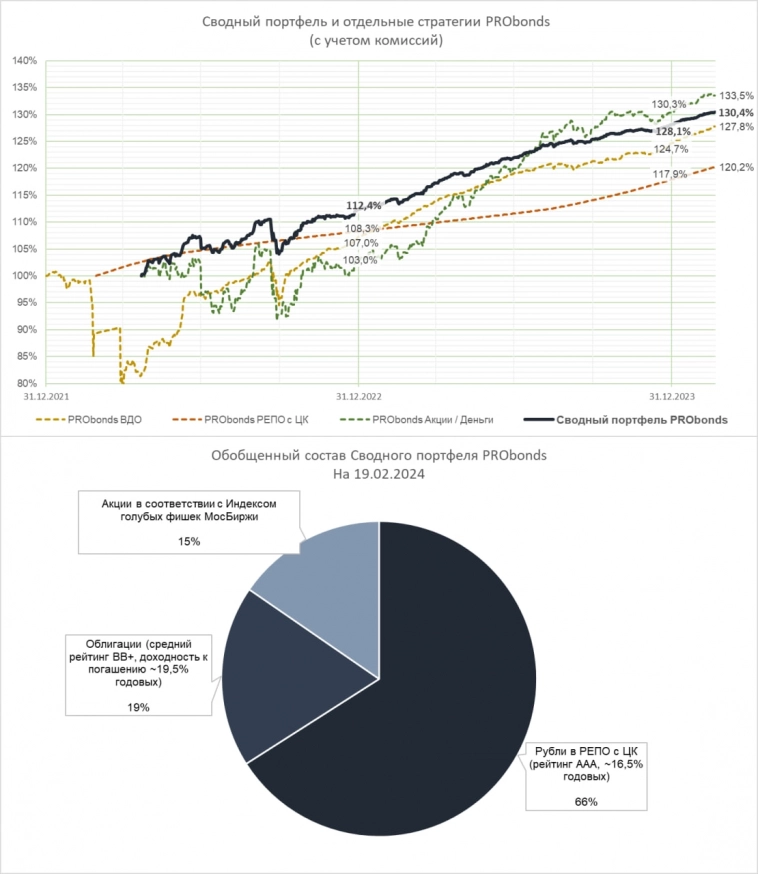

Сводный портфель PRObonds (14,7% за 12 мес.). Вес облигаций увеличивается, акций - нет

- 20 февраля 2024, 07:05

- |

14,7% за последние 12 месяцев (комиссия уже вычтена, а если вычесть НДФЛ, получим 12,2%). Срез результата нашего ведущего публичного портфеля – Сводного портфеля PRObonds. Напомним, это сумма трех публичных портфелей, каждый из которых мы ведем отдельно, PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК.

С одной стороны, немного. С другой – с чем сравнивать. Портфель пришел к минимальной волатильности при почти мгновенной ликвидности (захотел забрать деньги сейчас – забрал сейчас). Банковский депозит за эти 12 месяцев имел среднюю ставку 10,2% (по статистике Банка России).

То, что подход (совместить в одной корзине несколько групп активов / источников дохода) востребован, мы видим по суммам денег, которые наши клиенты завели в доверительное управление именно под стратегию сводного портфеля. С ноября (начало реального управления этим портфелем) по февраль – 226 млн р. Хотя при практическом исполнении в ДУ доходность, которую имеет клиент, обычно выше, чем доходность соответствующего публичного портфеля.

( Читать дальше )

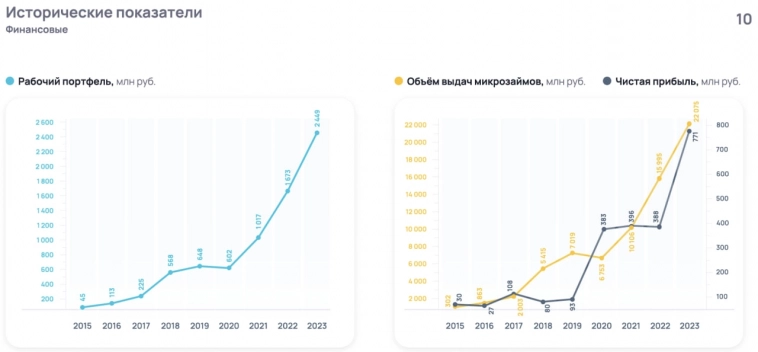

Сравним новый выпуск БИЗНЕС АЛЬЯНАСа (BB(RU), 500 млн р., дюрация 2,3 года, YTM 19,2%) c выпусками других ЛК и сам БИЗНЕС АЛЬЯНС с другими ЛК

- 19 февраля 2024, 11:58

- |

ИК Иволга Капитал стала соорганизатором (вместе с Банком Россия) 4-го выпуска облигаций ЛК БИЗНЕС АЛЬЯНС (BB(RU) с позитивным прогнозом, 500 млн р., дюрация 2,3 года, доходность 19,2%)

Сравним нового дня нас (но не для рынка) эмитента с отраслевой подборкой. И его новый облигационный выпуск с подобными.

По основным показателям величины – лизинговому портфелю и объему нового бизнеса – БИЗНЕС АЛЬЯНС среди первых. А точнее, четвертый, незначительно уступая одному старожилу облигационного рынка (Лизинг-Трейд) и опережая другого (ТЕХНО Лизинг). На диаграммах приведены ЛК, отчетность которых за 9 мес. 2023 доступна.

А по доходности облигаций БИЗНЕС АЛЬЯНС конкурирует только с ТЕХНО Лизингом.

( Читать дальше )

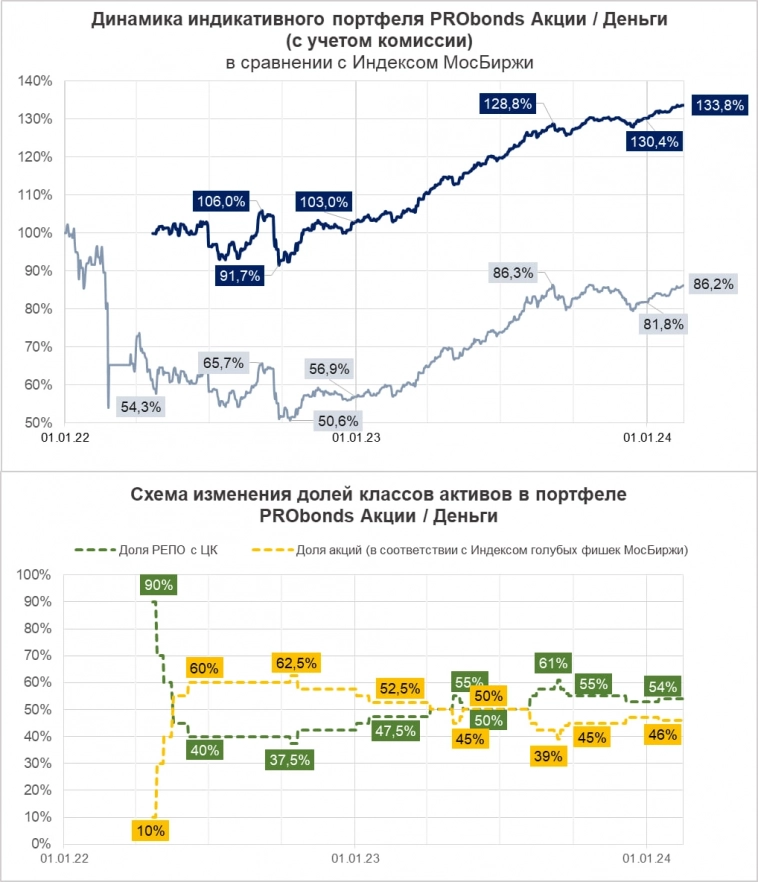

Портфель Акции / Деньги (29,5% за 365 дней). Он же наш самый доходный портфель

- 16 февраля 2024, 07:08

- |

Идея портфеля PRObonds Акции / Деньги – совместить источники процентного, инфляционного и дивидендного доходов. Первый – от сделок на денежном рынке. Второй и третий – от корзины акций (она формируется в соответствии с Индексом голубых фишек МосБиржи).

Доли денег и акций должны варьироваться в зависимости от того, низко или высоко (как нам представляется) находится рынок акций, и того, много или мало (в том же представлении) дают свободные деньги.

Дешевые деньги должны разгонять стоимость акций, и доля в них должна расти. Дорогие деньги создают риски акциям и также должны доминировать в портфеле.

( Читать дальше )

Портфель PRObonds ВДО (15,7% за 365 дней). Чем мы сейчас заняты?

- 14 февраля 2024, 06:56

- |

Высокие ставки денежного рынка и уже просевший рынок облигаций вернули к устойчивости прирост портфеля PRObonds ВДО. 15,7%, заработанные за последний год (с учетом комиссии) – это вроде бы ± ставка банковского депозита на сегодня. Но за тот же последний год средняя ставка депозита – ровно 10%. Индекс высокодоходных облигаций Cbonds High Yield чуть лучше, 11,3%. Так что портфель опередил депозитный рынок на 5,7%, рынок ВДО – на 4,4%.

И, поскольку мы достаточно твердо стоим на ногах, вправе ожидать, что спустя еще год окажемся лучше депозитов, выданных уже по нынешним ставкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал