портфели probonds

Рынок и портфель акций. Рубль не дает продохнуть

- 25 марта 2025, 07:09

- |

Большую часть времени представления не имеешь, куда пойдет рынок. Если быть частным. Моего понимания опять нет, с середины февраля.

Собственно, с тех пор вес корзины акций в портфеле PRObonds Акции / Деньги и снижается. В пользу рублей. С рублями как раз всё понятно.

Понятно, что базовая ставка их размещения в РЕПО с ЦК 21,5%, с реинвестированием – ближе к 23%.

Понятно, что это накопление без колебаний. Еще и рубль почти полгода укрепляется к основным валютам. А ЦБ дает очередной жесткий сигнал на тему ДКП (что к снижению ключевой ставки не готов).

Бум акций в этих обстоятельствах – случайность, а не следствие накопленных причин.

Не значит, что у акций нет возможностей вырасти. Есть низкая база котировок, есть инфляция, которая только накапливается. Есть всё-таки ожидания лучшего. Но против всего этого стоит предсказуемый и весьма приличный поток платежей от денежного рынка.

А потому, если акции продолжат проседать, их вес в портфеле, видимо, снизится еще (с февраля по март он и так сократился с 67% до 60%). В остальных случаях вырастет вряд ли.

( Читать дальше )

- комментировать

- 2.1К

- Комментарии ( 2 )

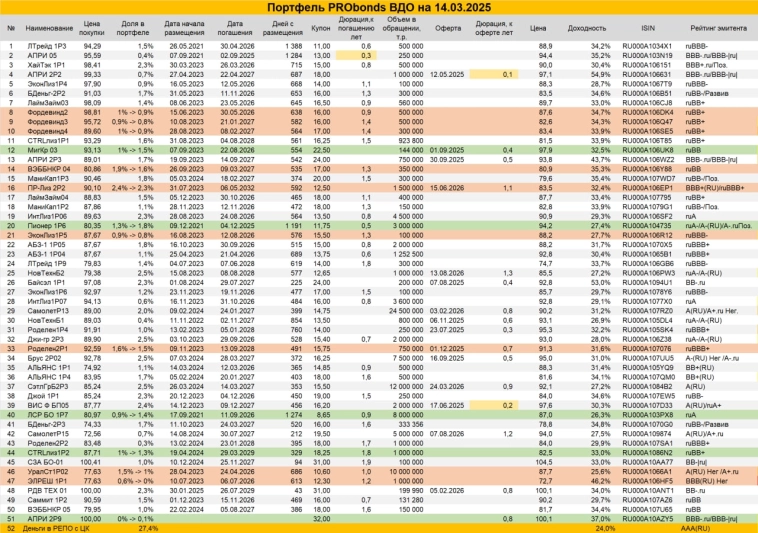

Сделки в портфеле PRObonds ВДО

- 24 марта 2025, 08:34

- |

Как обычно, сокращаем или наращиваем каждую из выделенных в таблице позиций — по 0,1% от активов портфеля за 1 торговую сессию. Начиная с сегодняшней. Много мелких движений, чтобы однажды в спешке не срываться на крупные.

Telegram @AndreyHohrin

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

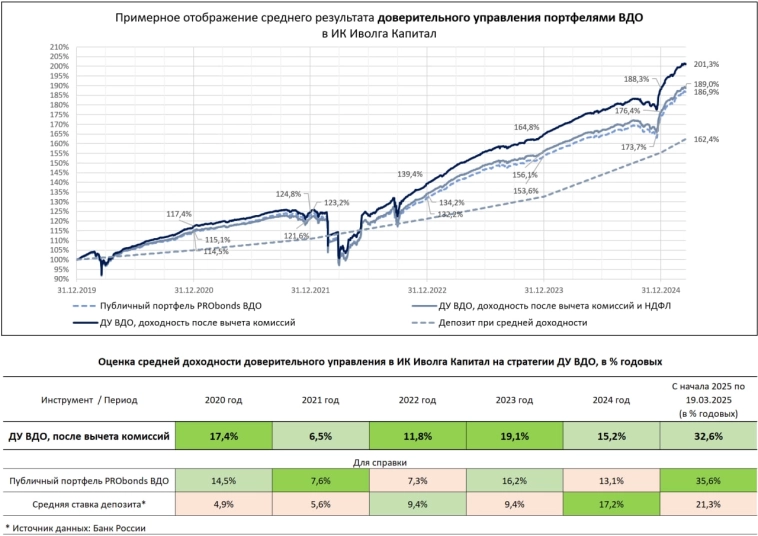

Портфели ВДО в доверительном управлении Иволги (15,2% за 2024, 32,6% годовых с начала 2025). 1,5 депозитных ставки в этом году мы, видимо, сделаем

- 21 марта 2025, 07:26

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

И на графике, и по цифрам видно, что извлечение результата ускорилось. И прошлый-то год был прожит не совсем зря (в среднем мы заработали инвесторам 15,2% при средней ставке депозита 17,2%).

А уже почти четверть нынешнего – тем более. Депозит далеко позади. В годовых первый квартал 2025 выходит пока на 32%.

И это с условием, что на рубли (в РЕПО с ЦК под эффективные примерно 23% годовых) приходится 46% активов портфелей, почти половина. С такой денежной подушкой средний портфель ДУ претендует на кредитный рейтинг A+ – AA-. На 6-7 ступеней выше рейтинга ВДО-сегмента. При более высоком, чем обычно дают ВДО, накопленном доходе.

К слову, для того же дохода наш публичный портфель ВДО может держать в деньгах только четверть активов и обладает рейтингом А- (-2-3 ступени в сравнении с ДУ).

( Читать дальше )

АПРИ в динамике показателей (с ростом за 4 года в N раз)

- 19 марта 2025, 07:06

- |

Недавно мы разобрали, много ли облигаций выпускает ПАО АПРИ (получилось, не много).

Дополним и детализируем. Уже не в сравнении с конкурентами, а на цифрах самого эмитента.

На диаграммах – ретроспектива финансовых и количественных показателей Группы за 5 лет (или за 4,75 года).

Продажи жилья (в деньгах) с 2020 по 2024 год выросли почти в 10 раз, EBITDA – больше, чем в 10, капитал – в 6.

Долг тоже увеличился вшестеро. Но коэффициенты «чистый долг / EBITDA» и «чистый долг / капитал» давно принципиально не меняются.

И повторим тезис прошлого материала: АПРИ занимает через облигации относительно мало. В приведенной интерпретации – если сопоставлять облигационный портфель с чистым долгом, с масштабом и динамикой бизнеса.

Собственно, полемика вокруг почти любого размещения облигаций АПРИ – больше следствие нестандартного поведения эмитента на фондовом рынке.

Высокие купонные ставки (не забываем, ставки до оферты) – повод для скептиков в очередной раз увидеть в этом последний вздох, для оптимистов – возможность.

( Читать дальше )

Сделки в портфеле ВДО. Удаляем Электрорешения, увеличиваем веса девелоперов (АПРИ, Пионера, ЛСР)

- 17 марта 2025, 08:18

- |

Все сделки 👆 в публичного портфеля PRObonds ВДО 👇 совершаются по 0,1% от его активов для каждой из позиций за торговую сессию, начиная с сегодняшней. Исключения — Электрорешения, здесь сокращение позиции по 0,2% за сессию. И АПРИ 2Р9, которые в данный момент размещаются, их покупка пройдет в режиме первичного размещения.

Андрей Хохрин

( Читать дальше )

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

- 11 марта 2025, 06:53

- |

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

( Читать дальше )

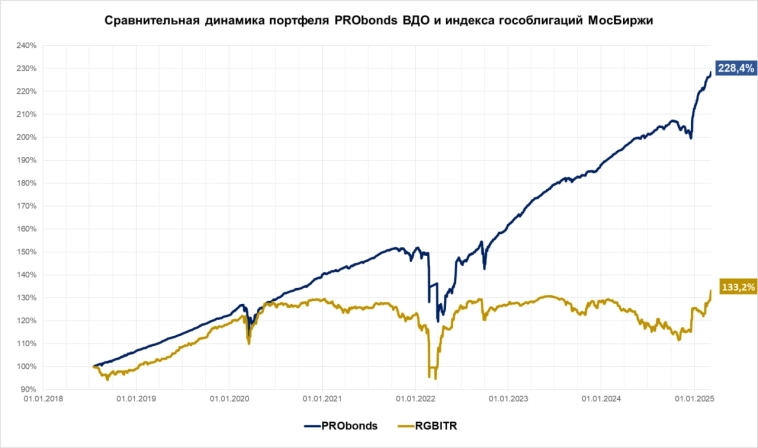

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

Cделки в портфеле ВДО. Немного меньше облигаций, немного больше денег

- 03 марта 2025, 09:15

- |

С декабря мы всё увеличиваем вес корзины облигаций в портфеле PRObonds ВДО (). Или увеличивали. Под конец наступившей недели облигаций в портфеле станет почти на 1% от активов меньше, денег в РЕПО с ЦК (эффективная ставка сейчас — около 23%) — больше.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию, начиная с сегодняшней.

( Читать дальше )

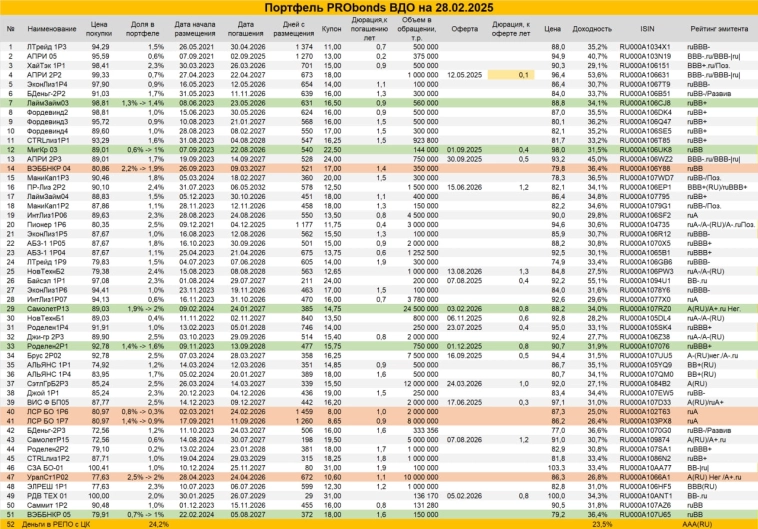

Доверительное управление в ИК Иволга Капитал. Стратегия ВДО: цель 2025 – 30%, тактика – консервативная

- 26 февраля 2025, 07:07

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Обновим результаты доверительного управления. Только для стратегии ВДО, это основная часть активов наших клиентов в ДУ.

По итогам почти 2 месяцев 2025 года имеем 35,4% годовых (в среднем для всех портфелей высокодоходных облигаций). Наша же модель – публичный портфель PRObonds – сделала больше, 42,7% в годовых. Обычно доверительное управление бывает впереди. Так что в какой-то момент догоним и перегоним. С другой стороны, позади и далеко теперь банковский депозит: здесь средняя ставка-2025 пока что 21,4%.

Практический для нас смысл этих цифр: заветная цель заработать 30% в нынешнем году становится ближе. Если на протяжении 1/6 года получили больше таргета, значит, создали первый запас на будущее, пусть и небольшой.

О тактике.

Мы ведем доверительное управление портфелями ВДО в близком соответствии с упомянутым публичным портфелем PRObonds ВДО.

( Читать дальше )

Акции. Время расставаться

- 25 февраля 2025, 06:52

- |

Всего за 2-3 месяца российский рынок акций пережил метаморфозу восприятия, от источника разочарований до источника надежд.

Сперва с мая по декабрь падение на -33%. Затем с декабря по февраль рост на 39%.

Чья угодно психика «поплывет».

Можем себя погладить по головке. В летнее падение ушли с минимумом акций в портфеле Акции / Деньги, зиму встретили с их максимумом (см. схему изменения долей акций и денег на диаграмме).

И вот, вчера в Альфа-Капитале сообщили, что российские акции могут прибавить еще 60-70% за 2025-26 гг. Уже не первый подобный прогноз, хотя их еще немного. Но будет больше. Новое направление аналитической мысли понятно. Очередная запоздалая попытка зацепиться за тренд, который уже состоялся. Ибо +39% – это не предстартовая разминка.

Послушай людей в галстуках и сделай наоборот – правило не строгое, но применимое.

Вот и мы, ставившие на риск, пожалуй, потихоньку будем сворачиваться.

Ждите сделок по сокращению корзины акций и увеличению веса денег в РЕПО с ЦК. Тем более, РЕПО по эффективной ставке давно стоИт выше 23% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал