первичное размещение акций

В 15 IPO, прошедших на Мосбирже за последние 1,5 года, поучаствовало 357 тыс или 3% от числа активных частных инвесторов — директор департамента рынка акций Мосбиржи Борис Блохин

- 18 мая 2024, 14:32

- |

Но более важная цифра, по мнению главы рынка акций, это количество новых инвесторов, которых привлекли сделки IPO.

«Сколько инвесторов узнали информацию, пришли к брокеру, открыли счет для того, чтобы поучаствовать в IPO той или иной ценной бумаги. И цифры очень маленькие — буквально 0,8%. Что это значит? Это значит, что мы только в начале пути развития рынка акционерного капитала. Количество инвесторов будет расти», — уверен Блохин.t.me/selfinvestor

- комментировать

- 332

- Комментарии ( 2 )

СПБ Биржа и Rounds стали партнёрами по выводу эмитентов на IPO

- 17 мая 2024, 16:18

- |

Теперь эмитенты инвестиционной платформы смогут в режиме единого окна перейти от непубличного размещения к IPO на СПБ Бирже.

СПБ Биржа и Rounds договорились помогать российским эмитентам выходить на публичный рынок. Компании заключили соглашение о сотрудничестве по вопросам содействия в развитии рынка pre-IPO и IPO. Партнёрство, направленное на развитие рынка акционерного капитала, позволит выстроить прозрачную структуру перехода от одного этапа развития компании к другому.

«Эмитенты Rounds смогут в режиме единого окна перейти от непубличного размещения к IPO, зная какие требования будут предъявляться к ним биржей. Как ожидается, до конца года на СПБ Биржу с нашей инвестиционной платформы придёт не менее трёх эмитентов. Уже сейчас размещение компании на инвестплатформе является переходным периодом перед публичным размещением акций на бирже», — отметил Антон Утехин, CEO инвестиционной платформы Rounds.

По его словам, одна из главных сложностей на рынке публичного капитала — недостаточная информированность потенциальных эмитентов о возможностях акционерных обществ.

( Читать дальше )

ПАО Элемент объявляет о намерении провести IPO на СПб Бирже

- 17 мая 2024, 10:06

- |

Москва. 17 мая 2024 года — ПАО «Элемент», один из крупнейших разработчиков и производителей электроники, лидер в области микроэлектроники в России (далее – «Компания»), объявляет о намерении провести первичное публичное предложение (далее – «IPO» или «Предложение») обыкновенных акций (далее – «Акции») с листингом на ПАО «СПБ Биржа».

Группа «Элемент» (далее также «Группа»),объединяющая более 30 предприятий по всей России, является единственной в России компанией с полным циклом разработки и производства микроэлектроники.

В рамках IPO инвесторам будут предложены исключительно Акции дополнительного выпуска.

Привлеченные Компанией в ходе IPO средства будут направлены на финансирование программы развития Группы.

Первичный листинг состоится на СПБ Бирже. Компания ожидает включение своих Акций в котировальный список первого уровня СПБ Биржи.

Президент ПАО «Элемент» Илья Иванцов прокомментировал:

( Читать дальше )

Ростелеком выведет РТК ЦОД на IPO — финдиректор Сергей Анохин

- 16 мая 2024, 13:09

- |

По его словам, сейчас идет проработка параметров предстоящего размещения и конкретных сроков его проведения.

www.interfax.ru/business/960825

Холдинговая компания "Элемента" преобразована в ПАО в преддверии возможного IPO — Интерфакс

- 16 мая 2024, 10:48

- |

АО «Элемент» — головная компания микроэлектронного холдинга, созданного на базе активов ПАО АФК «Система» и «Ростеха» — получило статус публичного.

В начале мая ЦБ РФ зарегистрировал дополнительный выпуск акций «Элемента» — речь идет о выпуске 100 млрд 660 млн 365 тыс. 008 обыкновенных акций номинальной стоимостью 0,05 руб. по открытой подписке.

Осведомленный источник рассказывал, что регистрация допэмиссии — технический шаг; конкретный объем размещения будет определяться на этапе принятия решения о размещении с учетом рыночной ситуации.

В 2020 году ООО «Элемент» было преобразовано в АО. При этом акционерный капитал компании был представлен 402 641 460 040 акциями номинальной стоимостью 0,05 рубля. Соответственно, уставный капитал компании составил 20,1 млрд рублей.

Эти акции были распределены следующим образом: «Ростех» получил 17,9% акций компании, АО «Российская электроника» — 32%, АО «РТИ Микроэлектроника» — 50%. Последние две компании являются активами АФК «Система».

В случае размещения допэмиссии в полном объеме уставный капитал «Элемента» увеличится приблизительно на 5 млрд рублей.

( Читать дальше )

Одна из причин падения капитализации компании после выхода на IPO является снижение уровня информационной коммуникации эмитентов после размещения — представитель Мосбиржи

- 15 мая 2024, 18:55

- |

«Во многих тех историях, в которых мы наблюдаем, где цифры уходят в «красную» зону по текущим оценкам по сравнению с ценой размещения, немаловажным фактором этих «красных» цифр является то, что до момента размещения компания вовлекалась в коммуникацию, компания была более открытой, нацелена на размещение. А после сделки мы видим угасание этой активности и в меньшей степени готовность к тому, чтобы взаимодействовать на такой же постоянной основе», — заметила Курицына на конференции НАУФОР.

www.finam.ru/publications/item/prichina-padeniya-kapitalizatsii-posle-ipo-kroetsya-v-snizhenii-urovnya-kommunikatsii-20240515-1740/

СД девелопера "АПРИ" одобрил допэмиссию акций в преддверии IPO

- 15 мая 2024, 16:45

- |

Решения совета директоров (наблюдательного совета)

По вопросу № 1 повестки дня «Об увеличении уставного капитала АО «АПРИ» путем размещения дополнительных акций посредством открытой подписки»: Увеличить уставный капитал АО «АПРИ» путем размещения дополнительных обыкновенных акций, в пределах количества объявленных обыкновенных акций на следующих условиях:

1) количество размещаемых дополнительных обыкновенных акций: 115 236 593 (сто пятнадцать миллионов двести тридцать шесть тысяч пятьсот девяносто три) штуки;

2) способ размещения дополнительных обыкновенных акций: открытая подписка;

3) цена размещения дополнительных акций, размещаемых посредством открытой подписки: цена размещения дополнительных акций (в том числе при осуществлении преимущественного права приобретения дополнительных акций) или порядок ее определения будут установлены Советом директоров Общества после окончания срока действия преимущественного права приобретения дополнительных акций и не позднее начала размещения дополнительных акций.

( Читать дальше )

ЦБ выявил случаи конфликта интересов у брокеров при IPO

- 14 мая 2024, 12:04

- |

ПИСЬМО БАНКА РОССИИ О НЕДОСТАТКАХ И НАРУШЕНИЯХ ПРИ ИСПОЛНЕНИИ ТРЕБОВАНИЙ, НАПРАВЛЕННЫХ НА ВЫЯВЛЕНИЕ КОНФЛИКТА ИНТЕРЕСОВ, УПРАВЛЕНИЕ ИМ И ПРЕДОТВРАЩЕНИЕ ЕГО РЕАЛИЗАЦИИ, ПРИ УЧАСТИИ В IPO

В результате надзорных мероприятий установлено, что Брокеры ведут учет в электронном виде информации не обо всех конфликтах интересов, возникающих в их деятельности, в том числе не учитывают информацию о конфликтах интересов, возникающих в их деятельности при участии в IPO.1. Так, не все Брокеры, имеющие договор с эмитентом (акционером эмитента) по привлечению инвесторов для участия в размещении (предложении) эмиссионных ценных бумаг, предусматривающий выплату Брокеру эмитентом вознаграждения от объема привлеченных инвесторов к участию в IPO, квалифицируют в качестве обстоятельства возникновения конфликта интересов одновременное оказание Брокером услуг эмитенту (акционеру эмитента) по привлечению инвесторов для участия в IPO, а клиентам — услуг по брокерскому обслуживанию и, соответственно, не выявляют конфликт интересов, не управляют им и не принимают меры по предотвращению его реализации, предусмотренные Указанием № 5899-У.

( Читать дальше )

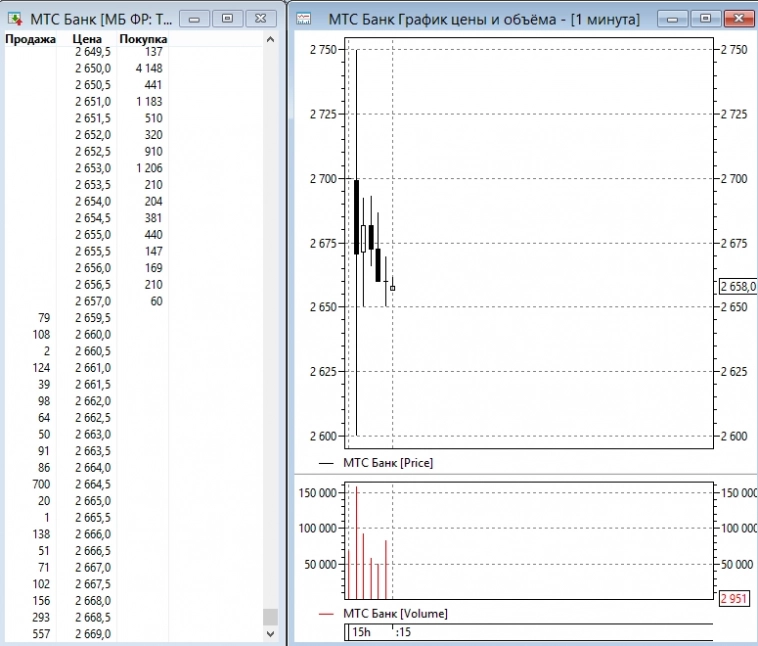

Источники “Ъ” отметили слабый интерес к акциям МТС-банка со стороны институциональных инвесторов в ходе размещения

- 27 апреля 2024, 11:25

- |

Настолько спокойный первый день торгов акциями МТС-банка оказался неожиданностью, учитывая высокий спрос на бумаги во время проведения размещения.

По данным эмитента, было подано более 200 тыс. заявок от розничных и институциональных инвесторов на общую сумму около 168 млрд руб. Тем самым спрос почти в 15 раз превысил объем IPO по верхней границе ценового диапазона.

При этомсуммарный спрос со стороны институциональных инвесторов составил примерно 22 млрд руб., «причемкачественный спрос (то есть на какой объем рассчитывали инвесторы.— “Ъ”) был лишь в объеме 12 млрд руб.», отмечает один из источников “Ъ”.

( Читать дальше )

📈Акции МТС-банка в первую минуту торгов выстрелили на 10% от цены размещения (2500 руб). "Хотим планку", - кричат держатели 1 акции

- 26 апреля 2024, 15:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал