оценка акций

Оценка акций из нефтегаза, металлургии и химии

- 06 сентября 2021, 21:17

- |

Провел незамысловатый расчет целевых цен акций из нефтегаза, металлургии и химии по коэффициенту P/S в целях определения уровней для покупок — среднее значение P/S за 5 лет с 2015 по 2019гг. умножил на выручку в расчете на акцию за текущие 12 месяцев (TTM). То же самое сделал для коэффициента P/E — cреднее значение P/E за 5 лет с 2015 по 2019гг. умножил на EPS TTM.

В результате вырисовывается картина насколько текущие цены акций выше или ниже целевых цен, рассчитанных исходя из среднего значения коэффициентов P/S и Р/Е за 5 лет, выручки и прибыли за текущие 12 месяцев.

Целевые цены акций из нефтегаза, металлургии и химии

Источник: данные smart-lab.ru, расчеты автора, котировки по состоянию на 06.09.21.

Половина акций значительно переоценена по P/S. Больше всех переоценены ТМК, Русал, Газпром. Из недооцененных по данному коэффициенту — Татнефть и Нижнекамскнефтехим.

P/S, думаю, является более показательным коэффициентом для оценки, чем Р/Е, т.к. EPS более волатильный и подверженный манипуляциям показатель.

Вывод — ждать коррекции для возобновления покупок.

- комментировать

- 4К | ★1

- Комментарии ( 11 )

Инвестиционные идеи. Какие акции покупать

- 15 августа 2021, 19:32

- |

Все сказанное на канале, это мое мнение и не рекомендация к совершению торговых операций. Думайте своей головой, но канал нужен если вы хотите получить альтернативное мнение.

Что такое Целевая цена по акции. Потенциал роста акции или как оценивать акции.

- 15 августа 2021, 17:53

- |

Привет инвесторы, вы наверное часто слышали слово целевая цена или потенциал роста акции. На английском называется Target Price. К сожалению многие трейдеры и инвесторы, даже не совсем начинающие, не совсем понимают значение слова целевая цена по акции. Многие думают что это тот уровень цены, до которого акция должна дойти и считают что если по акции целевая цена на 20% выше рынка, например, то акция должна дойти до того уровня через какое то время. Это самое большое заблуждение, с которым я сталкиваюсь общаясь не только с начинающими инвесторами, но даже и с теми кто профессионально занимается анализом акций. Бывали даже люди, чья основная работа в брокерской компании заключалась в расчете справедливой стоимости акций и этот человек, проработав долгое время даже и руководителем подразделения аналитики, не совсем понимал что такое целевая цена по акции. Раз уж есть непонимание даже среди тех, кто занимается этим зарабатывая на хлеб, считаю что я просто должен рассказать о том что же такое целевая цена, широкому кругу трейдеров и инвесторов.

( Читать дальше )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

Эффективность менеджмента Татнефти как фактор создания стоимости компании или почему так дорого?

- 09 декабря 2020, 16:19

- |

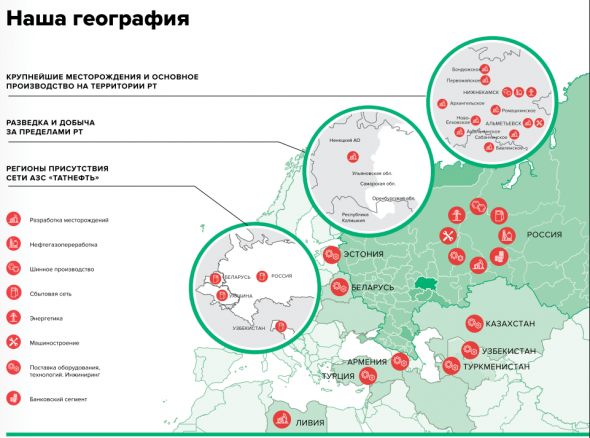

Татнефть. Общие сведения

«Татнефть» — одна из крупнейших российских нефтяных компаний, международно- признанный вертикально-интегрированный холдинг. В составе производственного комплекса компании стабильно развиваются нефтегазодобыча, нефтепереработка, нефтехимия, шинный комплекс, сеть АЗС и блок сервисных структур.

Татнефть также участвует в капитале компаний финансового (банковского и страхового) сектора. Основной игрок в портфеле — банк ЗЕНИТ.

Татнефть является 13-ой компанией в РФ по размеру капитализации (1,151 трлн руб.), преследует НЛМК (1,190 трлн руб.).

( Читать дальше )

Как я оцениваю компании перед покупкой акций?

- 05 сентября 2020, 12:39

- |

Практически в каждом своем посте я упоминаю о том, что инвестирую в акции из индекса S&P500, стараясь скопировать те же пропорции, что и в индексе. Но всё-таки — как я выбираю акции для покупки, если из 500 компаний я могу купить за месяц лишь 2-3 из них.

Если коротко, то в первую очередь я стараюсь покупать акции тех компаний, у которых потенциал роста чуть больше, чем у других.

Как выявить такие компании? Нужно смотреть на финансовые показатели компании, проводить анализ, сравнивать компанию с конкурентами и с отраслью в целом. Звучит сложно, но я нашел способ достаточно быстро оценить компанию, взглянув на её основные показатели.

( Читать дальше )

"Я считаю, что бумага (читай акция) сильно недооценена (переоценена)" (с)

- 26 августа 2020, 13:21

- |

Ну как, люди, которые не произвели оценку той или иной бумаги, могу такое говорить и писать?

Ведь даже словам КРУТОГО аналитика (который занимался оценкой акций в течении лет 10) не стоит верить, что акцию нужно брать или не брать.

Ведь рынок может поменяться МГНОВЕННО.

Kroger Company: медленные деньги с небольшим риском

- 14 марта 2019, 12:57

- |

На текущий момент бумаги компании торгуются на уровнях осени 2017 года и мультипликатор компании P/FCF находится сейчас на минимальных значениях за весь последний год.

С 2017 года менеджмент компании сделал немало для развития своего бизнеса.

В рамках программы Restock Kroger, запущенной как раз осенью 2017 года, за последний финансовый год компании удалось:

- Снизить количество акций в обращении с 893 до 806 млн штук;

- Нарастить выручку на 6,5% (2017 FY vs 2018 FY);

- Сократить косты на 1 млрд долл;

- Повысить онлайн продажи на 58%;

- Более чем в два раза увеличить свободный денежный поток — FCF (0,61 долл на акцию в 2017 FY и 1,39 долл на акцию в 2018 FY)

Во-первых, чтоб оставаться привлекательным для инвестора, бизнес должен иметь перспективы роста. В середине 2018 квартальная выручка ритейлера демонстрировала хорошую динамику, за квартал, окончившийся 20 мая (Q1 2018), компания сгенерировала более 36 млрд долл, что на 4,9% больше аналогичного периода годом ранее, далее с продажами пошло хуже.

( Читать дальше )

Фундаментальный анализ компании на примере AEIS

- 25 августа 2017, 13:35

- |

Решил поделится некоторыми мыслями, как я оцениваю компанию, по так называемому фундаментальному анализу, на примере одной компании, в которую инвестировал в прошлом году. Надеюсь, эта информация окажется для вас полезной.

Это компания Advanced Energy Industries, Inc. (AEIS), которая вместе со своими дочерними компаниями разрабатывает, производит, продает и обслуживает оборудование для преобразования и контроля мощности, которые преобразуют энергию в различные используемые формы.

1. Имеет ли компания долгосрочное конкурентное преимущество?

Да, компания одна из старейших на этом узкоспециализированном рынке (с 1981 года) и по сей день показывает выдающиеся результаты.

2. Понимаете ли вы продукт компании?

Компания преобразует различные виды энергии в электричество. Я не техник, но могу понять, что в настоящее время существует огромное количество альтернативных видов энергии, которую нужно преобразовать в универсальный вид, который можно передать. Поэтому основную концепцию бизнеса компании понять довольно легко.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал