офз

Итоги недели 17-21 августа 2020.

- 23 августа 2020, 23:26

- |

В понедельник в ОФЗ была ощутимая коррекция на четверть процента, но в этой коррекции, по мнению рынка, приняли участие в основном отечественные игроки. Иностранцы были не столь активны, хотя за эту неделю был отмечен нетто-отток средств из ОФЗ в сумме 3,7 млрд. рублей (доля иностранцев остается в районе 28,7%). В среду немного укрепился рынок благодаря тому, что Минфин отказался от проведения аукционов. Они это объяснили помощью в стабилизации рынка.

Напомню, что у нас на этот год запланирован внутренний займ на 4,1 трлн. рублей. Это рекордная сумма за последние 15 лет. При этом за первое полугодие Минфин занял только 1,6 трлн. То есть мы имеем достаточно серьезный навес долга, который будет во втором полугодии на аукционах. Это безусловно не может не вызывать определенную обеспокоенность у инвесторов, в сочетании с осенней волатильностью, которая связана с выборами в штатах + дестабилизация политической обстановки, которую мы видим сейчас. В этой связи есть мнение, что короткая позиция в длинных ОФЗ была бы сейчас логична.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Итоги недели 20.08.2020. Отравление Навального. Курс доллара и нефть

- 20 августа 2020, 20:20

- |

Выборы в Белоруссии и протесты, с ними связанные. Чем это закончится и как скажется на России

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Индекс ОФЗ, индекс USD и разбор основных валютных пар, запись от 20.08.2020г.

- 20 августа 2020, 13:15

- |

ОФЗ уходят в тень

- 19 августа 2020, 07:27

- |

Российский рублевый госдолг долго воспринимался как уникальный актив по соотношению качества и доходности. Доходность в свою очередь достигалась за счет роста цен длинных выпусков в ответ на снижение ключевой ставки. Качество осталось. Доходность, считаю, в прошлом. Понижение ключевой ставки, начиная с мая (а это дистанция от 5,75% до 4,25%), оказалось излишне резкими. И вызвало не спекулятивную покупку дальнего конца госбумаг, а массовый исход спекулятивного капитала из госбумаг.

Драматизировать тенденцию я бы не стал. ОФЗ за 2 последних года уже серьезно падали дважды. В апреле 2018 на санкциях против «Русала» (по содержанию то падение – схлопывание игры кэрри-трейд, спровоцированной двузначными ставками Банка России), весной 2020 – на общей рыночной панике.

( Читать дальше )

Минфин отменил размещение ОФЗ на 19 августа (нет интереса к рублю)

- 18 августа 2020, 19:44

- |

1.

Минфин России не будет проводить аукционы по размещению облигаций федерального займа (ОФЗ) 19 августа,

сообщается на сайте министерства.

«Минфин России в связи с возросшей волатильностью на финансовых рынках информирует о непроведении 19 августа 2020 г.

аукционов по размещению ОФЗ», ‒ говорится в сообщении.

Отказ связан с целью содействия процессу стабилизации рыночной ситуации, пояснили в ведомстве. Ранее ведомство сообщало, что в III квартале 2020 г. планируется разместить ОФЗ на общую сумму 1 трлн руб., писал ТАСС со ссылкой на ведомство.

По данным НАУФОР, в первом полугодии 2020 г. на брокерских счетах (кроме индивидуальных инвестиционных счетов) изменилась структура активов: выросла доля иностранных акций (8,2% против 3,5% по итогам 2019 г.) и еврооблигаций (19,9% против 16,9%).

При этом доля ОФЗ снизилась до 4,8% против 9,1% по итогам 2019 г., как и доля российских акций (20% против 23,5% по итогам 2019 г.).

( Читать дальше )

не вижу интереса к ОФЗ (рублю): анализ динамики RGBI и ОФЗ

- 18 августа 2020, 13:20

- |

Не смотря на сегодняшнее укрепление,

по ОФЗ не вижу интереса к ОФЗ.

Индекс RGBI по дневным в последние дни падает, в дни укрепления рубля тоже падает:

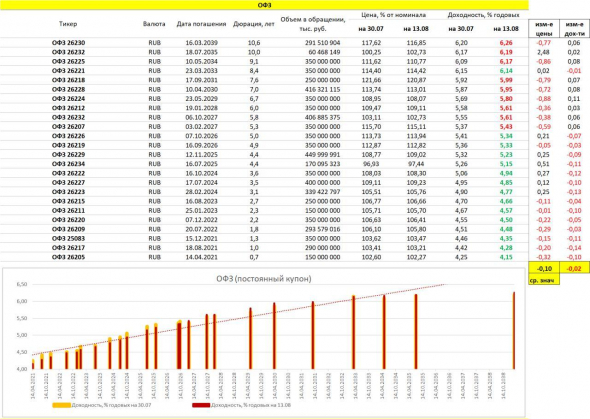

ОФЗ 26230 (экспирация 16.03.2039, купон 2р. в год),

фактическая доходность = 6,48% при ставке ЦБ = 4,25%.

Этот ОФЗ — ставка на укрепление рубля:

при падении ставки ЦБ, длинные облигации растут.

Где объемы ??? Где рост ???

( Читать дальше )

Почему я купил доллар

- 18 августа 2020, 02:27

- |

Лукашенко просто так не уйдёт, значит будет кровь и вмешательство России. За это нам западные страны усилят санкции, а нерезы повыпрыгивают из ОФЗ.

Если всё же каким-то чудом он сам передаст власть, то Россия постарается повлиять на новые выборы в Белоруссии, что также приведёт в итоге к обострению противостояния с Западом, новым санкциям и самовыпиливанию нерезов.

Не является инвестиционной рекомендацией, предложением купить или продать финансовые инструменты.

Неудачное размещение ОФЗ-ПК - нормальная для флоутера ситуация

- 14 августа 2020, 07:01

- |

Любопытное событие вчера произошло на рынке государственных ценных бумаг: аукцион по доразмещению ОФЗ с плавающим купоном серии 24021 признан несостоявшимся. Причина — отсутствие заявок по приемлемым для Минфина уровням цен.

До этого аукционы 10 и 30 июня, 15 июля прошли вполне штатно, но с постепенно снижающейся ценой отсечения от 100 до 99% от номинала. В апреле же аукцион, как и вчера, был признан несостоявшимся.

На самом деле ничего страшного не произошло — Минфин поступил вполне по рыночным условиям, ровно как и потенциальные покупатели не хотели покупать задорого этот выпуск. Бумага на протяжении всего времени обращения снижалась в цене и дошла до уровня 98,9%. В то же время, аналогичная бумага ОФЗ 26223 также с погашением в 2024 году выросла в цене до 105,79%.

Такое отставание вполне логично для бумаг с плавающим купоном, которые за счет дешевизны компенсируют небольшую относительно рынка доходность. Покупка таких бумаг выгодна в период растущих ставок. Сейчас доходности на рынке все сильнее снижаются, но инвесторы по-прежнему ее ждут от ОФЗ на адекватных для госбумаг уровнях. Покупать флоутеры на данный момент не выгодно, и размещать их также сложно.

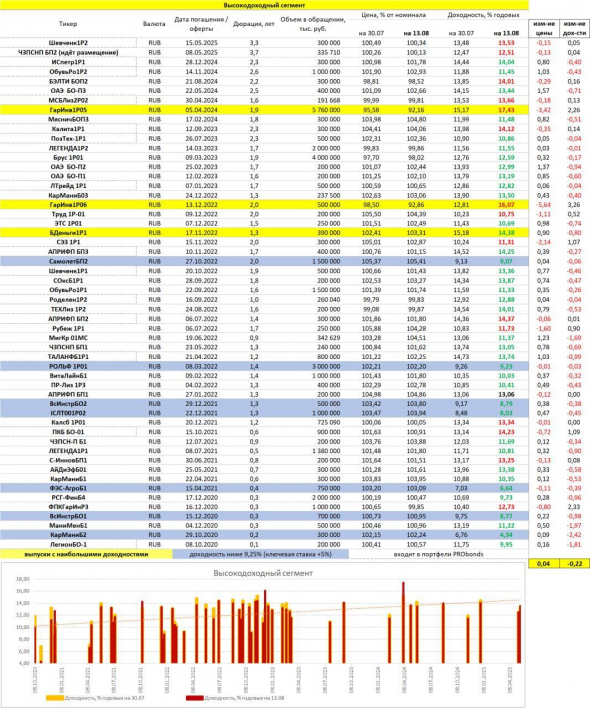

PRObondsмонитор. ОФЗ, облигации субъектов федерации, корпоративные и высокодоходные облигации. Обманчивая стабилизация

- 14 августа 2020, 05:19

- |

Выражу мысль кратко. Обманчивая стабилизация. До ОФЗ деньги так и не доходят. Почти вся кривая доходности имеет премию к ключевой ставке (а последний аукцион по размещению рублевого госдолга провалился). Первый эшелон корпоблигаций и облигации субъектов федерации продолжили постепенное снижение доходностей. Высокодоходный сегмент остался на месте. Снижать доходности далее облигационному рынку сложно (высокодоходному сегменту в том числе). Очередной шаг вниз по ключевой ставке в сентябре, если будет, лишь ослабит рубль. Ставка от рынка облигаций отвязалась. А скромная динамика самого рынка – вероятное проявление его слабости и подверженности коррекциям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал